蚂蚁集团来了!10月29日!立即开户为申购做好准备!【立即上车做股东,享开户福利!】

对我们很多投资者来说,有些时候会遇到的一个问题是:自己一下子拿不出太多钱去投资,而且市场不确定性太大,对于应该在什么时点买入基金也不太有把握,那有没有能解决这两个问题的两全其美的办法呢?

也许基金定期定额投资能够一定程度上帮助我们解决这一难题。

基金定投,全称定期定额投资,是指每隔一段时间,投资固定金额在指定基金上的一种大众投资方式。对于想通过简单方式让资产保值增值的投资者来说,如果基金定投得当,能够有效抵御通胀对个人财富的侵蚀,甚至有可能获得较好的长期收益。

基金定投的特点和优势

+

1. 均摊成本,平滑风险

很多普通投资者可能没有时间和精力去研究行情,容易受到市场情绪影响,从而做出不理性的投资决策。

基金定投创造了一种策略,能够帮助经验不足的投资者减少“择时”遇到的难题,就是有机会在市场走弱时以更低的价格购买更多的基金份额,在市场高涨时以较高的价格购买较少的基金份额。随着时间的推移和市场的涨跌互现,我们平均每个基金份额所支付的价格也会被摊薄。基金定投能够很大程度上解决类似的“追涨杀跌”问题,均摊成本,平滑风险。

我们拿过去的数据做了一些回测,比如以中证偏股型基金指数为例,就发现,随着定投的时间周期越长,获得正收益的概率也就越高,对于市场短期波动的风险,确实有较好的平滑作用。

中证偏股型基金指数定投回测数据

数据解读:

模拟参考指数:中证偏股型基金指数(930950)

时间区间:2008年1月(指数设立)至2019年12月,每个月以当月第一个交易日进行定投申购10000元对应的指数份额,不计入交易费率等。

由于我国指数编制的时间段有限,以上时间段仅供参考。该数据测算依赖多种假设仅供参考,不作为投资建议。

+

2. 积少成多,感受复利

基金定投的方式多种多样,现在很多基金公司或者各销售平台,都有提供类似每月、每周、每天固定金额的投资方式,如果一下子拿不出一大笔钱专门投资的话,基金定投也可以帮助我们积少成多。

正如同巴菲特说的那样:好的投资就是找到湿湿的雪和长长的坡。而“时间+复利”就是基金定投的滚雪球,由每期投资所产生的收益也会加入本金继续衍生更多新的收益。理论上,投资时间越长,复利的效果越明显。

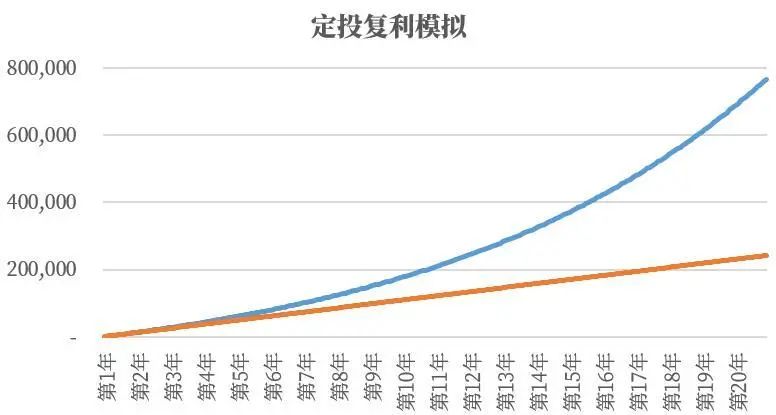

我们可以通过是否计算复利,来体验一下复利和单利的巨大差别:

假如我们每月定投1000元在某只产品上,而这只产品的年化参考收益是10%,那么

计入复利:10年后本金总和206,552元,20年后本金总和765,697元。

不计入复利:10年后本金总和133,100元,20年后本金总和242,000元。

数据解读:以上测算根据上证综指为例,10%年化收益率的参考依据:1991-1-15至2008-1-14的年化收益率为11.94%。以复利计算,账户余额采用期初年金的计算公式:账户余额=每月定投额*(1+年化收益率/12)*[(1+年化收益率/12)^(投资年限*12)-1]/(投资年限/12)

10年后计入复利的收益要比不计入复利多出56%,而20年后要多出190%!可见时间越长,复利的效果也越突出。

+

3. 耐心守候,微笑曲线

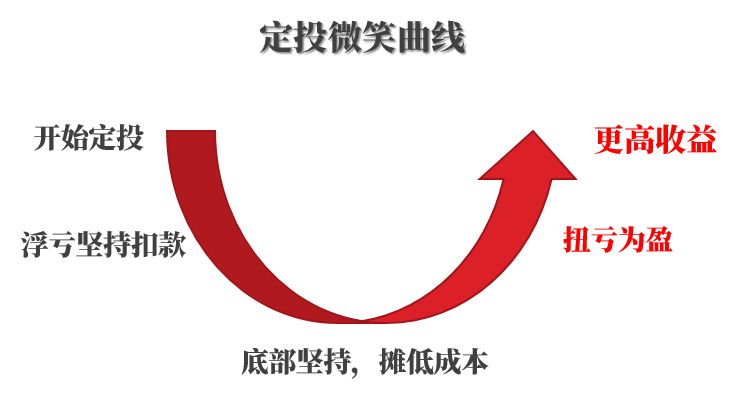

定投的“微笑曲线”,形象地描绘了通过定投分批买入,摊薄平均成本,待市场回升时获利的交易方式。

需要注意的是,微笑曲线走过一个完整周期,才能最大程度上发挥其作用。正如格雷厄姆所言,“市场先生”每天都会向我们出价,从短期来看,市场先生似乎总是主导着市场,但是从长期来看,价值先生才是最终的股价推动力。对于我们普通投资者来说,想要抵挡市场先生的负面影响,可以从尝试基金定投开始。坚持下去,也许会带来意想不到的收获。

很多时候我们开始基金定投,但市场可能会一直在区间震荡,虽然持续扣款,但几个月过去了感觉也没怎么涨,就有点想放弃。其实这种时候或许正是积累基金份额的好时期,如果放弃了真的非常可惜。我们来看看基金定投能够获利的“微笑曲线”,就能够更好理解。定投微笑曲线的投资逻辑是长期持有,慢慢积累基金份额,等待市场好转后,通过净值的回升增加总收益。

基金定投和单笔投资,哪个更好?

从前面的数据中我们可以看到,尽管基金定投一定程度上随着时间的延续,提高了收益率和获胜概率,但是许多投资者比较疑惑的是,如果和单笔投资相比呢?

基金定投和单笔投资直接对比的话,或许并没有像我们想的那样具有明显的“数据优势”。

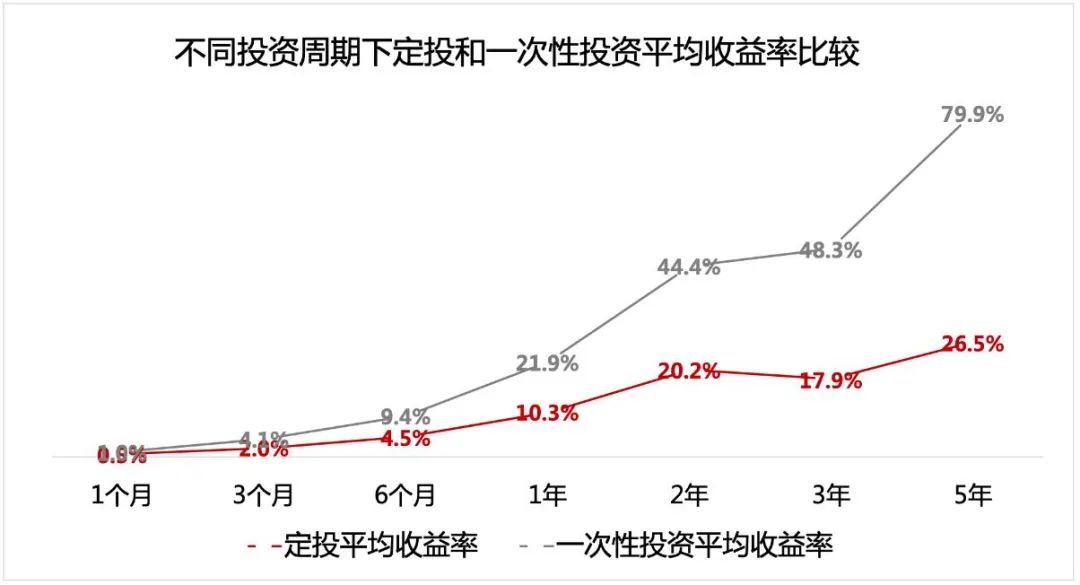

我们以偏股混合型基金指数(885001)为例,在区间2005年1月7日-2020年6月1日内,任意时间开始投资1个月、3个月、6个月、1年、2年、3年、5年,比较每周定投和单笔投资的收益率和获胜概率。

从投资收益率的角度来看,定投的平均收益率从1个月到5年都没有跑赢单笔投资,随着投资时间的拉长,单笔投资和定投收益率的差距会越来越大。

所以投资定投不应对收益率有过高的预期,如果想提高收益率,单笔投资的长线效果可能会更好。

不同投资周期下平均收益率表现

数据来源:wind,统计区间:2005年1月7日-2020年6月1日,偏股混合基金指数,一次性投资为周度数据,定投每周一一次,任意时间开始投资1个月、3个月、6个月、1年、2年、3年、5年,数据仅供参考,结论依赖多种假设,不构成投资建议,投资需谨慎。定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

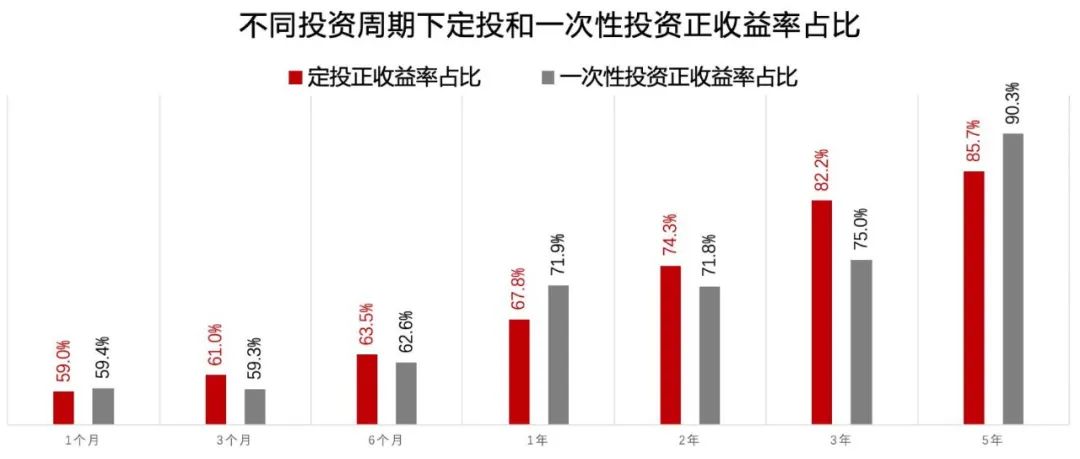

而从获胜的概率角度来看,随着时间的拉长,定投的正收益率占比并没有全面战胜单笔投资,但获胜的概率都在提高,确实可以解决我们短期择时的问题。

不同投资周期下正收益率占比

数据来源:wind,统计区间:2005年1月7日-2020年6月1日,偏股混合基金指数,一次性投资为周度数据,定投每周一一次,任意时间开始投资1个月、3个月、6个月、1年、2年、3年、5年,数据仅供参考,结论依赖多种假设,不构成投资建议,投资需谨慎。定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

基金定投降低了投资波动幅度

从收益率和正收益概率上来看,如果将时间周期拉长,基金定投似乎都不如单笔投资,那为什么还要选择定投呢?

一方面,选择基金定投的投资者,一开始可能拿不出一大笔钱来进行单笔投资;另一方面,定投相较于一次性投资波动幅度更小,带给投资者的投资体验会更好。

下图所示为不同投资周期下投资偏股混合基金指数,每周定投和一次性投资的亏损和盈利数量占比。从中可以看到,亏损大于10%的数量占比和盈利大于10%的数量占比,定投都明显低于一次性投资,定投虽然没有提高投资收益率,但却降低了我们投资时的下跌幅度,让投资者安全感会更高,更容易坚持。

不同投资周期下亏损大于10%数量占比

不同投资周期下盈利大于10%数量占比

数据来源:wind,统计区间:2005年1月7日-2020年6月1日,偏股混合基金指数,每周定投。数据仅供参考,结论依赖多种假设,不构成投资建议,投资需谨慎。定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

投对本金的重要性

基金定投除了帮助我们在市场低位通过购买更多基金份额的方式,摊薄整体持仓平均成本,在市场高位区间,也通过控制投入的方式,帮助我们管住想要追高的手。而基金定投这种投资方式当中非常纪律性的约束,其实在一定程度上也帮我们解决了“投对本金”的难题。

“投对本金”是什么意思呢?

每一笔本金,都是我们投资的基础,而对于已经选择好的产品和时点来说,投入适当的资金量,就可以称之为投对本金。不同投资者可投资的资金量是不同的,因人而异,但是投对本金之所以非常重要,在于可能会对我们最终的投资收益率和绝对收益都产生实质影响。

可是如何投对,却需要靠我们自己去判断和执行。通常,对于选好的产品,在准备开始投资的时候,我们可能会有种先买点试试看的习惯。这种试试看的习惯,源自于我们的日常生活:如果好了就再多买点,如果不好就换别的买。

于是,在投资权益类基金的时候,就可能出现如下情况:

假设目前我们手里总计有十余万可以拿出来投资,先投资1千块,小试牛刀,赚了20%,觉得很不错;于是追加第二笔1万元,又获得了10%的收益,这感觉太好啦;看起来这个产品不错,于是又加大投入,一下追加了10万元。

如果此时下跌5%会怎么样呢?

对于这只产品来说,整个区间段获得大约25%的正收益,依然是很好的表现。但是若从我们的实际投资回报来看,大概是这样的:在不考虑交易费率的情况下,第一笔钱赚了250元,第二笔钱赚了417元,第三笔钱亏5303元,合计亏损4636元,这与产品区间总25%的收益率形成鲜明对比。

另一种情况是,如果一开始试试看的时候,就出现了短期亏损,那很有可能就会让我们质疑自己前期在选择基金上的判断,也有可能停止继续投资。

这种试试看的投资方式,就是没有投对本金,特别是在已经选择好了投资标的和相较而言比较合适的时点的时候。更要留意的是,如果随着市场上涨逐渐加大投资比例,这部分资金在市场调整时候的亏损概率也会增大。有关购买股票和权益类基金的资金明显增多,大部分是在市场处于相对高位时的统计数据,也一定程度上印证了这个现象。

但这是不是说,市场如果上涨,就不应该再继续投资了呢?其实也并非如此。原因在于我们无法判断到底多高算高,多低算低,我们其实要控制的是,在上涨盈利阶段,突然改变原先投资规划的大比例增加投资,基金定投的方式正是这样帮助我们管住自己想要追高的手。

也因此,我们常常说基金定投能够很大程度上解决类似的“追涨杀跌”问题,均摊成本,平滑风险。

扫二维码 3分钟开户 紧抓股市暴涨行情!