“百姓开门七件事,柴米油盐酱醋茶。” 大消费,大消费,还是大消费!

一瓶酱油、一壶醋,谁曾想,这些看起来没有那么“高大上”的,与市井生活休戚相关的消费行业成为了近年来中国资本市场的“团宠”,诞生了一只又一只令人艳羡的“大牛股”。

当然,大消费类公司业绩好、人缘也好,但毕竟都涨了很多了,消费板块的行情也已延续多年。

那么问题来了,大消费板块到底贵不贵,还能不能买?除了食品饮料外,农林牧渔、休闲服务、家用电器、纺织服装等一众大消费行业中,到底哪个行业更有想象空间?

别着急,下周一,有趟“消费主题”列车即将启动。

上车的机会,你,要不要?

涨了三年又三年

海内海外,消费均是 “牛股集中营”

涨了三年,三年之后又三年。过去十年,无论中国股市还是美国股市,消费行业都是“牛股集中营”。

统计显示,过去10年58只10倍股中,来自医疗保健、日常消费、可选消费等与大消费相关的个股达23只。再看美股市场,过去10年130只10倍股中,与消费相关个股达54只。(数据来源:Wind,截至2020年9月11日)

二级市场的资金,往往有着敏锐的嗅觉,其背后的玩家可能拥有着世界上最好的头脑,“哪里最赚钱,资金就往哪里去”。那么大消费行业被这些最聪明头脑看好的基本逻辑究竟是什么?

事实上,消费行业一直被看作是“拥有护城河的好生意”。翻译翻译,好生意就是能挣钱的生意,拥有宽的护城河就能有长期持续稳定挣钱的可能性。

符合大众直观认知的一点是,消费行业具有穿越周期的能力,同时又有盈利稳定、现金流充沛等特点,尤其是行业龙头凭借长期建立起来的品牌壁垒或规模优势,盈利能力大概率能维持长期的稳定或提升。

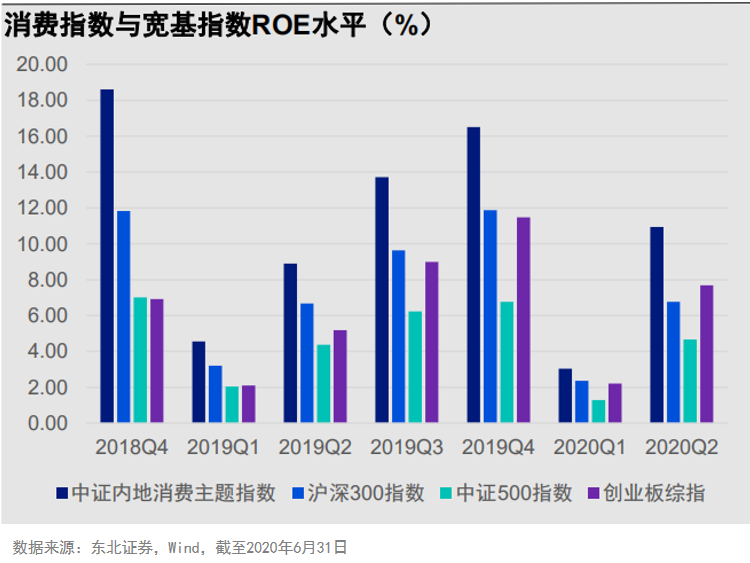

有一个指标能够直接反映出公司赚钱的能力,那就是ROE。数据显示,近年来消费板块ROE稳定高于大部分行业,2018年四季度以来,中证内地消费主题指数ROE水平连续7个季度高于沪深300、中证500、创业板综指水平。

过去已去 未来将来

长期看好消费的逻辑不变

过去已去,即使你蹉跎了岁月,过去十年大消费板块诞生的诸多大牛股已经与你无关了。

未来将来,在消费长牛基础上,把资金交给专业的人来投注下一个十年或许是好的选择。

从当前来看,消费板块正处于明显的盈利上升周期中,长期表现可期。而另一方面,随着中国居民人均可支配收入不断提升,中国消费市场提升空间广阔。

统计显示,我国居民储蓄率较高,2019年为45.7%,远高于同期其他国家;随着我国福利制度不断完善,居民消费存在广阔提升空间。虽然今年突如其来的疫情对消费造成一定影响,但随着疫情控制稳中向好,我国实体消费正逐渐回升。其中,以食品饮料为代表的实物类消费行业具有穿越经济周期的能力,表现较好,“宅经济”等新消费模式、服务型消费成为新消费增长点……长期来看,消费“赛道”仍具有较好的增长潜力。

风险,当然也是有的。

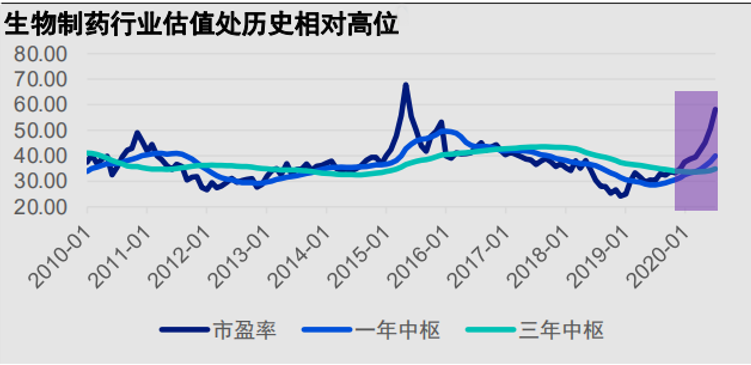

不可否认,近年随着消费板块持续走强,许多个股市盈率不断创出近年新高。从细分行业来看,消费板块估值分化明显。以生物制药行业和零售行业估值为例,生物制药行业的估值水平已处于历史高位,而零售行业估值却处于历史低位。

或许不再是随便拾取都是黄金的年代了,对普通投资者而言,把握消费板块投资机会,未来更需要依靠专业的知识从中甄别,精选好资产。由景顺长城双北大学霸基金经理刘苏、邓敬东携手管理的消费主题基金下周一即将上线,投资者不妨重点关注:

景顺长城消费精选混合基金

A类:010104;C类:010105

9月21日发行

双北大学霸基金经理掌舵

“上车”消费板块的机会来了

新产品将如何替投资者“精选”消费赛道投资机会呢?我们从两个方面来看:

A面:定量+定性,挖掘A+H优质消费个股

景顺长城消费精选混合基金投资范围囊括A股和港股相关的消费类行业,投资沪港深三地上市的具有持续增长潜力的优质大消费类上市公司,捕捉中国经济增长与消费升级带来的投资机会。

目前消费细分行业分化,而新基金所定义的“消费精选”主题,指具有持续增长潜力的优质大消费类上市公司。具体包括提供有形商品的实物类消费,如食品饮料、家用电器等等;还包括教育、旅游、游戏等提供无形商品的服务类消费;以及为消费企业或行业提供服务或产品的行业,比如金融、广告等日常消费相关行业。

同时,新基金将从定量和定性两个维度对细分行业与个股进行分析,精选标的:

一是行业层面:分析消费群体、消费习惯、收入水平等变化带来的消费结构变化,从行业增长的驱动因素、经济周期、行业自身周期、行业估值水平及预期收益率等方面进行综合分析。

二是个股层面:坚持“质量”与“速度”并重的原则,关注企业核心竞争力的来源以及变化趋势、企业业绩增长的驱动因素以及质量。

B面:1+1>2,双北大学霸基金经理强强联手

景顺长城消费精选混合基金采用双基金经理制,两位基金经理均毕业于北大,将发挥各自特长,实现优势互补,力争达到“1+1>2”的效果。

拟任基金经理

刘苏

北京大学理学硕士,CFA,具有15年证券、基金行业从业经验;

8.1年投资经验;(截至2020.7.31)

拥有8年消费行业投资实战经验,擅长消费投资,其管理产品期间曾重仓食品饮料、生物医药、家用电器等大消费板块。

以刘苏管理的景顺长城动力平衡基金为例,公开的定期报告显示,近年来该基金持仓的消费板块(包含食品饮料、医药生物、银行、家用电器、房地产、公用事业、电子等)占基金股票资产的比例基本保持在60%以上。

从投资结果上看,景顺长城动力平衡基金近年来业绩持续领先,银河证券数据显示,截至9月11日,景顺长城动力平衡基金最近三年收益率74.58%,同期业绩比较基准收益率19.26%,同类基金排名第4/24。凭借优异且稳定的历史业绩表现,景顺长城动力平衡基金被银河证券评为五年期★★★★★评级基金。(数据来源:银河证券, Wind,截至2020年9月11日。注:同类基金为股债平衡型混合基金)

另一位拟任基金经理邓敬东,同样是北京大学学霸。

拟任基金经理

邓敬东

北京大学经济学硕士;

具有9年证券、基金行业从业经验,0.2年投资经验;(截至2020.7.31)

深耕食品饮料、轻工行业等大消费板块行业,研究员期间挖掘了多只优质个股。

两位基金经理自2015年加入景顺长城基金,投研协作时间超5年。在新基金投资运作中,两位基金经理也将分工协作,其中,刘苏主要负责基金的整体投资管理,精选消费类和非消费类的优质个股,邓敬东将专注消费相关板块的个股甄选。

对于当前新产品面临的市场机会,两位基金经理也有话说:

“

2020年上半年行情分化较为极致,板块之间的估值分化达到历史最高水平,后续市场风格可能会略微均衡,但尚看不到风格大幅度切换的机会,高质量的成长股仍是市场关注的焦点。基金组合构建希望更加均衡,适当增加低估值板块和港股的配置。同时耐心等待商业模式好、竞争力强、市场空间大的优质公司股价调整带来的机会。

长期看好商业模式优良、企业竞争力突出、有成长性、估值合理的投资标的,重点关注大消费(含医疗服务、互联网等行业)和先进制造行业。

”

扫二维码 3分钟开户 稳抓创业板大行情!