如果投资也是“由此及彼”的简单逻辑,阿里的犀牛智造一亮相,我们是不是可以简单认为“智造制造,利好制造业,快投!”

如果真这样,那投资真的好简单!事实上,大部分子行业都是周期股的制造业投资并没有那么简单!

那犀牛智造作为新制造的代表,究竟是干啥的?

新制造是从“需求”到“供给”,通过消费洞察“按需生产”,以云计算、物联网、人工智能技术,实现柔性化、快速生产。新制造的目标是具备“从5分钟生产2000件相同产品,到5分钟生产2000件不同产品”的能力,让创业者、中小商家能够聚焦核心能力,并带动中小工厂实现数字化升级,提升中国制造业的竞争力。

在科技加持推动制造业发展的背景下,制造业当前的投资价值究竟怎么样呢?

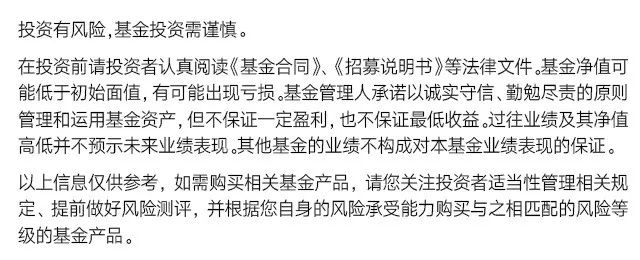

全球主要经济体制造业PMI集体走强:

数据来源:wind,方正证券

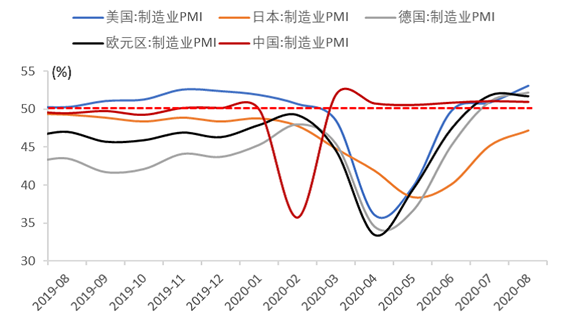

制造业投资增速提升:

资料来源:CEIC、中金公司研究部

各项数据显示制造业修复加快,制造业作为顺周期行业,其中子行业中具备低估值高增长的细分行业龙头长期成长空间较大。

在震荡波动市场下,投资最好的进攻就是顺势而为。如何在顺周期中挖掘投资价值,富二家的基金经理孙彬似乎颇有心得。

富国基金经理孙彬

自2012年03月至2016年06月任国泰基金管理有限公司助理金融分析师、研究员;2016年07月加入富国基金,历任权益投资经理。

2019年5月起任富国价值优势基金经理;

2019年8月起任富国新机遇基金经理;

2019年8月起任富国新活力基金经理

2020年5月25日起任富国融享18个月基金经理。

孙彬,证券从业经历超8年,4年投资管理经验。

自2019年5起开始管理公募基金,最先管理的产品是富国价值优势(002340)。

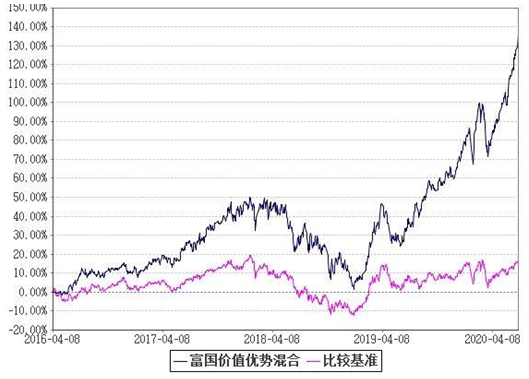

富国价值优势近一年收益率达91.66%,同期业绩比较基准收益率为17.32%,同类排名52/602,业绩同类排名前10%。(注:业绩数据来源海通证券,同类排名指强股混合型,业绩比较基准数据来自wind,截至2020年8月31日。)

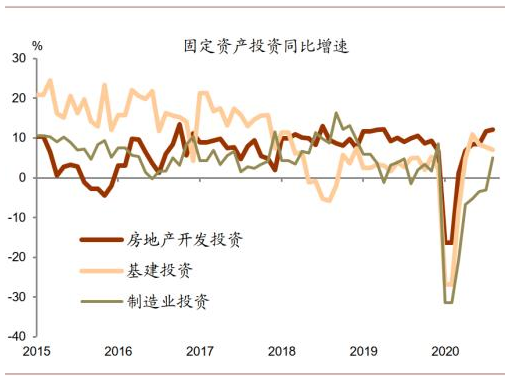

富国价值优势自2016年成立以来,在大类行业分类中,制造业持仓产比始终居于首位,其中2016年持仓占比一度超73%,孙彬管理以来,制造业持仓总占比也超过了50%。

数据来源:基金定期公开报告,统计区间:2016年4月8日至2020年6月30日

孙彬管理富国价值优势以来,也有一番猛男绣花的技艺,既“猛”且“稳”。

数据来源:基金定期报告,截至2020年6月30日

其中的“猛”与“稳”,从富国价值优势在2019年5月以来的表现中可以窥得一二。

首先, 孙彬一直采用高仓位运作,保持进攻状态,2020年中报及2019年年报数据显示,股票投资占基金资产的比例均超90%;

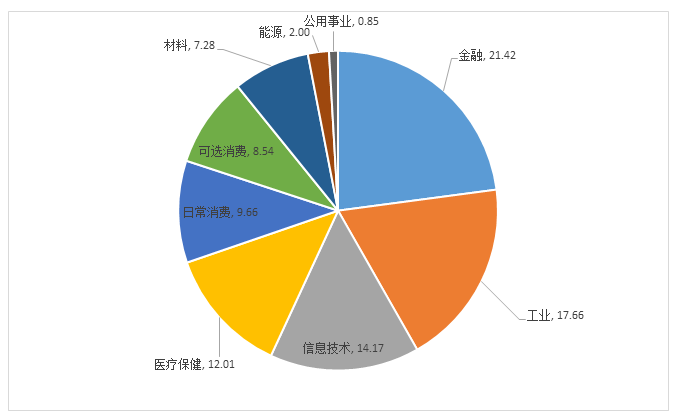

其次, 行业配置较为均衡,不偏离于在金融、制造业及信息技术、医疗保健等行业中的配置,在此基础上对个股选择不断精挑细选。统计2020年中报股票持仓明细数据显示,wind一级行业中,持仓前五的行业为金融、工业、信息技术、医疗保健、日常消费,持仓比例在9%——21%。前十大重仓股占比约37%,较为均衡。

数据来源:基金中报,统计区间2020年1月1日——2020年6月30日

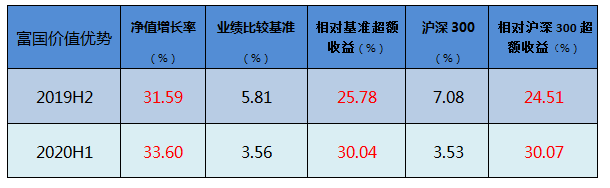

富国价值优势在2019年下半年、2020年上半年近两个完整半年度中,相对业绩比较基准及沪深300指数,超额收益都较明显,超额收益均超过20%。

其超额收益的实现在于精选个股。孙彬表示,在自下而上选股的基础上做判断,遵循两个原则,对于高波动行业,看好或者看空时超配或者低配的比例严格控制,对于低波动的行业,对行业偏离的容忍度适当放宽。

注:业绩及比较基准数据来源基金定期公开报告,沪深300业绩数据来自wind,业绩统计区间为2019年7月1日至2020年6月30日。

具体到相关行业的配置,孙彬认为,从过去十年行业涨幅排行来看,消费、TMT、医药、金融相对是比较好的,所以,在配置上会重点关注能长期能跑赢沪深300、跑赢大盘的的细分龙头公司,进行配置。

孙彬作为一个周期研究出身的基金经理,在周期股的挖掘上,也有较深的研究和思考。

孙彬认为,在估值有合理的安全垫的前提下,选择向下有安全边际的个股;

此外,重点关注价差,周期品一般有较透明的价格,在产品销售价和成本价的价差处于偏行业周期底部位置的时候,也是周期股非常好的配置时点,在合理的底部区间,周期股的配置价值值得期待。

富国价值优势(002340),顺势而为,蓄势良久!

富国价值优势在2016年4月8日成立,孙彬于2019年5月23日开始管理,富国价值优势与其业绩比较基准(中证800指数收益率*80%+中债综合全价指数收益率*20%)自2016年至2020年上半年的净值增长率分别为10.80%(1.63%)、28.79%(11.28%)、-27.75%(-21.57%)、70.90%(26.90%)、33.60%(3.56%);富国新机遇A成立于2017年11月14日,其净值增长率与其业绩比较基准(中债综合全价指数收益率*80%+沪深300指数收益率*20%)收益率自2018年至2020年上半年分别为-13.61%(-1.72%)、35.05%(7.80%)、8.85%(1.20%);该基金C类份额自2018年2月14日起无份额。富国新活力A成立于2017年6月1日,孙彬于2019年8月28日开始管理,其净值增长率与其业绩比较基准(中债综合全价指数收益率*80%+沪深300指数收益率*20%)收益率自2017年至2020年上半年分别为5.61(2.63%)、-6.54%(-1.72%)、50.09%(7.80%)、11.17%(1.20%)。富国新活力C自2017年6月1日成立以来净值增长率与其业绩比较基准(中债综合全价指数收益率*80%+沪深300指数收益率*20%)收益率自2017年至2020年上半年分别为0.24%(-0.09%)、-6.10%(-1.72%)、49.49%(7.80%)、10.88%(1.20%);数据来源:基金定期报告。截至2020年6月30日。孙彬自2020年5月25日起任富国融享18个月基金经理,因该基金成立不满半年,故不予披露业绩数据。

基金管理人和基金经理管理的其他基金的业绩表现不构成对新基金业绩表现的保证。