在较长时间维度里,不少“公转私”基金经理都取得不错的业绩,实现了正向收益。

过去一周,基金圈最重磅的消息无疑是兴证全球基金明星基金经理董承非将离任兴全趋势、兴全新视野的基金经理职务,业内传闻及有媒体报道称,董承非“大概率奔私募”。

如果董承非最终转型私募,无疑“知名公募基金经理转私募”又多了一个典型案例。

事实上,近些年来,“公转私”的基金经理不在少数,而其中大部分也在较长时间维度里取得了不错的正向收益。

多数取得正向收益

根据朝阳永续数据,截至10月10日,从近一年平均收益率来看,共有129名“公转私”基金经理的业绩有更新,首尾收益率相差650.27个百分点。

其中多达110名“公转私”基金经理均取得了正向收益。前三名分别是建泓时代的赵媛媛、深圳中安汇富资本的戴春平以及深圳多和美投资的张益凡,近一年的平均收益率分别为626.63%、139.38%和112.33%。

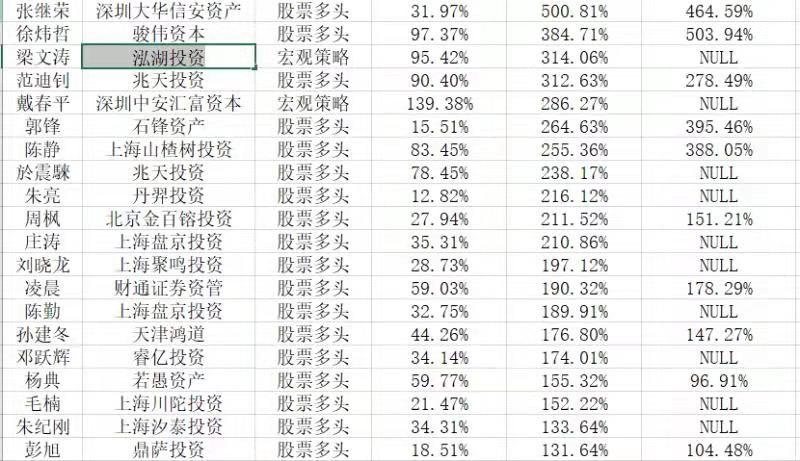

而从近三年的平均收益情况看,共有114名“公转私”基金经理的业绩有更新,首尾收益率相差531.77个百分点。

其中多达113名“公转私”基金经理在近三年中均取得了正收益。前三名分别是深圳大华信安资产的张继荣、骏伟资本的徐炜哲以及泓湖投资的梁文涛,近三年的平均收益率分别为528.74%、479.64%和427.54%。

值得一提的是,在所有近三年有业绩记录的114名“公转私”基金经理中,只有深圳壹财富基金经理唐文杰取得了负向收益。

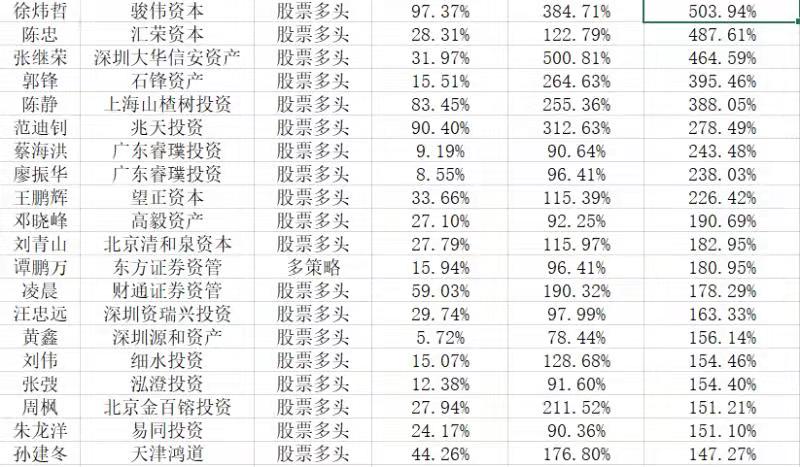

而从近五年的平均收益情况来看,共有81名“公转私”基金经理的业绩有更新,首尾收益率相差514.06个百分点,其中80名均取得了正收益。骏伟资本的徐炜哲、汇荣资本的陈忠、深圳大华信安资产的张继荣,分别以503.94%、487.61%、464.59%的收益率排名前三甲。

以上三组数据显示,在较长时间维度里,不少“公转私”基金经理都取得不错的业绩,实现了正向收益。

“最近的三五年,市场整体出现结构性牛市,公募基金出来的基金经理凭借在公募基金的经验,也更擅长于把握这种机会,因此可以取得较好的成绩。”广东展富资产总经理钟海波对第一财经表示。

比如,以626.63%的收益率,斩获“公转私”近一年平均收益率冠军的建泓时代赵媛媛。私募排排网数据显示,赵媛媛从事证券投研工作15年,学历为西南财经大学经济学硕士,曾在国泰君安等券商机构从事宏观策略研究并于入围2009“新财富”最佳分析师。赵媛媛曾先后在财通基金、华商基金等公募机构任基金经理。所管理公募产品5年公开收益111.5%,较业绩基准高出75.7个百分点,在混合型公募基金5年总排名前14%。

什么在吸引“公转私”

是什么在促使如此多优秀公募基金经理“奔私”?

“大部分还是因为更好的待遇。”一位顶流公募基金经理对第一财经表示。

钟海波表示,与公募基金相比,私募基金的优势在于灵活,业绩报酬的驱动机制会让基金产品业绩的确定性更好、回撤的稳定性好;劣势是在基金的规模优势和投资研究资源的优势方面,私募基金无法和公募基金相比。

磐安投资合伙人邱晓刚也认为,公募基金和私募基金各有相应优势。与公募基金相比,私募基金优势在于交易限制少,仓位灵活;而劣势在于,研究资源较弱,此外还需缴纳相应的增值税。“私募基金每一笔盈利都是要交增值税的,而且缴纳比例其实挺大,每一笔3%。而这笔钱公募基金不用缴纳。”邱晓刚解释称。

“私募股票基金可以空仓,比如某头部私募2018年空仓了4个月。私募比起公募的优势就是在于灵活,且不需要公告。更有甚者,某头部私募(几乎封盘),擅长多重衍生品工具,40%的收益来自于此。”一位私募基金经理对第一财经表示。

相比之下,公募基金对仓位往往有着具体限制。以“公募一哥”张坤的易方达优质精选混合为例,在其招股说明书中明确规定,“股票资产占基金资产的 60%~95%;债券、资产支持证券、权证、货币市场工具以及中国证监会允许基金投资的其他证券品种占基金资产的 5%~40%”。

董承非曾经管理的兴全趋势投资混合,同样在其招募说明书中规定了基金的具体配置比例:固定收益类证券的投资比重为0%~65%,股票的投资比重为 30%~95%。

“当然,私募基金也存在着自己的投资限制。一般都有行业以及个股的自我限制,再厉害的基金经理也有翻船的时候,单一个股持仓比例太高,万一碰到个股翻车事件,怎么向投资人交代。”上述私募基金经理表示。

仓位灵活好操作、交易限制较少,无疑是私募基金相对公募基金的几大优势,但相比公募基金研究资源较弱,无疑要求私募基金经理有强劲的投资能力。