原标题:中银基金王伟:“踩准点”太难,别去跟市场赌来源:中银基金渠道服务

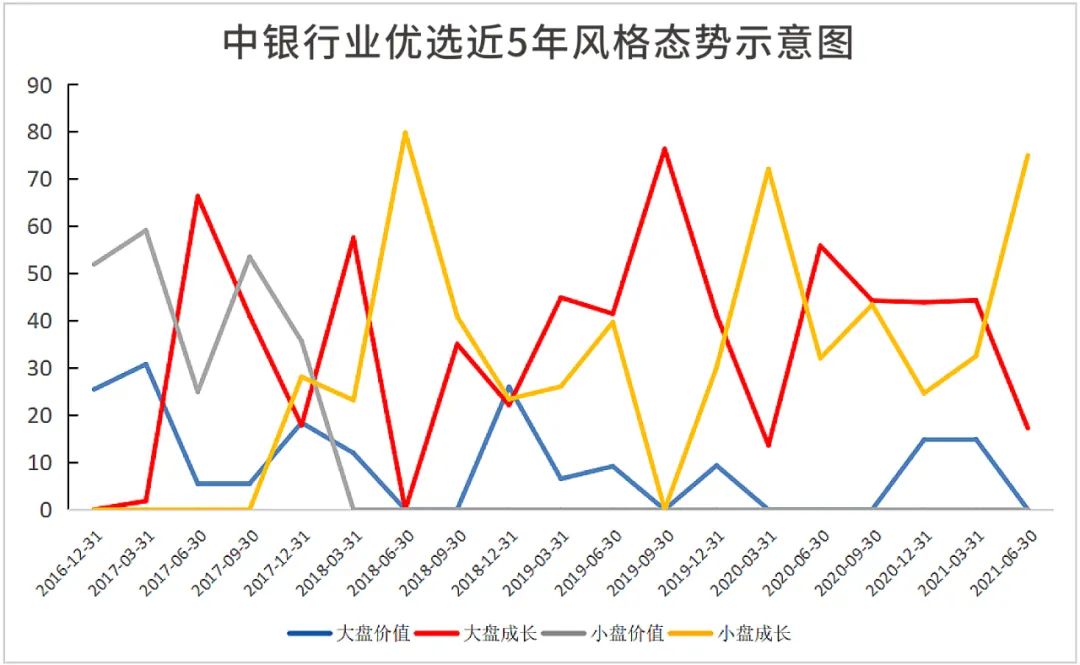

选价值风格还是成长风格?一直是投资圈津津乐道的话题。

在A股市场,风格切换永不眠。特别是今年以来,市场在两种风格间不断拉锯。在这样的市场环境中,针对行业未来半年、一年、三年甚至长期趋势都能做出前瞻性判断的基金经理,往往能为投资者指引方向。

中银基金中生代名将王伟,正是这样的基金经理。

与很多金融学出身的基金经理不同,王伟硕士毕业于上海交通大学机械自动化专业。依靠专业优势,王伟在投研工作上重点覆盖光伏、新能源、高端装备、电子和机械设备等领域,可以说是高端制造业的资深玩家。

王伟 上海交通大学工学硕士

现任中银基金管理有限公司高级助理副总裁(SAVP)

王伟自2010年起加入中银基金,担任基金经理已经6年有余,历任5只基金,其中最具代表性的是他从2015年5月开始管理的【中银行业优选A】。截至2021年6月30日,该基金过去5年上涨207.25%,超出业绩比较基准157.87个百分点。

【中银行业优选A】历史业绩

数据来源:基金定期报告(截至2021.06.30)

数据来源:基金定期报告(截至2021.06.30)注:王伟从2015年5月28日管理【中银行业优选A】

把握行情

依靠均衡配置+行业前瞻

我们用【上证50】和【中证500】的走势对比,大致表征了过去6年A股价值、成长风格轮动情况。不难发现,2015年以来A股共出现4次风格轮动:

❖2015年Q1-2016年Q3:成长、价值风格均现剧烈震荡,成长风格占优;

❖ 2016年Q4-2017年Q3:成长风格徘徊不前,价值风格抬头;

❖ 2018年全年:受金融风暴影响,成长、价值双跌;

❖ 2019年Q1-2021年Q2:成长、价值双轮驱动,市场连续高增长。

2015年~2021年 A股

【上证50】和【中证500】走势图

[资料来源:Wind,数据周期:2015.1.2-2021.8.27]

基金业绩是管理成果的最终体现。面对如此复杂多变的市场,王伟沉着应对,不仅避免了因市场风格转换造成的净值波动过大,还在市场中获得了不俗的超额收益。

数据来源:基金定期报告,wind(2016.10.1-2021.6.30)

以上持仓情况仅为回溯分析研究,不作为个股推荐,更不构成投资建议。股票的买卖周期来自定期报告中的仓位变化,不确定股票买卖的具体日期,不可作为股票买卖依据,定期报告的数据仅代表报告截止日当天的情况,不代表报告期间的具体交易持仓情况。

在一些人看来,在股市中能精准把握行情,必然对于宏观政策有着极强的嗅觉,然而王伟表示,对于【中银行业优选】的管理,他比较注重均衡配置,不去赌市场会是什么风格,或者因为某一个行业会涨得最好,而去满仓一个行业或风格,因为这始终隐含着比较大的风险暴露度。

深耕优势领域,机会留给有准备的人

王伟明白,自己能力圈最强的部分,是在制造业,但不仅仅只在制造业。做基金经理助理的两年间,他接触过食品饮料、互联网这些行业,也就是典型的消费和科技。所以对食品饮料、财富管理等行业,也能理解并寻找到机会。当然,王伟也表示,有很多行业不属于他的能力圈范围,比如煤炭、钢铁、纺织服装、轻工制造,这些领域基本上也很少重点配置。

“在我的优势领域,如高端制造、新能源汽车、光伏电子等制造业,以及典型的硬科技制造业,这样的行业有机会时,我能够理解和把握,同时能抓住这样的机会。”

市场风向滞后,须基于研究做行业前瞻

“我们对行业、股票的判断,往往不是自上而下的。不取决于宏观策略怎么看这个行业,也不是依赖于证券公司研究员是否推荐这个行业的股票。我们一直扎根于这个行业,持续深入研究。对产业未来半年、一年、三年甚至长期的趋势,我们都做出前瞻性的判断。不能说市场股票或这个行业已经很热时,你才说看好,那样已经滞后了,比如储能行业,半年之前甚至更早,我们就布局了。”

经历多轮牛熊、从容应对波动

冬芽/书

2015年5月底王伟接管中银行业优选基金时,市场的疯狂几乎达到了顶点。很快就发生了股灾。那段经历对他是很大的锻炼。“对极端行情的应对能力大大提升,心态也会变平和,所以2016年下半年之后,无论市场出现什么样的波动,我们都是很从容的。”

A股后市,成长领航

还是价值优先?

目前,国内政策进入观察期,财政和货币近期的预调微调也将落地。同时,市场流动性依然维持紧平衡状态,资金跷跷板效应明显。

一般而言,宏观经济向好、资金价格偏高的时候,价值板块相对受益,这是因为这种环境下高增长并不稀缺,估值和增长的稳定性、持续性变得更为可贵。宏观经济偏弱、流动性环境较为宽松的时候,高增长的公司和板块变得稀缺时,成长股相对占优。

近期A股风格极端分化背后是狭义流动性偏宽、广义流动性偏弱,以及经济复苏不平衡和企业盈利分化、政策引导方向转变等多重宏观和微观、经济和政策层面的因素,市场演绎出对短期景气度的极致追求和热衷。

然而无论是成长投资还是价值投资,其实关注基本面,寻找高景气是股市投资中永恒的追求。面对国内外不断变化的局势,投资者们不妨可以借道基金,让基金经理替代我们调仓应变。

王伟表示中银行业优选是一个全市场的基金,它没有明确的行业或风格上的要求和限制。他会在能力圈范围内的优秀行业上做均衡布局,不同的行业或不同的产业链,力争会找到最优秀、中长期最具核心竞争力的公司。

风险提示:投资有风险,在市场波动等因素的影响下,基金投资有可能出现亏损,在少数极端情况下可能损失全部本金。基金管理人不保证基金一定盈利,也不保证最低收益,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者投资基金前,应详细阅读基金的招募说明书、基金合同等法律文件,了解具体产品情况,并根据自身情况判断基金是否与其风险承受能力相匹配。

业绩回顾:王伟历任管理产品有:中银美丽中国(具体业绩表现详见中银基金官方网站);现任管理产品有:中银中小盘(2015年3月任职)、中银优选(2015年5月任职)、中银智能制造(2015年6月任职)、中银成长优选。中银中小盘于2011年11月23日成立,近五年回报/业绩基准回报分别为:2016年度-25.35%/-13.19%,2017年度5.55%/2.81%,2018年度-27.96%/-25.96%,2019年度47.36%/26.22%,2020年度76.14%/23.21%,2021年上半年14.36%/5.91%;中银优选A于2009年4月3日成立,近五年回报/业绩基准回报分别为:2016年度-21.51%/-6.15%,2017年度28.84%/13.06%,2018年度-21.24%/-15.03%,2019年度55.40%/24.79%,2020年度71.80%/18.74%,2021年上半年12.15%1.15%;中银行业优选C于2021年6月16日成立,成立未满6个月。中银智能制造A于2015年6月19日成立,近五年回报/业绩基准回报分别为:2016年度 -28.16%/-16.79%,2017年度13.71%/0.49%,2018年度-38.98%/-24.03%,2019年度53.69%/23.28%,2020年度109.09%/54.01%,2021年上半年20.62%/6.06%。中银智能制造C于2021年5月14日成立,成立未满6个月。中银成长优选于2021年3月23日成立,成立未满6个月(数据来源:产品定期报告)