编者按

和财富做朋友。在这里,了解更多财富知识,让财富与您相伴。

近年来,国内衍生品市场发展迅猛,挂钩类产品也逐渐进入投资者的视野。虽然市场每日波动,具有一定的不确定性,但由于衍生品具有多向性,只要选取合适的结构,投资者无论在上涨、震荡亦或是下跌的市场环境中都能寻找到获益的机会。因此,在波动市场中,挂钩类产品会是你投资上的好朋友之一。

和财富做朋友,让我们一起来聊聊,近期中证500指数冲高,“雪球”结构产品还能怎么买。

近日,中证500指数在高位震荡后,终于冲破7000点,在沉寂了5年后让人眼前一亮。数据显示,中证500指数自去年7月以来整体处于盘整态势,于2021年3月中旬,从6033点左右开启慢涨行情,并于近日突破了7000点。

众所周知,“雪球”结构产品投资者最不愿意见到的就是挂钩标的大幅下跌发生敲入事件,这一边中证500指数涨势喜人,另一边想要购买挂钩中证500 “雪球”产品的部分投资者却有了“恐高”情绪:中证500点位冲高,“经典雪球”还能投资吗?“雪球”还能怎么玩儿?

其实市场上还有“变形”的雪球结构,可以在相同条件下相对提高雪球敲出的概率,让投资者在当前市场下有更多的选择。

雪球结构的各种变形及其特点

“经典雪球”是目前市场上最常见的“雪球”结构。“经典雪球”在产品运作期内,每日观察敲入,并且通常经历2-3个月的“空窗期”后,每月观察敲出。产品的实际存续时间、敲入价格和敲出价格、产品的业绩报酬计提基准(下文简称“基准”)等,都是影响产品收益的重要因素。随着雪球的主要挂钩标的中证500指数上涨到7000点,各种变形的“雪球”结构也陆续出现在市场上。下面我们就来介绍目前热度较高的几种雪球结构的变形。

1、“敲出价格递减型雪球”

“敲出价格递减型雪球”结构能够做到每个敲出观察日对应的敲出价格逐渐递减,从而增加敲出概率。即使期间发生过敲入事件,但是随着敲出价格逐月下降,在未来指数反弹后也更容易敲出,实现收益。

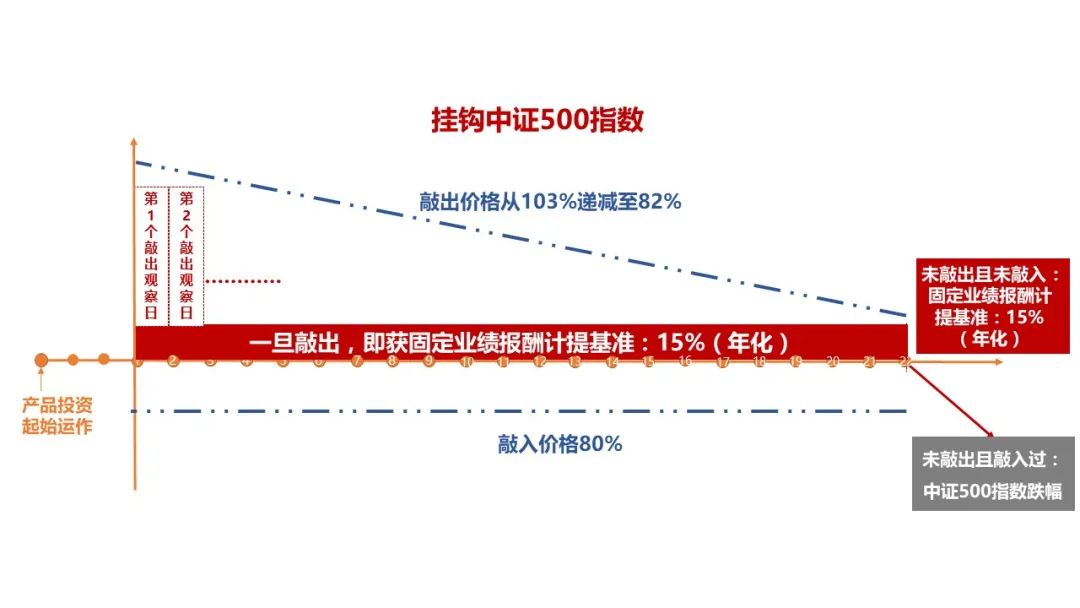

举个例子,假设某“雪球”产品挂钩于中证500指数,期初价格为7000点,敲入价格80%,敲出价格103%(每月递减1%),产品期限2年,敲出税费后基准为年化15%,那么它的收益结构如下图:

收益结构图表明,由于该结构从第二个敲出观察日开始,每个敲出观察日对应的敲出价格会依次递减1%,在中证500指数震荡或者温和下跌时,持有敲出递减雪球结构有更高的概率敲出,实现年化基准15%。即使产品在两年持有期间内发生了敲入事件,即中证500指数任意一个交易日收盘价跌破了7000*80%=5600点,只要在最后一个观察日中证500指数能够反弹到期初点位7000点的82%(103%-1%*(22-1)),也就是5740点之上,仍可以实现敲出获得年化基准15%。是不是比经典雪球需要反弹到期初价格(7000点)才能敲出要更容易些呢?

2、“敲出基准递减型雪球”

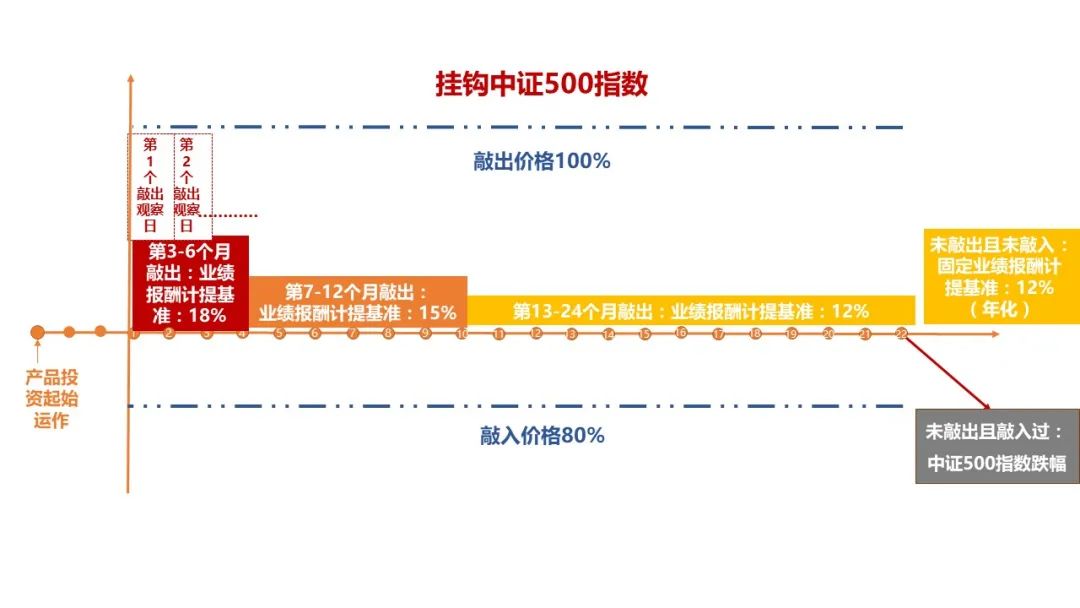

近期中证500指数行情较好的情况下,“雪球”结构容易在前几个敲出观察日发生敲出(据相关数据回测,近两年来雪球平均敲出时间在半年以内),在这种市场下可以选择变形后的“敲出基准递减型雪球”产品设计,采取年化基准阶梯下降(前高后低)的方式,撬动前期(如第3-6个月)更高的敲出年化基准。举个例子,假设某“雪球”产品挂钩于中证500指数,期初价格为7000点,敲入价格80%,敲出价格100%,产品期限2年,如果是“经典雪球结构”,该产品税费后基准为年化15%,而产品如果设计成“敲出基准递减型雪球“结构,则可能会呈现如下图的收益结构:

收益结构图表明,如果“敲出基准递减型雪球”结构在第3-6个敲出观察日敲出时,能获得比“普通雪球”高3%的年化基准,如果在第7-12个敲出观察日敲出时,两个结构所获得的年化基准能够持平,也就是说,只要该结构在1年内能够实现敲出,就可以获得比经典雪球结构更高或相同的年化基准。因此在看好中证500指数走势,判断雪球结构产品有较大概率在早期敲出的情况下,“基准递减型雪球”结构可以通过牺牲后期基准的方式,达到提高前期基准的效果。

3、“敲出价格递减+基准递减“叠加的雪球结构

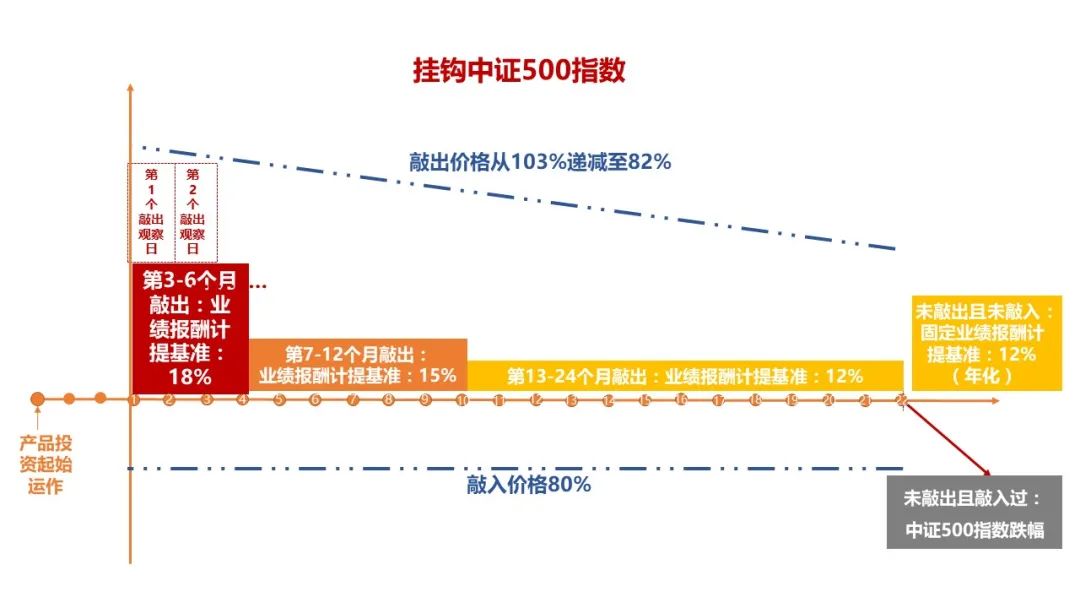

雪球结构还可以设计成上述两种结构的结合体,即同时具备“敲出价格下降”和“敲出基准递减”的特征,那么在标的指数持续上涨的时候,相较于相同敲入敲出(期初)价格的普通雪球结构,可以增加敲出的概率,以及实现在早期敲出时更高的年化基准。

需要注意的是,雪球结构无论如何变化,同一时间在敲入价格相同的情况下,发生敲入事件的概率以及结构的下跌保护程度是相同的,雪球结构的变形只能是为对标的指数有自己理解和判断的投资者提供更多的选择。

另外,目前市场上多数雪球结构的产品期限为2+2年,即前2年为雪球结构,如果市场在首两年出现深幅下跌,则在首两年到期开放时,给投资者提供下一运作期(后两年)转为指数增强型结构的机会,可以期待市场低位反弹,挽回损失。

投资者应做好资产配置,做好风险收益预期管理

总的来说,从衍生品市场发展的角度来看,“雪球”结构挂钩型产品作为一种工具型产品,被越来越多的高净值客户认知和接受,并逐渐成为其资产配置中的一部分,让投资者在震荡市中也有机会获取收益。

当下中证500虽冲高到了7000点的位置,但整体的估值仍处于较低水平,其成分股盈利表现较好,长期来看仍有上涨的潜力。而短期内如发生温和回调或者反复震荡的情况,“普通雪球“及各种变形结构如“敲出价格递减型雪球”、“票息递减型雪球”等仍是不错的投资工具。除此之外,还有平值看涨、指数增强、保护倍增等多样化的挂钩产品,为投资者提供在不同市场环境下都有盈利机会的另类投资选择。

雪球结构产品非保本产品,风险等级从R4-R5不等,投资者需要基于自身的风险偏好、风险承受能力和流动性需求,选择符合自己投资期限与风险等级的产品进行资产配置,并对所购买产品的风险收益特征有正确的了解和认知,做好风险收益预期管理。

和财富做朋友,价值投资,一路同行。

说明:

★本文所载的观点、结论和建议仅供参考,该等观点未考虑到个别投资者的具体投资目的、财务状况及特定需求,在任何时候均不构成对客户的私人投资建议,投资者应自行决策,自担投资风险。

★本文所载的任何建议、意见及推测仅反映本公司于本文发布当日的独立判断。本公司不保证本文所载的信息于本报告发布后不会发生任何更新,也不保证本公司做出的任何建议、意见及推测不会发生变化。在任何情况下,本报告所载的信息或所做出的任何建议、意见及推测并不构成所述投资品种的投资建议,也不构成对所述金融产品、产品发行或管理人作出任何形式的保证。在任何情况下,本公司不就本文中的任何内容对任何投资做出任何形式的承诺或担保。

★本文不能排除本报告被他人非法转载、不当宣传、片面解读的可能,请投资者审慎识别、谨防上当受骗。

★认购产品前请进行风险测评及合格投资者认证。雪球结构具有高票息但非保本的特点,当挂钩标的指数发生大幅连续下跌时,投资者可能面临本金较大幅度亏损。投资者应充分认识投资风险,谨慎投资。

★本文版权归招商财富所有,请勿转载。我司保留追究侵权权利。