文丨投中研究院

来源丨超越J曲线

核心发现

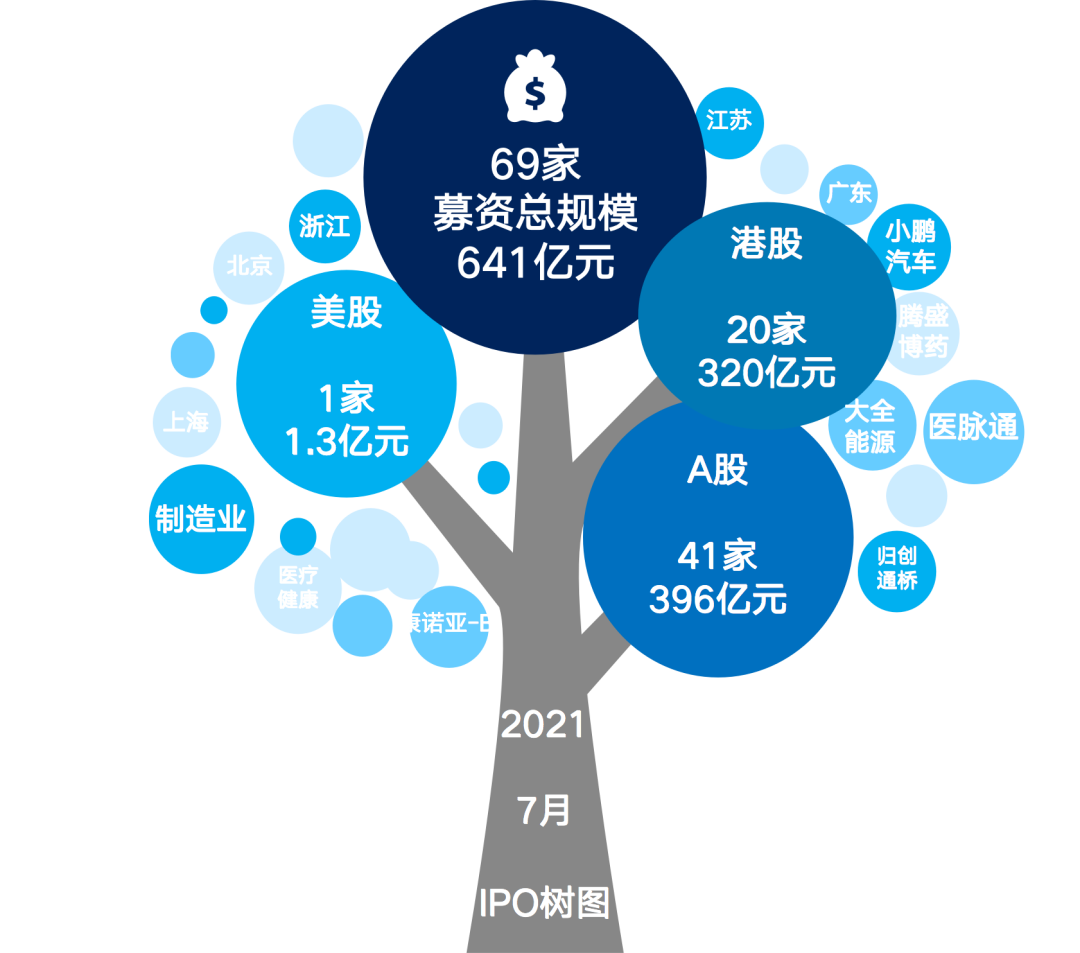

2021年7月,共计69家中国企业在A股、港股以及美股成功IPO,募集规模较上月大幅度减少

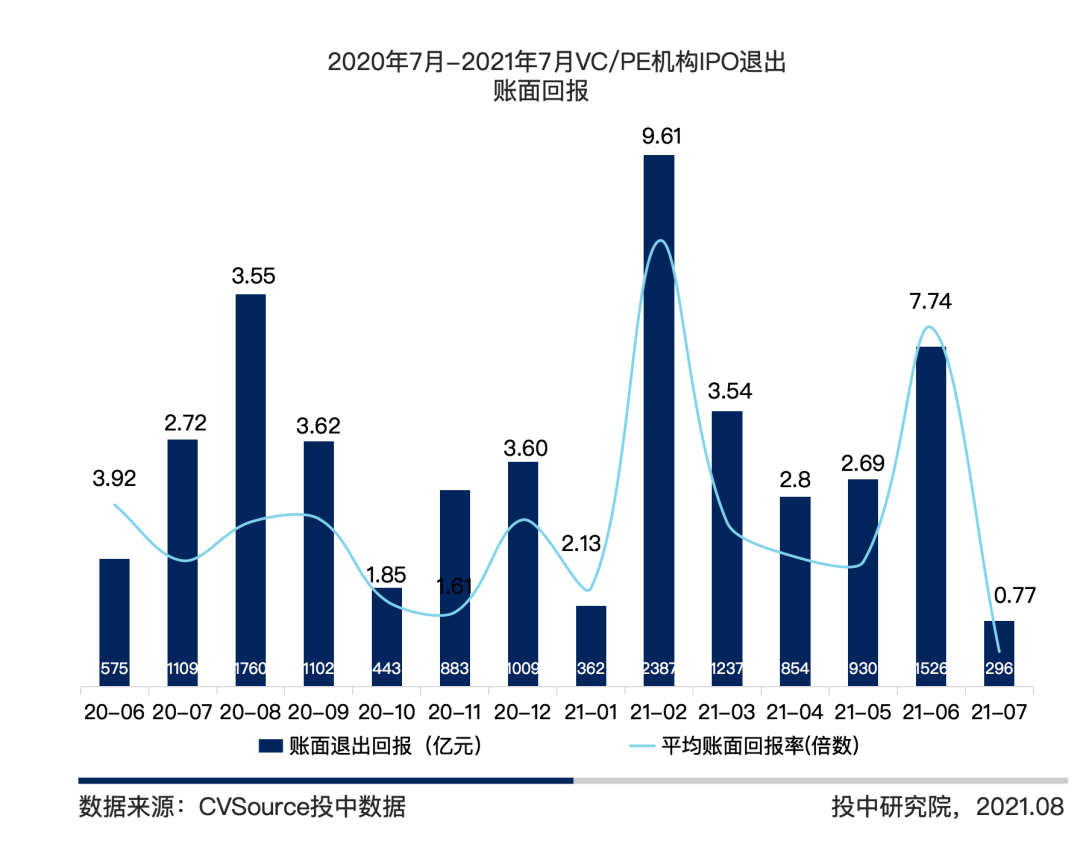

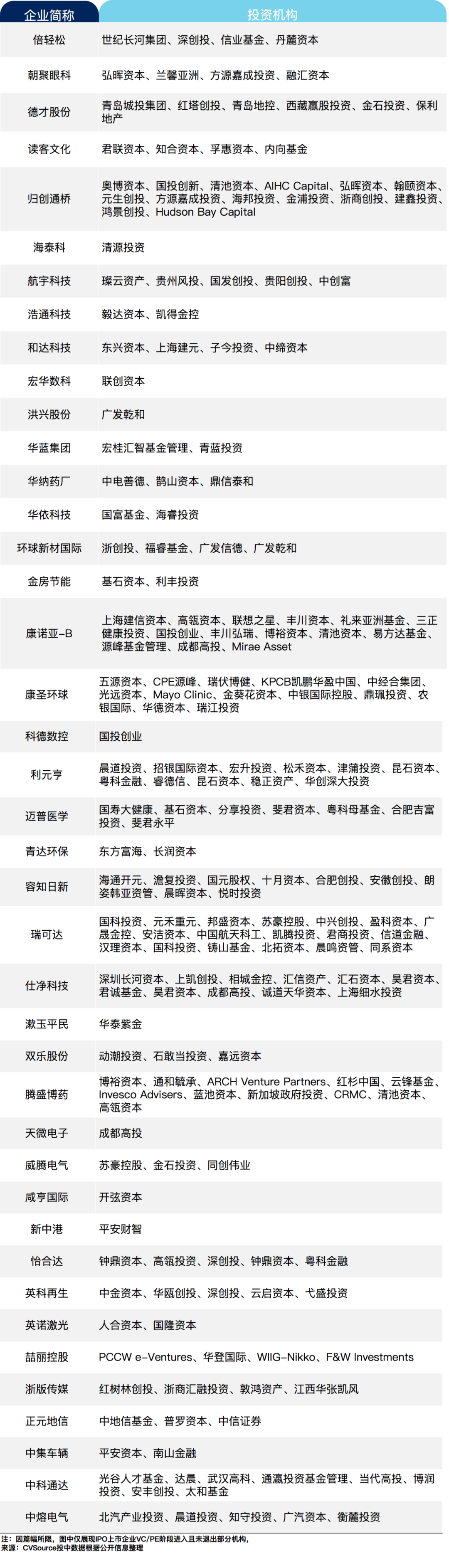

VC/PE机构IPO渗透率为59.42%,主要集中高端制造、医疗健康、IT及信息化等投资领域;VC/PE机构IPO退出账面回报大幅回落

2021年7月,A股市场迎来35家公司上会(包括科创板12只,创业板23只),IPO过会率为88.57%

第一部分

中国企业IPO分市场分析

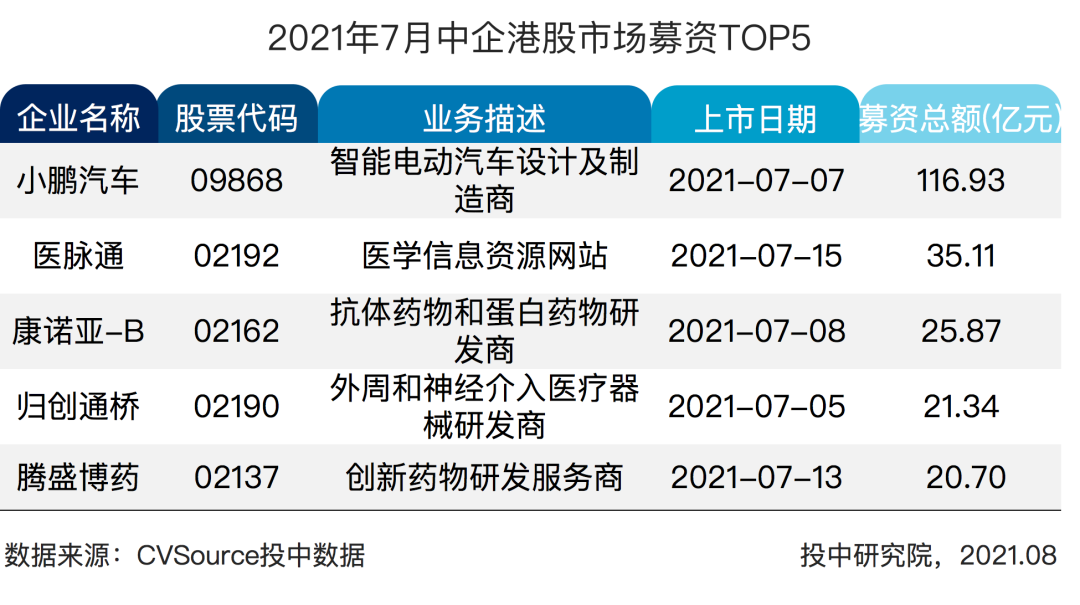

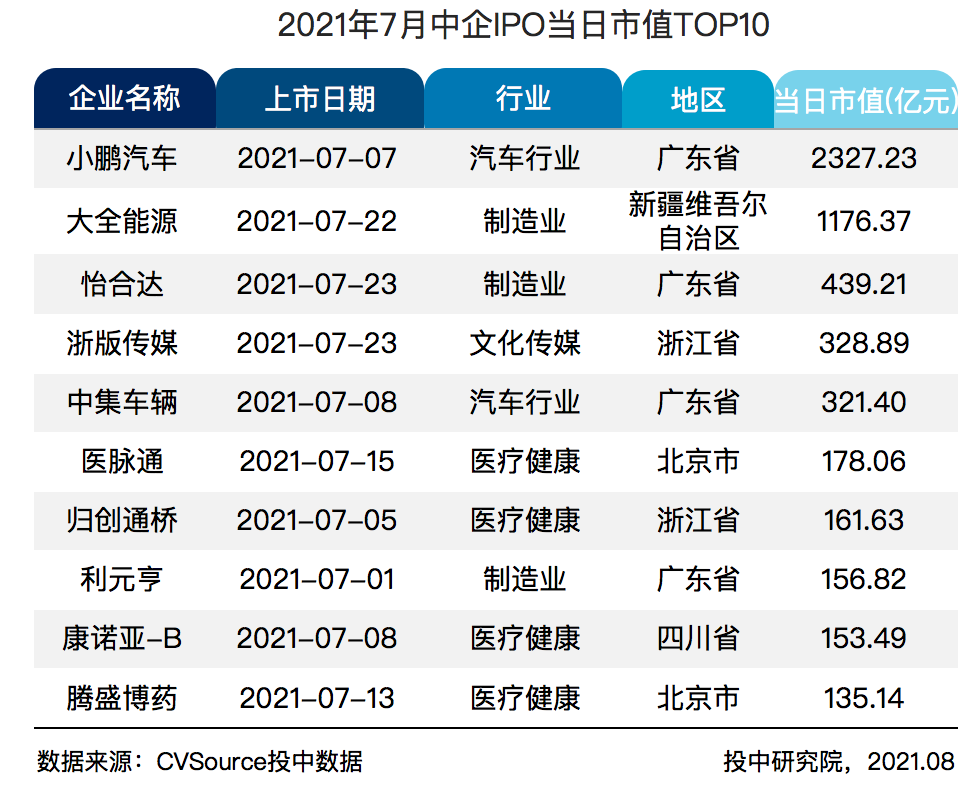

2021年7月,共计有69家中国企业在A股、港股以及美股成功IPO,募资总额641亿元;本月IPO募资规模TOP5企业依次为小鹏汽车、大全能源、医脉通、康诺亚-B、浙版传媒;IPO集中行业为制造业、医疗健康、房地产;IPO集中地域为浙江、广东、上海、江苏。

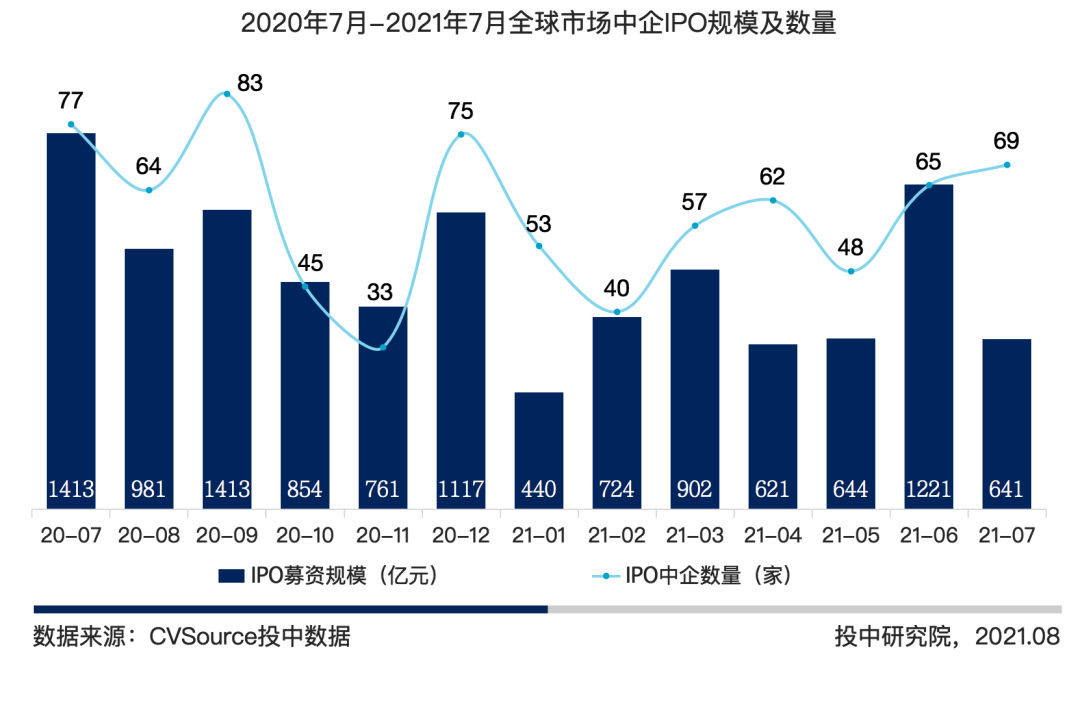

全球市场中企IPO数量小幅上涨

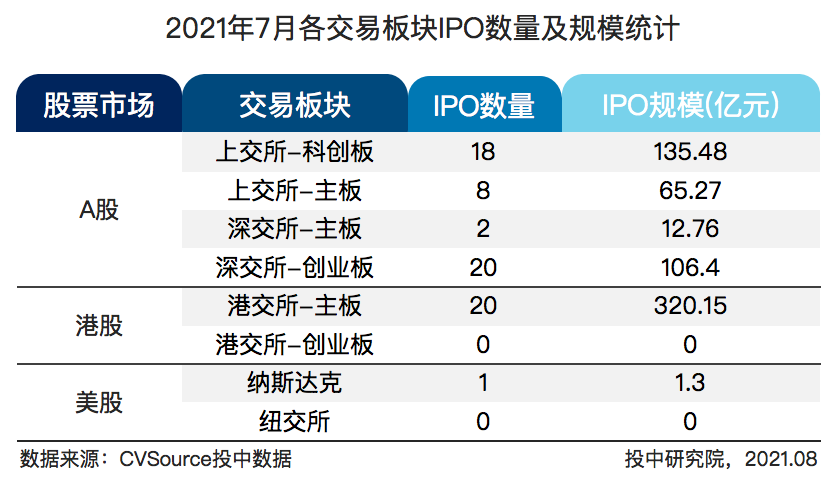

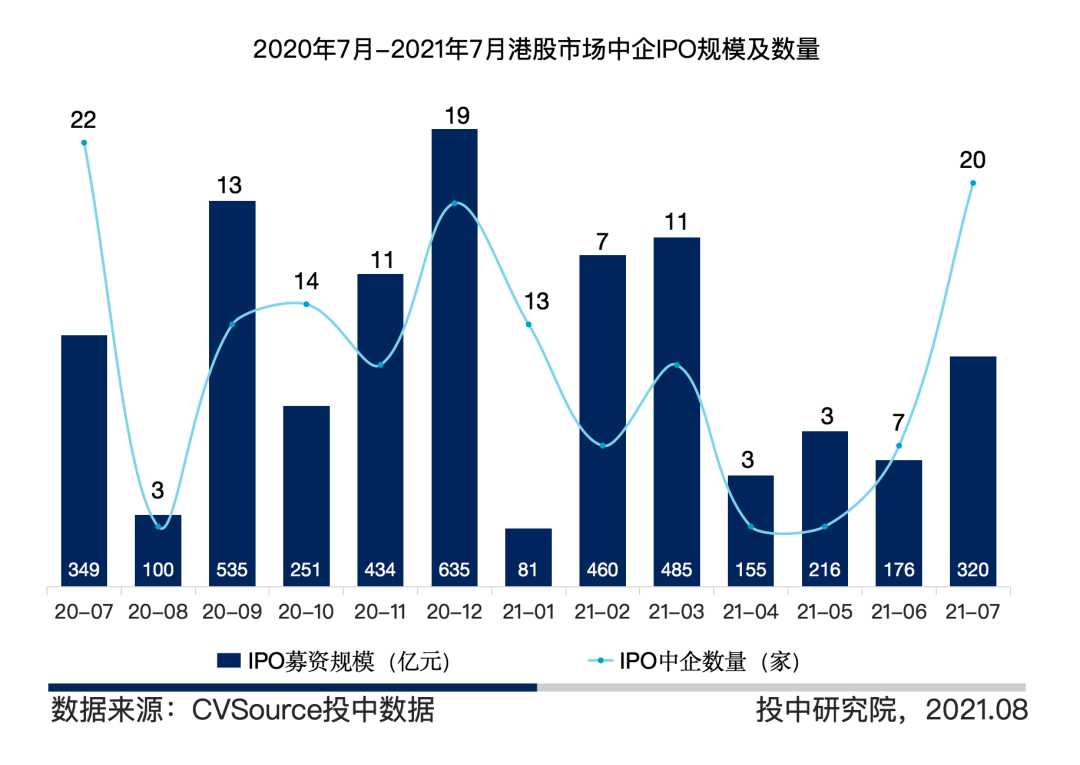

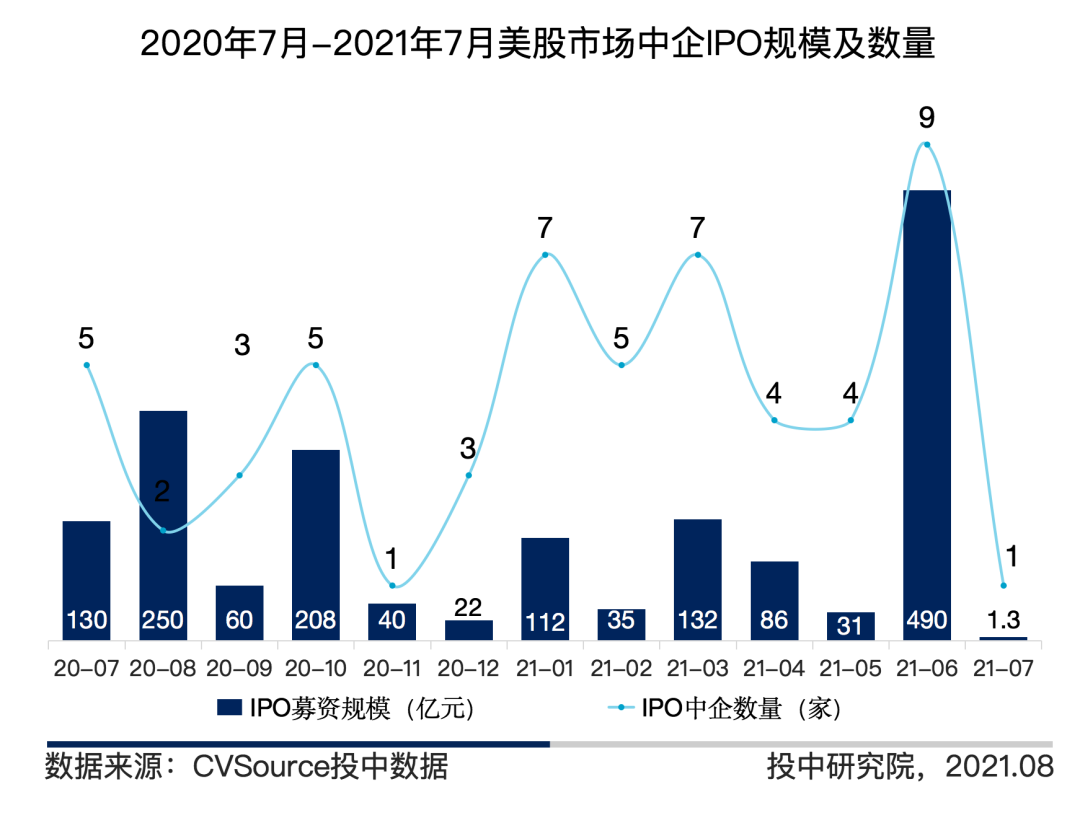

2021年7月,共计69家中国企业在A股、港股以及美股成功IPO,IPO数量同比下降11.59%,环比上升6.15%;募资总额641亿元,IPO规模同比下降54.64%,环比下降47.5%。A股市场—本月内地成为全球资本市场中IPO数量最多市场,占本月全球IPO数量的69.57% ;港股市场—本月中国企业香港IPO数量20家,现本月最大募资项目—小鹏汽车(09868.HK);美股市场—本月共有1家中国企业赴美挂牌上市,募资规模和数量均遭低谷。

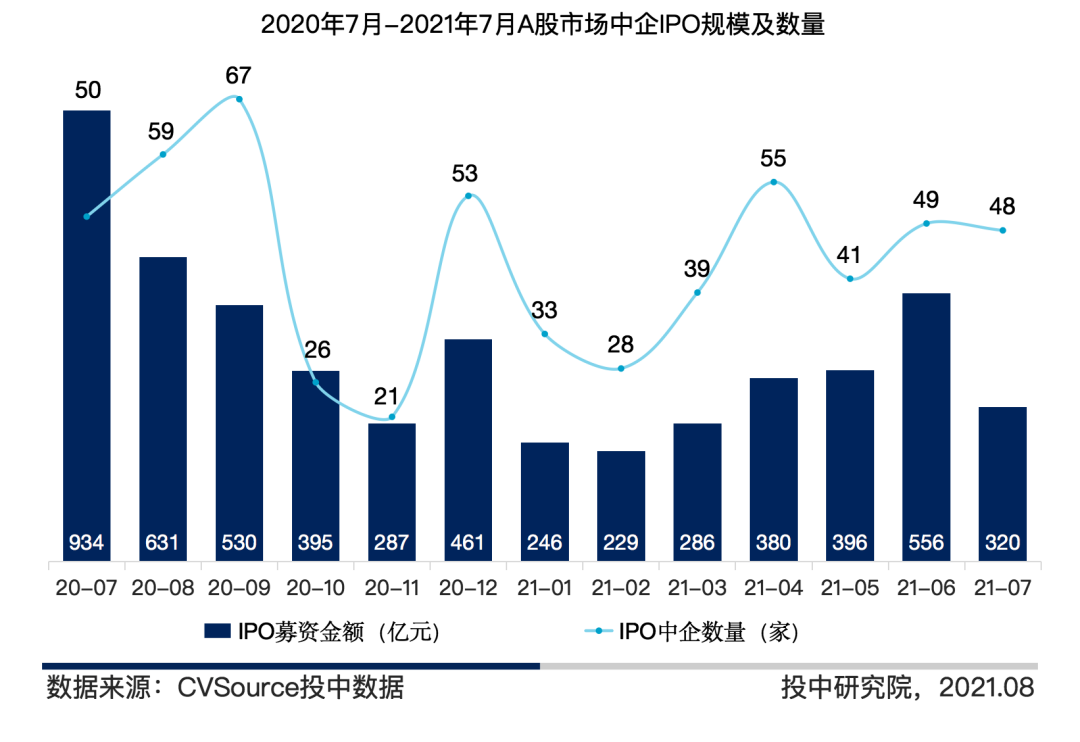

A股市场IPO规模大幅下降

2021年7月,共计48家中国企业在沪深两市IPO,IPO数量同比下降4.00%,环比下降2.04%;募资金额共计320亿元,IPO规模同比下降65.74%,环比下降42.45%。本月科创板IPO数量18家,募资总额135.48亿元,占本月A股IPO募资规模的42.34%。

本月中国证券监督管理委员会审核通过科创板IPO注册15家,中止(其他事项)审核0家,终止审核6家,截至7月,科创板上市企业数量累计达到386家。

本月有23只新股上会(包括科创板10只,创业板8只),其中22只已审核通过(包括科创板10只,创业板9只),1只上会未通过。

港股市场IPO驶入快车道

2021年7月,有20家中国企业在香港IPO,均在港交所主板上市,IPO数量环比上升近2倍,同比下降9.09%;募资金额共计320亿元,IPO规模同比下降8.31%,环比上升81.82%。其中,小鹏汽车(09868.HK)于7月7日成功在港IPO,成为港交所“新势力造车第一股”的同时,也是三年内首家在纽交所和港交所双重上市的中概股。并以116.93亿元的募集规模位于港交所榜首,上市首日市值达2,327.23亿元。

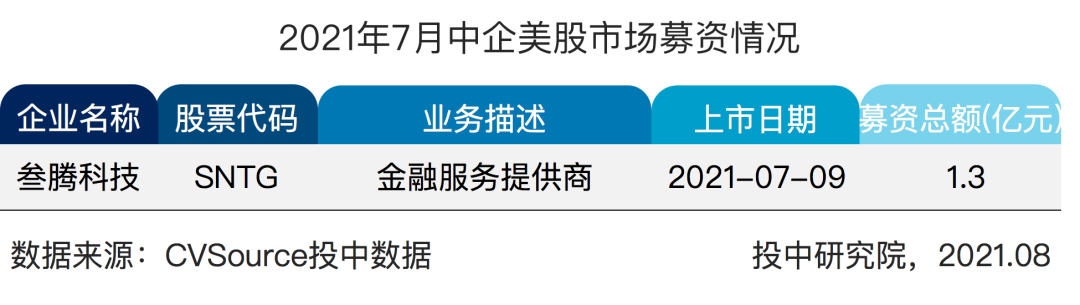

美股市场中企IPO遭遇冰点

2021年7月,共1家中企在美国资本市场IPO,IPO数量截止为全年最少;募资金额共计1.3亿元,IPO规模环比下降99.73%,同比下降99%,叁腾科技(SNTG.NYSE)是本月唯一的IPO项目。自7月以来,美国证券交易委员会(SEC)相关政策的调整,使曾火热的中概股赴美IPO热潮按下暂停键,SEC暂时停止上市审阅和批准上市文件,并对今后赴美IPO的中国企业进一步加强信息披露。

第二部分

中国企业IPO退出分析

VC/PE机构IPO渗透率达59.42%

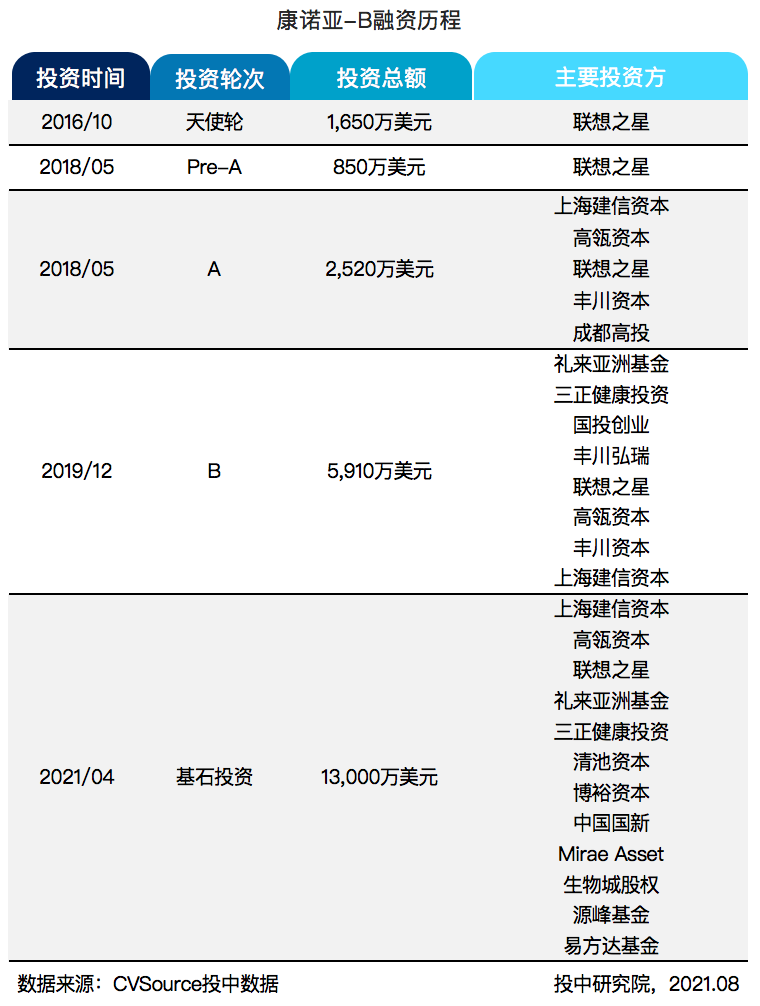

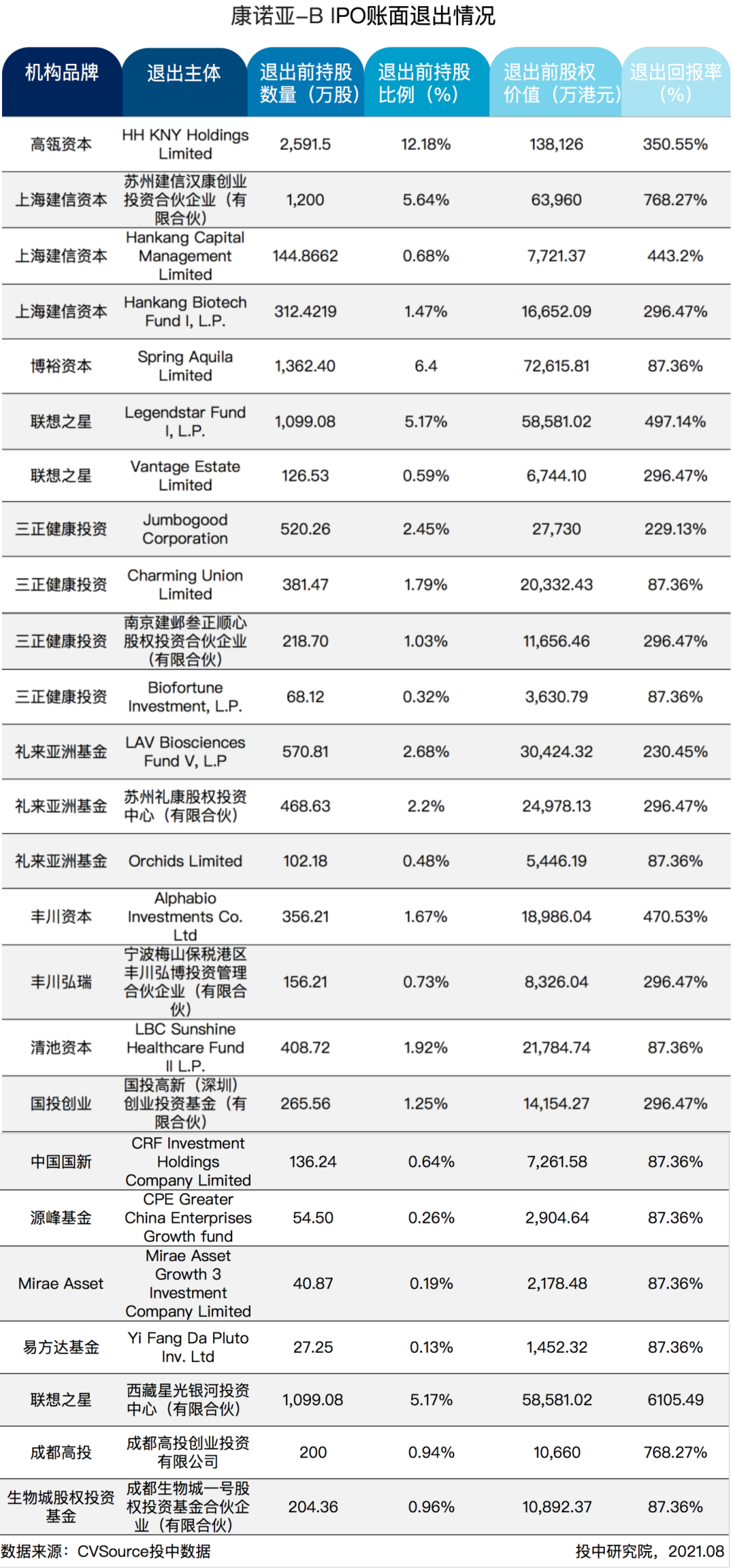

2021年7月,共41家具有VC/PE背景的中企实现上市,VC/PE机构IPO渗透率为59.42%,其中,深交所中小板VC/PE机构IPO渗透率为100%。本月VC/PE机构IPO账面退出回报规模为296亿元,环比下降80.6%,同比下降48.52%。其中,康诺亚-B(02162.HK)账面退出回报规模达53.79亿元,占整体的17.87%。

第三部分

中国企业IPO行业及地域分析

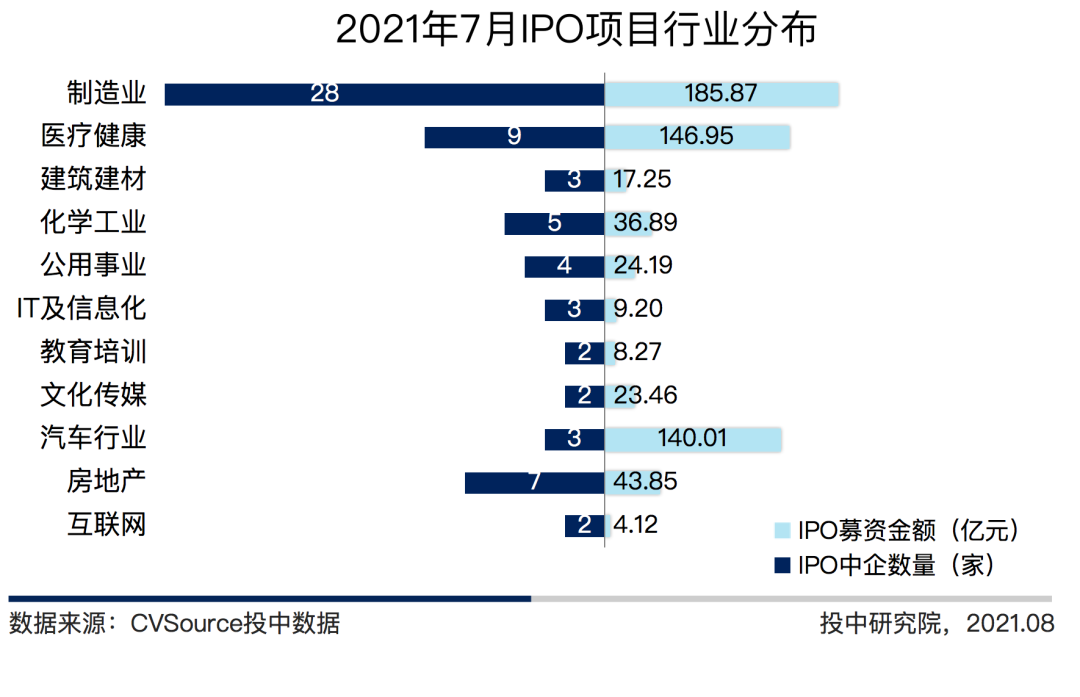

制造业股IPO数量规模双夺冠

2021年7月,制造业、医疗健康、汽车行业类公司IPO募资位居前三,占据各行业募资总额的73.72%,其中,本月制造业类公司共有28家企业IPO,募资规模185.87亿元,成为本月IPO数量和规模最大行业,汽车行业类公司由于小鹏汽车的突出表现,成为本月IPO规模第三大行业。

广东地区IPO最吸金

2021年7月,浙江和广东地区中企IPO数量为10家,IPO数量位于榜首,上海、江苏均为8家紧随其后,并列第二;广东地区中企IPO规模达174.85亿元,位居首位,浙江、北京分别排名第二和第三。

注:IPO数量分布比例(左)以及规模比例(右)相加总和均不为“1”系四舍五入所致

第四部分

中国企业IPO重点案例

2021年7月,募资规模前十大IPO项目均在15亿元以上,占7月整体募资54.27%,港交所主板占据7席。IPO当日市值前十大IPO项目中,小鹏汽车以2,327.23亿元市值位居榜首。

中企IPO规模及当日市值TOP10

重点案例:康诺亚-B

第五部分

政策热点回顾

为保障转板上市制度平稳落地实施,支持符合条件的新三板精选层挂牌公司向科创板转板上市,在中国证监会统筹指导下,上交所制定并发布了《上海证券交易所科创板发行上市审核规则适用指引第3号——转板上市申请文件》等文件。

在中国证监会统筹指导下,上交所于2021年7月23日制定并发布了《上海证券交易所科创板发行上市审核规则适用指引第3号——转板上市申请文件》(以下简称《指引3号》)、《上海证券交易所科创板发行上市审核规则适用指引第4号——转板上市报告书内容与格式》(《指引4号》)、《上海证券交易所科创板发行上市审核规则适用指引第5号——转板上市保荐书》(《指引5号》)等配套转板上市指引,3项指引的制定主要体现了以下原则:

(一)以科创板招股说明书为基础,并体现转板上市特征。从投资者需求和科创板上市信息披露要求出发,转板上市报告书等相关信息披露和规范运行要求主要参照科创板首发上市的有关规定。同时,结合转板上市特征,转板上市报告书在科创板招股说明书的基础上进行了适应性调整,包括明确转板上市条件和转板公司挂牌期间规范运作情况披露要求,简化股东变化信息披露要求,调整预计市值等转板上市不适用事项等。

(二)坚持以投资者需求为导向,突出信息披露的重大性与针对性。结合科创板发行上市审核实践,《指引4号》对科创板招股说明书的部分信息披露要求进行了相应的精简、合并、引征,进一步突出信息披露的重大性和针对性,更方便投资者查阅。如,扩大重大性原则的适用范围,合并“概览”与“本次转板上市概况”章节,优化独立性、会计政策与会计估计相关信息披露要求等。

(三)充分利用新三板审核和持续监管成果,作出差异化安排。考虑到转板公司已在新三板精选层挂牌超过一年,具有一定的规范运作和信息披露基础,《指引4号》对在新三板市场已公开披露或审核的内容进行了简化,降低拟转板企业的披露成本。在申报文件方面,不再要求转板公司提交除公司章程外的其他设立文件,转板上市报告书亦结合转板公司的特点,作出差异化的信息披露要求。

投中网旗下东四十条资本

随手关注,更深入了解创投圈