2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

一、上周市场回顾

1. 资金面

(1)公开市场操作:受缴税缴款以及银行超储率偏低影响,上周资金面边际收紧的,为对冲流动性压力,央行上周公开市场净投放4600亿元。具体来看,上周有5000亿元逆回购、4000亿元MLF和500亿元国库现金定存到期,而央行累计开展6600亿元逆回购操作和7000亿元中期借贷便利(MLF)操作,同时财政部、央行8月21日进行了1个月期500亿元国库现金定存操作。

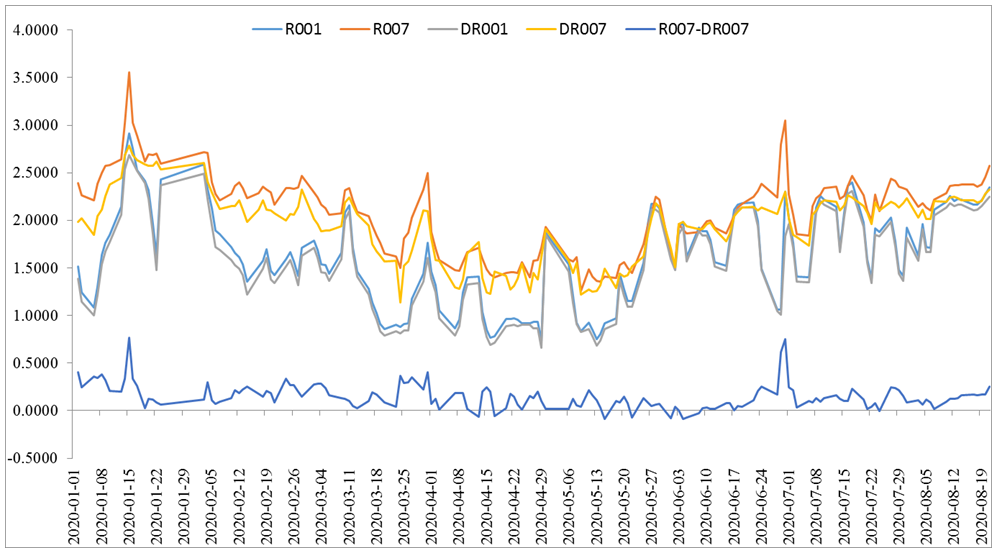

(2)资金价格表现:资金面价格整体抬升,上周DR001和DR007周度均值分别较前周提升9bp和11bp。Shibor3M上周维持在2.6%保持不变,各期限存单中债到期收益率均有所上升,3个月存单收益率上升6bp至2.59%,1年存单收益率上行4bp至2.89%。

图1:各期限银行间质押式回购利率走势

图1:各期限银行间质押式回购利率走势表1:主要期限品种资金利率走势

2. 债券一级市场表现

(1)利率债:上周利率债新发行4881亿,扣除到期的利率债,净供给3695亿,其中国债合计发行1241亿;政金债合计发行1294亿;地方债合计发行2346亿。总的来看,上周利率债发行规模环比有所下降,但发行量仍然维持在高位,供给压力较大。

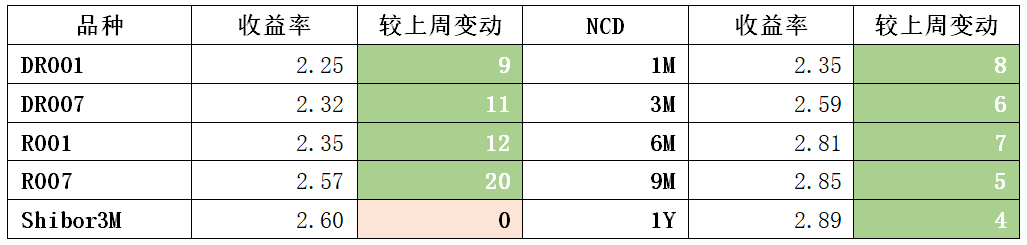

(2)信用债:上周主要品种信用债合计发行3521.15亿,主要还是集中在AAA和AA+品种。具体看,短融合计发行1642.8亿,其中AAA占比60%;中票、企业债和公司债合计发行1814.55亿,其中AAA占比约44%;定向工具发行12只,发行规模共计63.8亿元。

表2:上周信用债发行情况

3. 债券二级市场表现

(1)利率债:

上周受资金趋紧的影响,长端利率上行,全周200210和200006均累计上行约5BP。

具体看,上周长端利率债呈现倒V型走势,周一200210下行0.75bp,主要原因可能还是受到央行超额续作MLF影响,市场对后期资金面的担忧有所缓解;周二至周四虽然央行大额逆回购操作呵护资金面,但市场融资成本明显上升,200210在这三个交易日分别上行3bp、3.75bp和1.75bp。周五在央行投放跨月资金后,资金压力有所缓和,当天200210下行2.75bp。整体来看,上周股债跷跷板效应并不明显,多次出现股债同涨同跌的情况,资金面的松紧和预期仍然短期扰动债市的主因,随着融资成本DR007一度大幅超过市场判断的“2.2%合意区间”,央行后续的操作及态度值得关注。

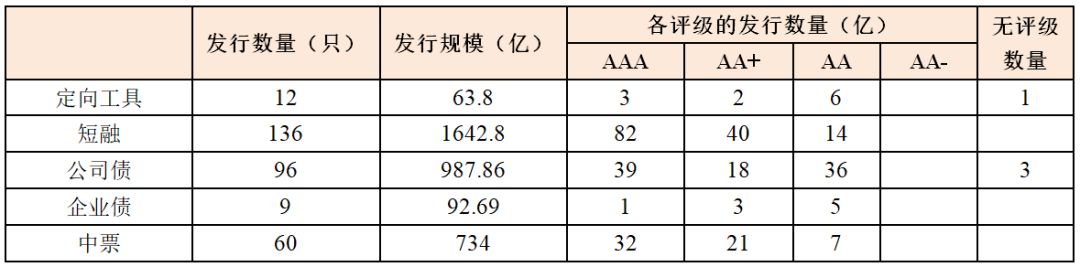

期限利差角度,受资金面的影响,上周1年期品种表现较弱,各品种收益率当周上升了9-16个BP不等。上周国债10-1和国开10-1利差继续收窄,曲线呈现熊平,分别收窄9bp和4bp。

表3:主要期限品种利率债收益率及其较前一周变化

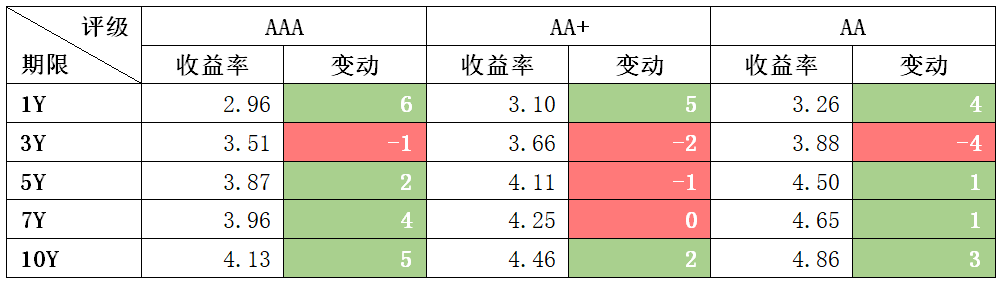

(2)信用债:上周AAA和AA中票整体跟随利率债波动,除3Y期品种外,其他期限品种收益率呈现上行趋势;AA+中票各期限品种表现出现分化,1Y和10Y期限的收益率呈现上行,其余期限收益率走低或持平。总体来看,3Y期限的中票表现较好,各期限和各等级的信用利差均有所收窄。

表4:主要期限中票收益率及其较前一周变化

4. 宏观政策基本面

(1)经济&金融数据:

上周属于数据真空期,没有主要经济&金融数据的发布。根据高频数据显示,8月前20天35城地产销量增速18.1%,虽然政策反复强调严控地产政策不放松,但地产数据仍然维持了较好的表现,韧性十足。8月前16天乘联会乘用车批发、零售销量增速分别为7%和6%,汽车销售数据企稳回升。

上周主要食品,猪肉、水果和鸡蛋的价格环比呈现下降趋势,分别小幅下降了0.7%和0.5%,鸡蛋价格下降幅度较明显,环比下降了4.3%;蔬菜价格则环比上涨了4.4%。整体来看,目前通胀压力并不大,短期内并非扰动债市的主因。

(2)重要政策:

严格落实“房住不炒”政策,但“345新规”并未明确。8月20日住建部、人民银行在北京召开重点房地产企业座谈会,“研究进一步落实房地产长效机制”。会议涉及多个部门,银保监会、证监会、外汇局、交易商协会等相关部门负责人,以及部分房地产企业负责人同时参加会议。

此次会议表示“形成了重点房地产企业资金监测和融资管理规则”,还强调了“市场化、规则化、透明化的融资规则”。

但市场传言的监管部门拟出台“345新规”并未正式出台。“345新规”即将设置“三道红线”:红线一,剔除预收款后的资产负债率大于70%,红线二,净负债率大于100%,红线三:现金短债比小于1倍;又根据“三道红线”触线情况,将试点房地产企业分为“红、橙、黄、绿”四档;以有息负债规模为融资管理操作目标,分档设定为有息负债规模增速阈值,每降低一档,上限增加5%。

(3)海外主要经济数据:

上周海外主要经济体公布8月PMI初值,整体数据表现较好:美国制造业PMI达到53.6,高于此前市场预期的51.9,创2019年2月以来至今的新高;欧元区8月制造业PMI初值为51.7基本走平,服务业PMI初值为50.1下滑明显;法国8月制造业PMI不及预期,仅为49,显著低于上月52.4和预期的53。

总的来看,海外主要经济体PMI数据大都维持荣枯线以上,海外经济复苏势头得以持续,利好我国出口数据。

上周四,美联储7月议息会议纪要表示,疫情将会重创经济,重申将把利率维持在目前接近0的水平。两党就新一轮补助计划迟迟未能达成一致,市场分析认为民主党可能将降低之前提出的标准,以尽快和共和党就新一轮补助计划达成共识。

二、策略展望

本周属于数据真空期,市场主要还是受到资金面偏紧以及未来资金成本可能会进一步上升预期的影响,长端利率债收益率均有所上行。

短期来看,股市对债市的情绪扰动已经没有之前明显,股债跷跷板效应并不是目前影响债市波动的主因。

近期需要重点关注的扰动因素,一是央行公开市场的操作,随着临近三季度末,如果央行能持续大额净投放以缓解资金紧张的情绪,DR007有可能重回2.2%附近的位置,则长端利率有可能出现下行;二是要重点关注一级利率债的发行及投标情况,8月和9月的发行压力仍然偏大,单周的一级发行规模可能会给二级市场价格形成干扰。考虑到长端利率200006已经在2.8%-3.0%之间横盘一段时间,多空博弈的力量均已摆上台面,目前较难出现打破各方预期的决定性因素,因此我们仍然维持债市震荡的观点不变。

三、附表

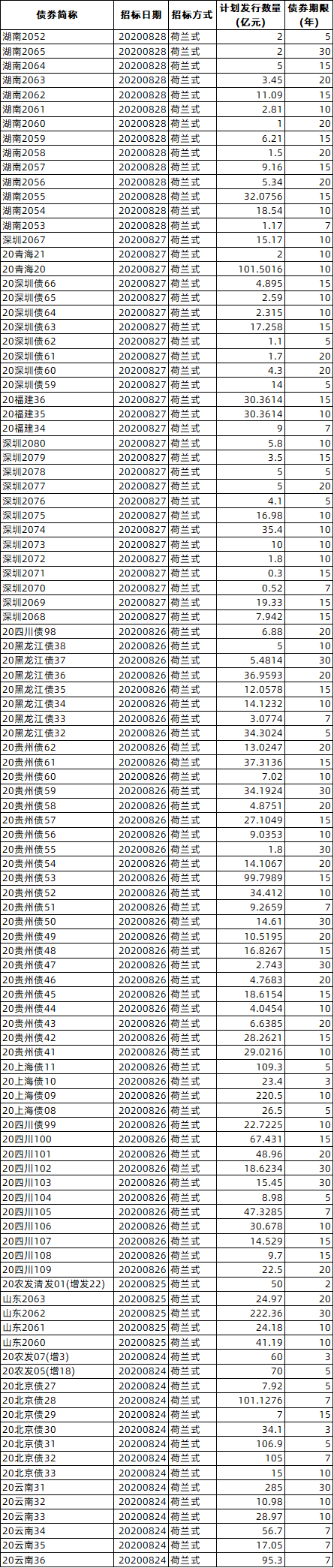

上周一级利率品种发行情况

上周待发行利率债品种

扫二维码 3分钟开户 紧抓创业板2.0大机会!

扫二维码 3分钟开户 紧抓创业板2.0大机会!