2013年英国东北部城市桑德兰举办了一场“北方马拉松赛”,让外界觉得十分离奇的是,仅第一名跑完全程,其余5000多名参赛跑手全部跑错路,主办方宣布成绩无效。

无论是马拉松赛事,还是投资这场赛事,其中一个重要的原则,就是跑在正确的赛道上。正如华安基金经理蒋璆所说,“在政策比较鼓励的方向、契合经济转型以及经济发展主旋律的这些方向上面去找相关标的,成功的概率会更高一点,我们要去鱼多的地方钓鱼”。

去鱼多的地方钓鱼

高景气赛道——制造强国

今年以来,A股哪些赛道的“鱼”比较多?统计细分指数走势,新能源、半导体和创新药等广义制造业备受关注,估值上行;翻阅机构研报,小安发现,“重制造”、“大国重器,制造强国”等字眼频繁出现。

东吴证券最新研报分析认为,未来中国发展战略明显向“制造业”倾斜,制造业的战略地位进一步凸显。

①

国际竞争。这使得我们意识到如果部分行业存在短板,可能会在关键行业受到他人制约,影响经济发展。因此,在工业体系上的补短板是必须要做的,这是保障国家安全的重要任务。

②

新冠疫情。在2020年新冠疫情蔓延的情况下,中国第一个走出疫情实现经济恢复,或许正是因为有比较完整的工业体系以及全面的供应链,能够在满足内需的同时,向全世界出口制成品。

③

人口结构。中国未来10 年人口结构的变化对制造业提出更高要求。在中国劳动力总数量下降的背景下,着力发展中高端制造业,提高生产效率,可能比大力发展服务业以缓解就业压力更重要。

前瞻后市,中泰策略也提出,维持2021年全年策略报告的观点不变,即“大国重器,制造强国”。首先,在政策大力支持下,未来15年是我国制造业(尤其是高端制造业)崛起的时代,包括新能源汽车、半导体等产业链将会得到政策和产业资本的大力支持;其次,从微观行业的数据看,包括新能源、军工等订单、业绩预期等均不断超市场预期。

“新能源+科技+军工”

投资风格鲜明 年内屡创新高

普通投资者如何把握“大国重器,制造强国”时代的投资机会?

华安基金经理蒋璆是聚焦“硬科技+制造业”投资的代表之一,梳理蒋璆旗下基金的重仓股,主要涉及三大投资方向:新能源+科技+军工,都是A股的强风口,投资风格鲜明。值得一提的是,“大国重器,制造强国”是一个非常宏大的投资主题,在基金管理过程中,蒋璆充分发挥专业化、精细化的优势,灵活调整投资布局,更好地把握住了细分赛道的投资机遇。

新能源汽车领域,二季度总体持仓没有太大变化,但结构上有明显调整。去年开始重点持仓新能源汽车的中游产业链,今年二季度更偏好产业链上游的资源行业。

光伏领域,目前重点聚焦“硅料”这一细分赛道。从各个环节的供需量来看,硅料环节的紧张程度在未来1.5~2年内可能都会比较明确的持续下去。

芯片领域,从中长期2-3年维度来说,还是非常看好这个个方向,但短期来看,在仓位和品种选择上,都需要做一些调整。

军工领域,看好飞机产业链和导弹产业链。今年一季度陆续看到很多零部件企业业绩出现了明显改善,从订单和利润等指标看,未来两三年可能会保持比较好的水平。目前板块的估值还没有非常充分反映整个行业的业绩增长,拥有比较好的性价比。

基于对年内新能源汽车、光伏、芯片、军工等细分赛道的精准把握,蒋璆所管理的多只基金在2021年7月30日净值集体创新高后,再次于8月6日纷纷刷新历史高位。市场频繁震荡的背景下,在蒋璆所管理基金的贴吧中,基民给予的最多评价是:“给力”、“坚韧”。

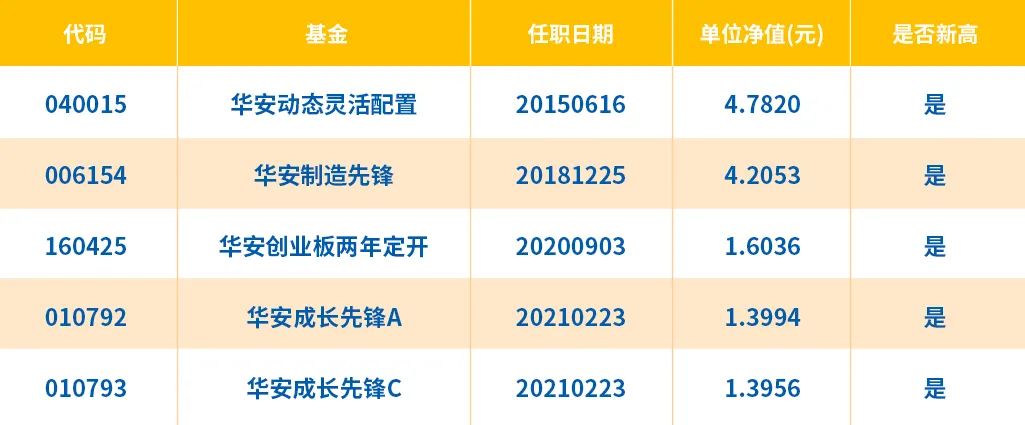

蒋璆管理多只基金净值再创新高

(数据来源:华安基金,净值数据经托管行复核,单位净值截至2021年8月6日)

谈及自己的投资策略,蒋璆表示,“我更喜欢那种从行业导入期向快速生长期进行切换的子行业,这样整个行业增速比较快。而且我希望通过对整个行业的竞争壁垒(竞争环境)做评估,进而找出真正具有核心竞争力的长期成长的标的。”

2021年股市仍面临很多不确定性,选对赛道、选对基金经理,都是重中之重。“硬科技+制造业”投资实力派蒋璆表示,旗下基金未来将重点关注长期受益于科技创新和“碳达峰”战略的电动车、智能驾驶、光伏、半导体、军工、新型消费等高景气度投资方向。如果客官也希望“在鱼多的地方钓鱼”,不妨重点关注。

根据基金年报、季报数

据,截至2021年6月30日,蒋璆目前管理基金业绩如下:

华安动态灵活配置成立日2009/12/22,业绩比较基准为沪深300指数收益率*60%+中国债券总指数收益率*40%,2010年至2020年、2021年上半年历史业绩(及业绩基准表现)为4.89%(-6.31%)、-17.30%(-13.55%)、-3.79%(6.04%)、27.84%(-4.94%)、33.46%(34.56%)、61.44%(8.54%)、-5.36%(-5.91%)、13.20%(12.14%)、-26.14%(-12.46%)、68.59%(22.08%)、53.02%(16.26%)、18.03%(0.24%)。历任基金经理:张翥(20091222-20130302)、宋磊(20091222-20120817)、陈逊(20130302-20150626)、李冠宇(20130408-20140423)、谢振东(20150302-20160921)、蒋璆(20150616至今)。

华安制造先锋成立日2018/12/25,业绩比较基准为中证800指数收益率*70%+中债综合全价指数收益率*20%+恒生指数收益率*10%,2019年至2020年、2021年上半年历史业绩(及业绩基准表现)为74.28%(24.76%)、53.51%(17.7%)、17.37%(1.92%),历任基金经理:蒋璆(20181225至今)。

原华安新乐享保本混合型证券投资基金于2018年9月18日转型为华安新乐享灵活配置混合型证券投资基金,业绩比较基准为沪深300指数收益率*60%+中国债券总指数收益率*40%,2019年至2020年、2021年上半年历史业绩(及业绩基准表现)为15.52%(21.41%)、8.63%(16.22%)、-4.2%(0.49%),历任基金经理:贺涛(20150910-20191209)、蒋璆(20151126至今)、马晓璇(20180903至今)。

原华安安益保本混合型证券投资基金于2018年5月24日转型为华安安益灵活配置混合型证券投资基金,业绩比较基准为沪深300指数收益率*60%+中国债券总指数收益率*40%,2019年至2020年、2021年上半年历史业绩(及业绩基准表现)为10.1%(22.96%)、8.46%(17.72%)、-4.26%(1.22%),历任基金经理:郑可成(20151116-20201026)、王春(20151126-20180528)、蒋璆(20180528至今)、贺涛(20201026至今)。

华安创业板两年定开成立日2020/9/3,业绩比较基准为创业板综合指数收益率*75%+中债综合全价指数收益率*20%+恒生指数收益率(经汇率调整)*5%,2021年上半年历史业绩(及业绩基准表现)为16.12%(13.28%),历任基金经理:蒋璆(20181225至今)。

华安成长先锋A/C成立日2021/2/23,业绩比较基准为中证800成长指数收益率*65%+中债综合全价指数收益率*20%+恒生指数收益率(经汇率调整)*15%。截至2021年上半年末成立时间尚不足半年,暂不展示业绩。历任基金经理:蒋璆(20210223至今)。

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。