“固收+”策略基金作为近年来爆火的网红基金,热度持续不减,市场接受程度越来越高。

Wind数据显示,今年上半年,“固收+”策略基金的主要产品类型——偏债混合型基金强力吸金,全市场合计发行143只该类基金,合计发行规模达2512.82亿元,无论是产品数量还是募集规模均为历史新高。

“固收+”策略产品为何如此吸引人?要想上车“固收+”产品,该关注哪些要点?

小编“墙裂”推荐广发银行2021年首只独家定制公募基金——的国寿安保稳盛6个月持有期混合型基金(下称:国寿安保稳盛),并整理投资者最关心的十个问题,为您一一解答。

一

什么是“固收+”策略?

“固收+”是一种基于资产配置的投资策略,简单的说是将资产分为固收和“+”两部分。其中固收的部分主要把钱投到利率债、高等级债券等固定收益类金融工具,以此构建底仓,预期获得相对稳健的收益;“+”的部分仓位不高,主要投资于风险资产,采用的策略包括可转债投资、二级市场精选股票、量化选股、股指期货等等,以期增强收益。

二

国寿安保稳盛是什么类型的基金产品?

国寿安保稳盛属于偏债混合型基金,股票资产占基金资产的比例为0%-30%,基金业绩基准的股票仓位为15%(沪深300指数收益率*10%+恒生指数收益率*5%)。国寿安保稳盛的投资目标是主要投资于债券等固定收益类金融工具,同时通过精选个股,在严格控制风险的前提下,力争实现基金资产的长期稳定增值。

三

国寿安保稳盛适合什么样的投资者?

国寿安保稳盛属于偏债混合型基金,其预期收益和预期风险高于货币市场基金和债券型基金,低于股票型基金。

当前传统理财产品打破刚兑,产品数量日益减少,收益率也持续降低。如果您是传统理财产品的投资者,建议您考虑国寿安保稳盛作为替代,在承担一定风险的同时增强收益。

如果您是中高风险偏好投资者,主要配置权益类的资产,可以适当通过投资国寿安保稳盛基金来平滑组合波动,实现攻守兼备。

如果您是稳健型的长期投资者,也建议配置国寿安保稳盛基金,“固收+”策略适用于不同的市场环境,投资者无需频繁更换投资品种。

四

国寿安保稳盛采用什么样的投资策略?

国寿安保稳盛的大类资产配置采用主被动相结合的方式,被动资产配置策略主要基于风险预算模型进行季度调整,主动资产配置策略基于对宏观环境的择时判断(月度微调),如遇重大变化不定期调整。

固收资产的投资策略以高等级信用债和利率债为主,严守投资纪律,严控信用风险,不投资低等级信用债。

股票投资采用自上而下的策略,投研紧密合作,跟踪行业景气度的变化确定行业配置方向,聚焦优质公司。

五

国寿安保稳盛如何控制回撤?

实践表明,偏债混合型基金只要控制好回撤,就将具备中长期生命力。

对于来自股票市场的波动,国寿安保稳盛将基于回撤管理优先的策略,股票仓位通常控制在较低位置,适度选择相关性较弱的行业,构建稳健的组合,降低回撤风险。

对于来自债券市场的波动,国寿安保稳盛主要关注久期、信用、杠杆和流动性风险。

久期风险:多数时段保持中等以上久期,但紧货币、宽信用等利空债市的信号出现时,将适度降低久期;

信用风险:主要投资高等级信用债和中等评级短久期债券,避免信用下沉,严守买入和卖出的纪律;

杠杆风险:开放式基金杠杆率不超过140%,杠杆风险较低;

流动性风险:主要配置利率债和高等级债券,通常具有高流动性,有效防范流动性风险。

六

市场上同类基金的业绩表现如何?

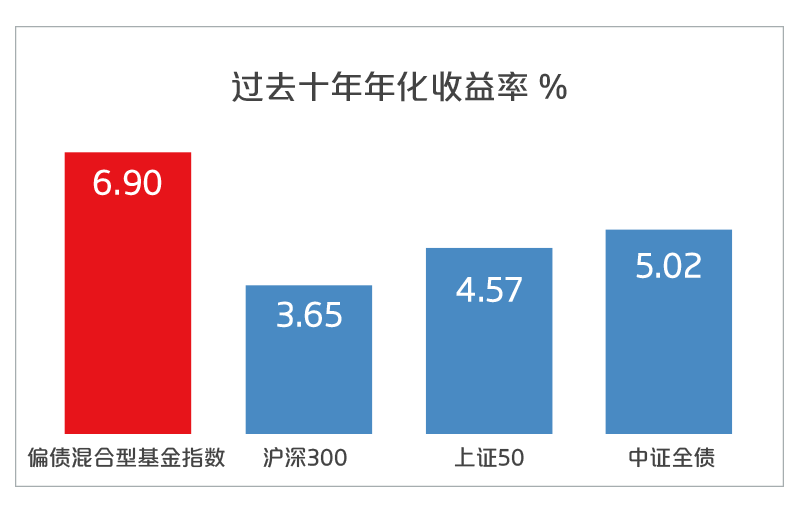

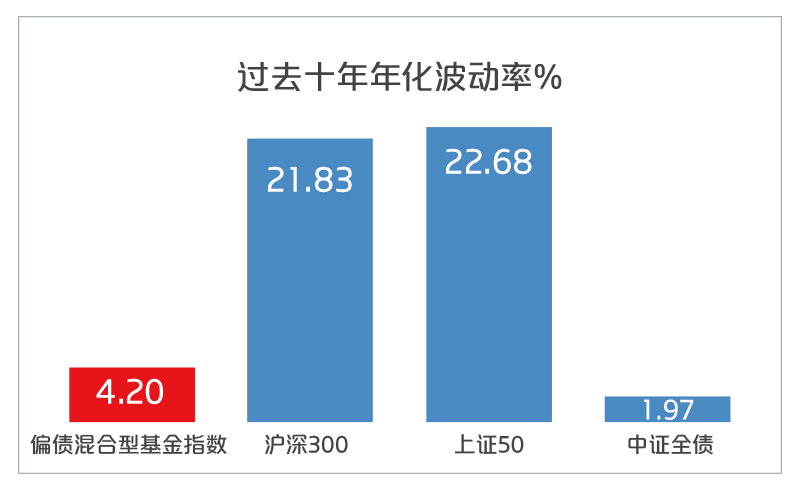

国寿安保稳盛基金属于偏债混合型基金。根据Wind数据统计显示,截至2021年6月末,偏债混合型基金指数过去十年年化收益率不仅高于风险较低的中证全债指数,也高于权益类的沪深300、上证50指数;而过去十年年化波动率显著低于沪深300、上证50指数,仅比中证全债指数略高。

数据来源:Wind,截至2021年6月30日

七

国寿安保稳盛基金的拟任基金经理投资经验丰富吗?业绩如何?

国寿安保稳盛的拟任基金经理吴闻先生,硕士,2008至2013年任中信证券股份有限公司债务资本市场部高级经理,2014年加入国寿安保基金任基金经理助理、基金经理。

吴闻先生具有13年证券从业年限,担任基金经理超过5年,具备穿越几轮牛熊的投资经验。吴闻先生拥有丰富的大类资产配置和债券投资经验,尤其擅长通过可转债的选择和配置增厚收益。

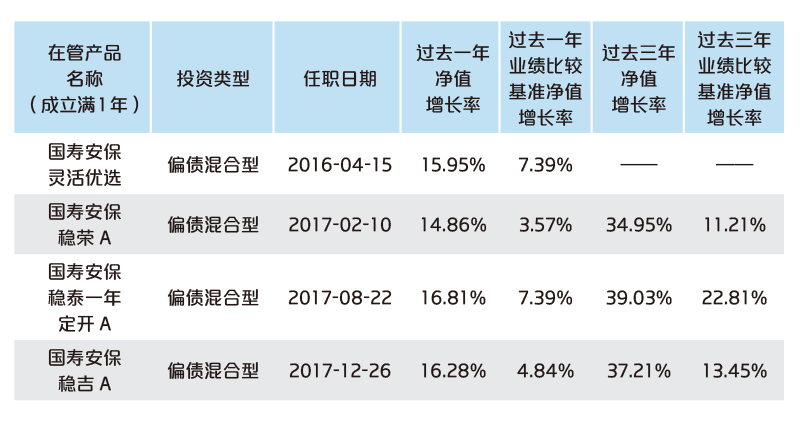

吴闻目前管理多只与国寿安保稳盛同类型的“固收+”策略基金,业绩优异。

数据来源:基金定期报告 截止时间:2021年6月30日(详见附注)。

数据来源:基金定期报告 截止时间:2021年6月30日(详见附注)。八

国寿安保稳盛为什么要设置6个月持有期?

相比普通开放式基金,持有期模式基金能有效减少频繁申赎给基金业绩带来的波动,利于基金流动性管理,提升收益空间。

而与普通定开债基相比,持有期模式基金的灵活性更好,随时可申购,且最短持有期到期后可选择继续持有或随时赎回,没有只能在指定开放期间申购/赎回的限制,能更好地兼顾收益和流动性,为投资者提供了更好的投资体验。

九

国寿安保基金实力如何?旗下其他“固收+”策略基金的业绩如何?

国寿安保基金是中国人寿旗下的基金公司,成立以来固定收益投资能力出类拔萃,先后于2020和2021年荣获《上海证券报》“金基金—成长基金管理公司奖” 、“金基金—债券投资回报基金管理有限公司奖”,于2020年底获上海证券综合评级及债券基金投资绩效五星评级。

海通证券数据显示,截至2021年6月30日,国寿安保固收类基金最近三年超额收益率9.75%,排名固收类大型基金公司3/17。(数据来源:海通证券权益及固定收益类资产超额收益排行榜(20210705))。

国寿安保基金致力于做“固收+”产品领域的引领者,公司特别针对“固收+”产品,采用绝对收益考核,重视客户持有体验。截至2021年二季度末,公司旗下9只偏债混合型基金过往一年净值增长率平均为15.90%,其中8只成立三年以上的产品,过往三年净值增长率平均为38.11%,均高于同类偏债混合型基金平均,成立满39个月的产品全部获得海通证券三年期“五星评级”(数据来源:海通证券,截止日期:2021年4月30日)。

十

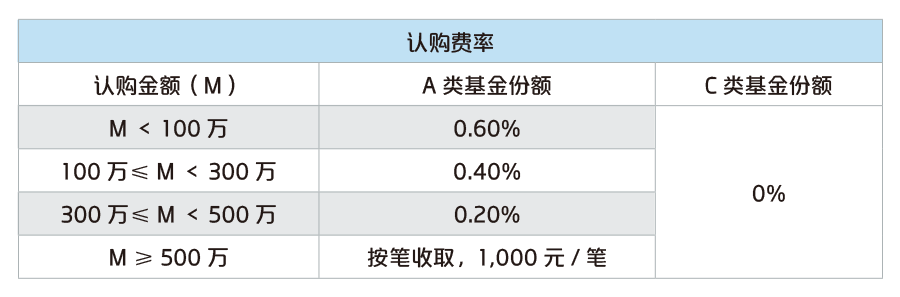

国寿安保稳盛基金的代码是什么?费率是多少?

基金简称:国寿安保稳盛6个月持有期混合

基金代码:A类:012955,C类:012956

费率结构:

管理费率:0.80%;托管费率:0.15%;C类份额销售服务费率:0.35%

认购费率:

申购费率:

赎回费率:在最短持有期到期日起(含当日)可以提出赎回申请,不收取赎回费。

附注:

基金经理吴闻管理产品历年业绩:

吴闻先生于2016年4月15日起任国寿安保灵活优选混合型证券投资基金基金经理。国寿安保灵活优选成立于2016年4月6日,转型于2019年4月12日,业绩比较基准:20%*沪深300指数收益率 + 80%*中证全债指数收益率,2019-2021年上半年净值增长率(业绩比较基准收益率)分别为5.80%(3.89%)、20.11%(7.94%)、3.13%(2.06%)。2021年二季度末基金资产净值为7.11亿。2019年4月12日起新增李捷先生任国寿安保灵活优选混合型证券投资基金基金经理。

于2017年2月10日起任国寿安保稳荣混合型证券投资基金基金经理。国寿安保稳荣成立于2017年2月10日,业绩比较基准:中债综合(全价)指数收益率×85%+沪深300指数收益率×15%,2017-2021年上半年A类净值增长率(业绩比较基准收益率)分别为6.86%(0.60%)、1.38%(-0.11%)、6.69%(6.16%)、28.66%(10.25%)、3.27%(0.72%),C类净值增长率(业绩比较基准收益率)分别为6.78%(0.60%)、1.27%(-0.11%)、6.57%(6.16%)、28.24%(10.25%)、3.22%(0.72%)。2021年A类二季度末基金资产净值为6.45亿,C类二季度末基金资产净值为1.77亿。2019年1月9日起新增吴坚先生任国寿安保稳荣混合型证券投资基金基金经理。

于2017年8月22日起任国寿安保安吉纯债半年定期开放债券型发起式证券投资基金基金经理。国寿安保安吉纯债半年成立于2017年8月22日,业绩比较基准:中债综合(全价)指数收益率,2017-2021年上半年净值增长率(业绩比较基准收益率)分别为-0.39%(-1.20%)、8.96%(4.79%)、5.15%(1.31%)、3.09%(-0.06%)、1.87%(0.65%)。2021年二季度末基金资产净值为53.63亿。2017年8月28日起新增董瑞倩女士任国寿安保安吉纯债半年定期开放债券型发起式证券投资基金基金经理。

于2017年8月22日起任国寿安保稳泰一年定期开放混合型证券投资基金基金经理。国寿安保稳泰一年定开混合成立于2017年8月22日,业绩比较基准:中证全债指数收益率×80%+沪深300指数收益率×20%,2018-2021年上半年净值增长率(业绩比较基准收益率)分别为0.85%(1.32%)、7.91%(10.90%)、22.10%(7.94%)、3.31%(2.06%),C类净值增长率(业绩比较基准收益率)分别为0.23%(1.32%)、7.26%(10.90%)、21.37%(7.94%)、3.00%(2.06%)。2021年A类二季度末基金资产净值为6.56亿,C类二季度末基金资产净值为0.78亿。2017年10月26日起新增吴坚先生任国寿安保稳荣混合型证券投资基金基金经理。

于2017年8月22日起任国寿安保稳吉混合型证券投资基金基金经理。国寿安保稳吉成立于2017年12月26日,业绩比较基准:中债综合(全价)指数收益率×80%+沪深300指数收益率×20%,2018-2021年上半年A类净值增长率(业绩比较基准收益率)分别为2.37%(-1.72%)、9.37%(7.80%)、17.81%(5.32%)、4.35%(0.73%),C类净值增长率(业绩比较基准收益率)分别为2.28%(-1.72%)、9.25%(7.80%)、17.71%(5.32%)4.30%(0.73%)。2021年A类二季度末基金资产净值为6.64亿,C类二季度末基金资产净值为1.38亿。2019年8月9日起新增张标先生任国寿安保稳荣混合型证券投资基金基金经理。

于2020年3月18日起任国寿安保尊盛双债债券型证券投资基金基金经理。国寿安保尊盛成立于2020年3月18日,业绩比较基准:中债综合(全价)指数收益率×80% + 中证可转换债券指数收益率×20%,2020年、2021年上半年A类净值增长率(业绩比较基准收益率)分别为1.87%(-0.12%)1.76%(1.35%),C类净值增长率(业绩比较基准收益率)分别为1.54%(-0.12%)、1.56%(1.35%)。2021年A类二季度末基金资产净值为0.48亿,C类二季度末基金资产净值为0.07亿。

于2020年8月5日起任国寿安保稳丰6个月持有期混合型证券投资基金基金经理。国寿安保稳丰6个月持有成立于2020年8月5日,业绩比较基准:中债综合(全价)指数收益率*80%+沪深300指数收益率*20%,2020年,2021年上半年A类净值增长率(业绩比较基准收益率)分别为2.68%(1.70%)3.35%(0.73%),C类净值增长率(业绩比较基准收益率)分别为2.55%(1.70%)、3.2%(0.73%)。2021年A类二季度末基金资产净值为4.25亿,C类二季度末基金资产净值为2.05亿。2020年8月5日起新增李康先生任国寿安保稳荣混合型证券投资基金基金经理。

于2017年3月23日起至2019年9月9日任国寿安保尊裕优化回报债券型证券投资基金基金经理。国寿安保尊裕优化回报成立于2017年3月23日,业绩比较基准:中债综合(全价)指数收益率,2017-2019年A类净值增长率(业绩比较基准收益率)分别为3.50%(-2.02%)、0.01%(4.79%)、6.47%(1.31%),C类净值增长率(业绩比较基准收益率)分别为3.20%(-2.02%)、-0.38%(4.79%)、5.92%(1.31%)。陶尹斌先生于2019年9月9日起任国寿安保尊裕优化回报债券型证券投资基金基金经理。丁宇佳女士于2021年3月14日起任国寿安保尊裕优化回报债券型证券投资基金基金经理。

于2015年10月27日起至2019年4月8日任国寿安保稳恒混合型证券投资基金基金经理。国寿安保稳恒成立于2015年9月29日,业绩比较基准:中债综合(全价)指数收益率×75%+沪深300指数收益率×25%,2017-2018年A类净值增长率(业绩比较基准收益率)分别为5.27%(2.47%)、2.78%(-3.31%),C类净值增长率(业绩比较基准收益率)分别为5.14%(2.47%)、2.71%(-3.31%)。该基金自2019年4月9日起进入清算程序。

于2015年11月26日起至2018年9月26日任国寿安保稳健回报混合型证券投资基金基金经理。国寿安保稳健回报成立于2015年11月26日,业绩比较基准:中债综合(全价)指数收益率×80%+沪深 300 指数收益率×20%,2016-2017年A类净值增长率(业绩比较基准收益率)分别为2.78%(-3.27%)、5.89%(1.27%),C类净值增长率(业绩比较基准收益率)分别为4.84%(-0.45%)、5.77%(1.27%)。该基金自2018年9月27日起进入清算程序。

(以上数据来源:基金季度报告,截至2021年6月30日)

国寿安保基金偏债混合型基金产品-历年业绩

国寿安保稳荣混合成立于2017年2月10日,业绩比较基准为中债综合(全价)指数收益率×85%+沪深300指数收益率×15%,2017-2021年上半年A类净值增长率(业绩比较基准)分别为:6.86%(0.60%)、1.38%(-0.11%)、6.69%(6.16%)、18.96%(3.97%),3.27%(0.72%),2017-2021年上半年C类净值增长率(业绩比较基准)分别为:6.78%(0.60%)、1.27%(-0.11%)、6.57%(6.16%)、18.84%(3.97%)、3.22%(0.72%)。

国寿安保稳信混合成立于2017年3月8日,业绩比较基准为中债综合(全价)指数收益率×80%+沪深300指数收益率×20%,2017-2021年上半年A类净值增长率(业绩比较基准)分别为:5.87%(1.30%)、0.48%(-1.72%)、11.53%(7.80%)、20.57%(5.32%)、2.17%(0.73%),2017-2021年上半年C类净值增长率(业绩比较基准)分别为:—(1.30%)、0.39%(-1.72%)、11.43%(7.80%)、20.90%(5.32%)、2.11%(0.73%)。

国寿安保稳寿混合成立于2017年8月1日,业绩比较基准为中债综合(全价)指数收益率×80%+沪深300指数收益率×20%,2018-2021年上半年A类净值增长率(业绩比较基准)分别为:0.34%(-1.72%)、11.56%(7.80%)、17.64%(5.32%)、4.29%(0.73%),2018-2021年上半年C类净值增长率(业绩比较基准)分别为:0.26%(-1.72%)、11.40%(7.80%)、17.51%(5.32%)、4.23%(0.73%)。

国寿安保稳吉混合成立于2017年12月26日,业绩比较基准为中债综合(全价)指数收益率×80%+沪深300指数收益率×20%,2018-2021年上半年A类净值增长率(业绩比较基准)分别为:2.37%(-1.72%)、9.37%(7.80%)、17.81%(5.32%)、4.35%(0.73%),2018-2021年上半年C类净值增长率(业绩比较基准)分别为:2.28%(-1.72%)、9.25%(7.80%)、17.71%(5.32%)、4.30%(0.73%)。

国寿安保稳瑞混合成立于2018年2月7日,业绩比较基准为中债综合(全价)指数收益率×80%+沪深300指数收益率×20%,2018-2021年上半年A类净值增长率(业绩比较基准)分别为:0.22%(-2.49%)、11.27%(7.80%)、24.75%(5.32%)、3.37%(0.73%),2018-2021年上半年C类净值增长率(业绩比较基准)分别为:0.10%(-2.49%)、11.16%(7.80%)、24.62%(5.32%)、3.33%(0.73%)。

国寿安保稳嘉混合成立于2017年2月10日,业绩比较基准为中债综合(全价)指数收益率×80%+沪深300指数收益率×20%,2017-2021年上半年A类净值增长率(业绩比较基准)分别为:6.81%(1.60%)、1.14%(-1.72%)、13.44%(7.80%)、19.17%(5.32%)、2.28%(0.73%),2017-2021年上半年C类净值增长率(业绩比较基准)分别为:6.72%(1.60%)、1.03%(-1.72%)、13.32%(7.80%)、19.05%(5.32%)、2.23%(0.73%)。

国寿安保稳诚混合成立于2017年1月20日,业绩比较基准为中债综合(全价)指数收益率×85%+沪深300指数收益率×15%,2017-2021年上半年A类净值增长率(业绩比较基准)分别为:7.37%(0.32%)、2.20%(-0.12%)、3.91%(6.16%)、16.59%(3.97%)、3.53%(0.72%),2017-2021年上半年C类净值增长率(业绩比较基准)分别为:7.27%(0.32%)、2.10%(-0.12%)、3.81%(6.16%)、16.49%(3.97%)、3.48%(0.72%)。

国寿安保稳泰一年定开混合成立于2017年8月22日,业绩比较基准为中债综合(全价)指数收益率×80%+沪深300指数收益率×20%,2018-2021年上半年A类净值增长率(业绩比较基准)分别为:0.85%(1.32%)、7.91%(10.90%)、22.10%(7.94%)、3.31%(2.06%),2018-2021年上半年C类净值增长率(业绩比较基准)分别为:0.23%(1.32%)、7.26%(10.90%)、21.37%(7.94%)、3.00%(2.06%)。

国寿安保灵活优选混合成立于2016年4月6日,业绩比较基准为20%*沪深300指数收益率 + 80%*中证全债指数收益率,2019(转型后)、2020年、2021年上半年净值增长率(业绩比较基准)分别为5.80%(5.89%)、20.11%(7.94%)、3.13%(2.06%)。

(以上数据来源:基金季度报告 ,截至2021年6月30日。)

风险提示:投资有风险,请理性选择基金。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩也不构成本基金业绩表现的保证。本资料仅为宣传材料,而非法律文件,其中涉及的统计数据可能随时间的推移而有所变化。购买基金时,投资者应详细阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,并通过官方途径查询产品风险等级,根据自身风险承受能力购买产品。投资者进行投资时,应严格遵守反洗钱相关法规的规定,切实履行反洗钱义务。