2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

【今日直播】

嘉实基金董事总经理、平衡风格投资总监胡涛:在成长价值风格转换中练就平衡术

富国基金固定收益信用研究部总经理张士扬:以信用研究为投资绘制风险地图

星石投资首席执行官杨玲:数字货币来了,现金要消失了?

原标题:2万亿新基金“指日可待”!下周,爆款基金又要来了…

中国基金报记者 方丽

2020年虽然波折不断,但是新基金发行的历史性一年。

WIND资讯数据显示,截至8月23日,已经有930只新基金成立,合计募集规模已经超过1.9万亿,正迈进2万亿大关,这可以说是历史上罕见的一募。

而基金君发现,下周仍有14只新基金等待发行,主动权益类基金(不含偏债混合型)达到7只,而同时在售的新基金已经超过百只。后续还能出现爆款基金么?这需拭目以待。

投资者在密切关注新基金发行之时,也需要关注产品信息、发行信息、基金经理人选、业绩基准等细节,基金君因此针对目前投资者关注的这些新基金细节做好数据,请投资者认真筛选,不要盲目入市,尤其不要想着一夜暴富,把基金当股票来炒作。

此外,近期市场出现风格转换迹象,市场波动加大,投资者布局也需要注意平衡。

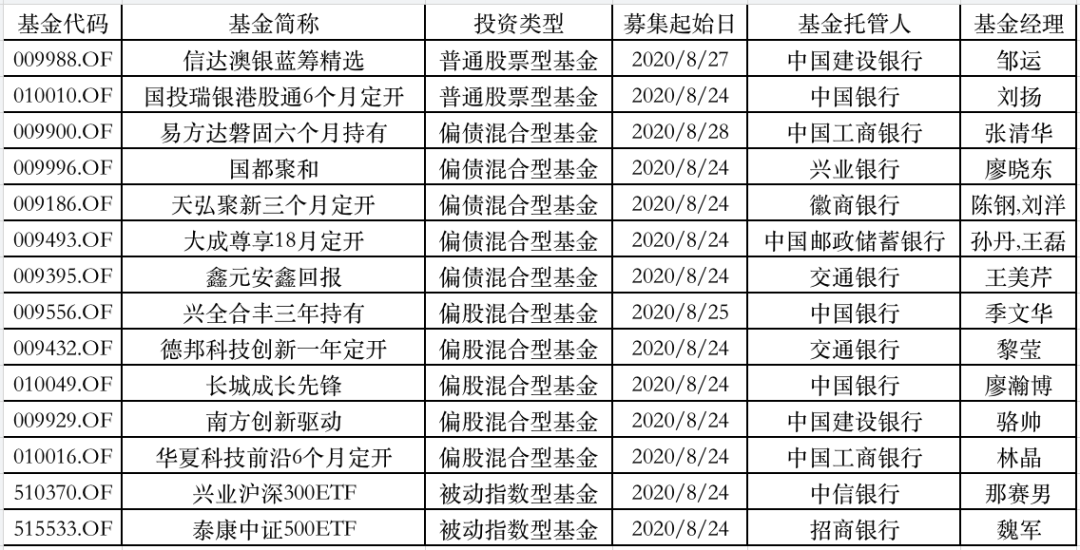

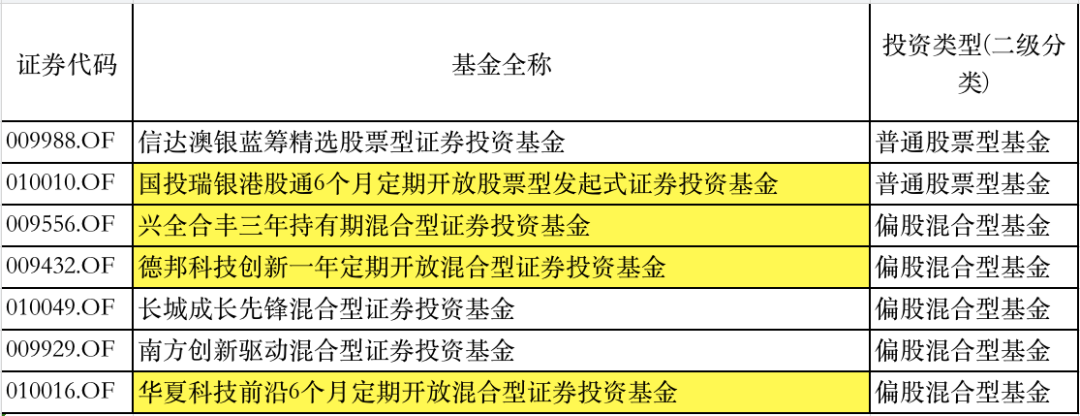

14只基金下周起售

权益基金是今年市场关注的焦点,下周进入首发的全部基金达到14只,其中主动权益类基金(不含偏债混合型)达到7只,下周新发基金主要集中于8月24日也就是周一,骆帅的南方创新驱动、廖瀚博的长城成长先锋都是市场密切关注的品种,或许其中能出现爆款;此外下周二发行的兴全合丰三年持有的拟任基金经理是季文华,同样是备受关注的品种。

目前同时在售的新基金超过百只,处于较为密集的时期。

投资者看新基金需要注意八个要点:

第一、要注意产品的类型。

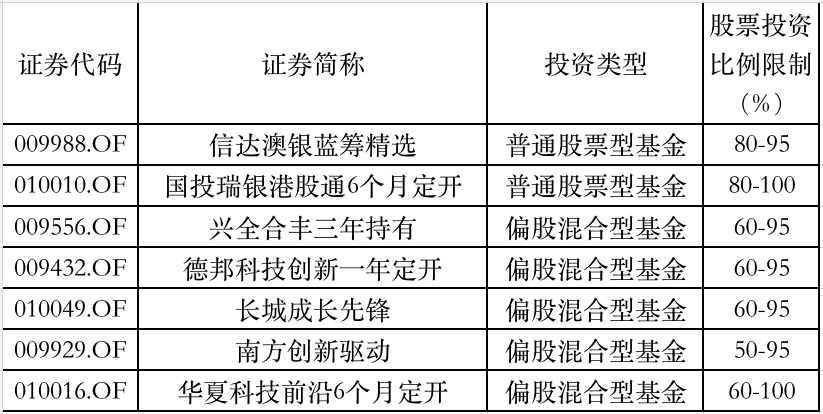

主动权益基金也分为混合型和股票型,对投资股票的仓位有明确限制,这直接影响基金的业绩表现、波动、以及回撤水平等。

区别比较大的是普通股票型基金,这类产品往往投资于股票的比例不低于基金资产的80%,会保持较高仓位。比如信达澳银蓝筹精选、国投瑞银港股通6个月定开等。

也有偏股混合型基金,如这类基金的投资股票的仓位往往在60~95%,仓位相比股票型基金更为灵活。如兴全合丰三年持有、德邦科技创新一年定开、南方创新驱动、华夏科技前沿6个月定开、长城成长先锋等。

数据来源:WIND

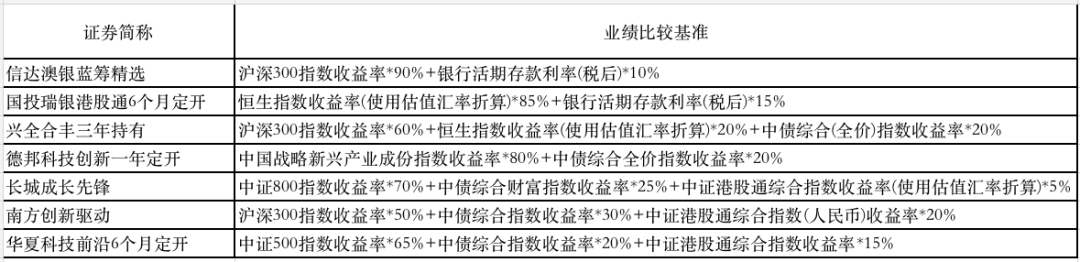

数据来源:WIND第二、要看产品的业绩基准。

一般基金业绩基准,包括某一类股票指数乘以某比例再加上某一类债券比例乘以某比例,投资者要注意通过业绩基准看基金的风格。

数据来源:WIND

数据来源:WIND比如兴全合丰三年持有的基准为“沪深300指数收益率*60%+恒生指数收益率(使用估值汇率折算)*20%+中债综合(全价)指数收益率*20%”,大概率这个基金更偏稳健风,且可以投资港股。

也有一些偏行业或者主题的品种,如德邦科技创新一年定开的基准为“中国战略新兴产业成份指数收益率*80%+中债综合全价指数收益率*20%”,意味着这只基金更多布局医药战略新兴产业;而华夏科技前沿6个月定开的基准为“中证500指数收益率*65%+中债综合指数收益率*20%+中证港股通综合指数收益率*15%”,也是更多布局成长股。

目前投资者更多关注基金实际收益的高低,而对是否超越业绩比较基准的关注度并没有那么高。其实业绩比较基准是一只基金投资目标的体现,非常重要,投资者也需要引起重视。

投资者核心要注意三个方面,第一是业绩基准中,对某一指数占比超60%以上的需要引起重视,这个可能是产品风格的一个表现,比如跟踪中证500会更偏成长风;比如跟踪沪深300会更稳健,偏爱蓝筹。

第二、投资者要看各个跟踪指数的比例,这背后也代表产品的风险特征。

第三、一般业绩基准中有香港指数的产品,投资范围内是可以通过港股通布局港股。

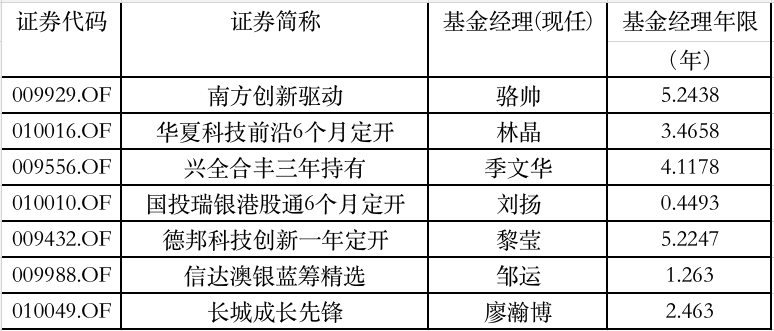

第三、关注看基金经理人选。

目前投资者焦点关注在更多投资A股的基金上,因此重点来看看偏股混合型和股票型基金基金经理人选。

首先看这些基金经理的实际管理基金的年限。投资者可以重点看看年限较长的基金经理。

数据来源:wind

数据来源:wind若仅运作时间长且业绩较好的基金经理。梳理了这些基金经理的从业经历、管理规模、历史回报等,投资者可以对比下。

兴全合丰三年持有拟任基金经理季文华,目前在管基金总规模为61.31亿元(wind)。

季文华简历:1981年生,硕士。历任浙江省化工进出口有限公司医药贸易员,任兴业证券研究员,嘉实基金研究员、基金经理。现任兴全社会责任混合基金经理。

相对来说,季文华风格特点就是有着很强的“巴菲特”印记,喜欢买好公司并长期持有,与企业一起成长。

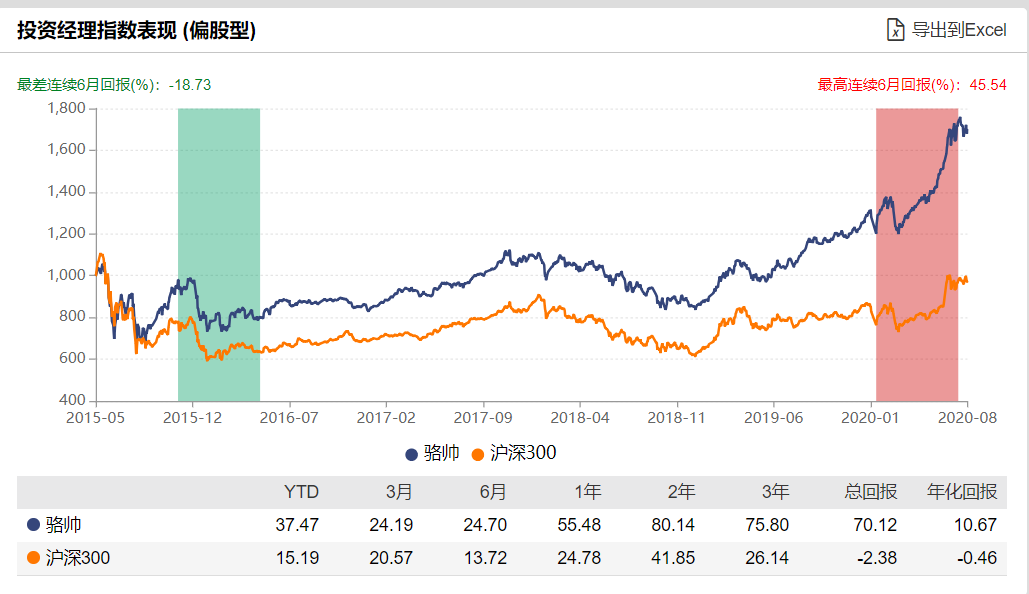

南方创新驱动拟任基金经理骆帅,目前在管基金总规模为169.86亿元(wind)。

骆帅简历:清华大学管理科学与工程专业硕士,具有基金从业资格,2009年7月加入南方基金,担任研究部研究员、高级研究员;2014年3月31日至2015年5月28日,任南方成份、南方安心基金经理助理;2015年6月19日至2019年1月25日,任南方价值基金经理;2015年5月28日至2020年2月7日,任南方高端装备基金经理;2018年8月10日至2020年5月15日,任南方共享经济混合基金经理;2015年6月19日至今,任南方成长基金经理;2016年12月28日至今,任南方绩优基金经理;2019年9月18日至今,任南方智锐混合基金经理;2020年2月21日至今,任南方内需增长两年股票基金经理。

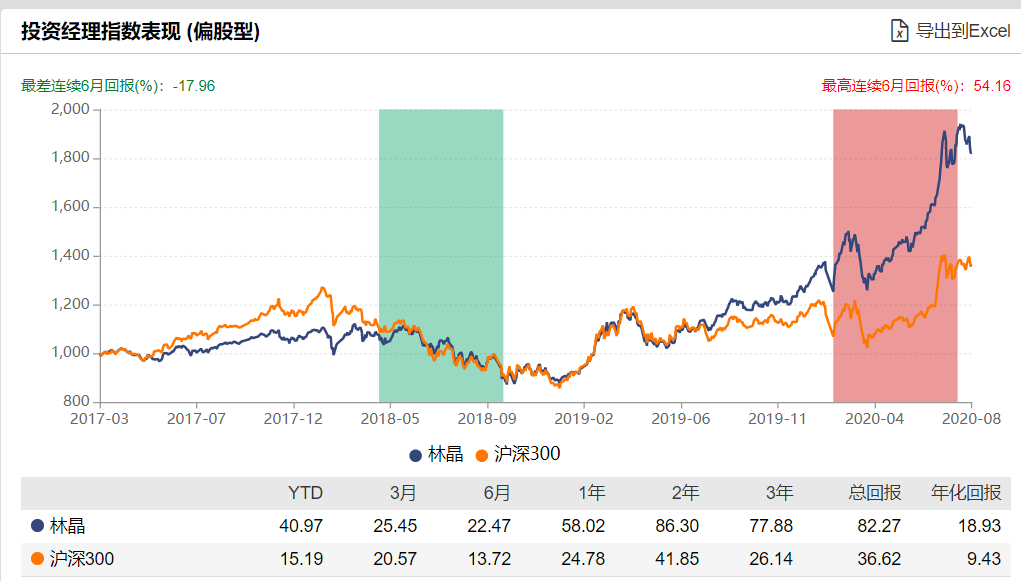

华夏科技前沿6个月定开拟任基金经理林晶,目前在管基金总规模为85.93亿元(wind)。

林晶简历:清华大学经济学硕士。2005年7月加入华夏基金,曾任投资研究部研究员、基金经理助理、总经理助理、副总经理、华夏兴和基金经理(2018年1月17日至2019年3月21日期间)、华夏领先股票基金经理(2019年1月14日至2020年7月21日期间)等,现任投资研究部执行总经理,华夏策略精选基金经理(2017年3月7日起任职)、华夏研究精选(2017年9月6日起任职)、华夏创新前沿基金经理(2018年1月17日起任职)、华夏成长精选6个月定期开放混合基金经理(2020年6月12日起任职)、华夏创业板两年定期开放混合基金经理(2020年7月24日起任职)。

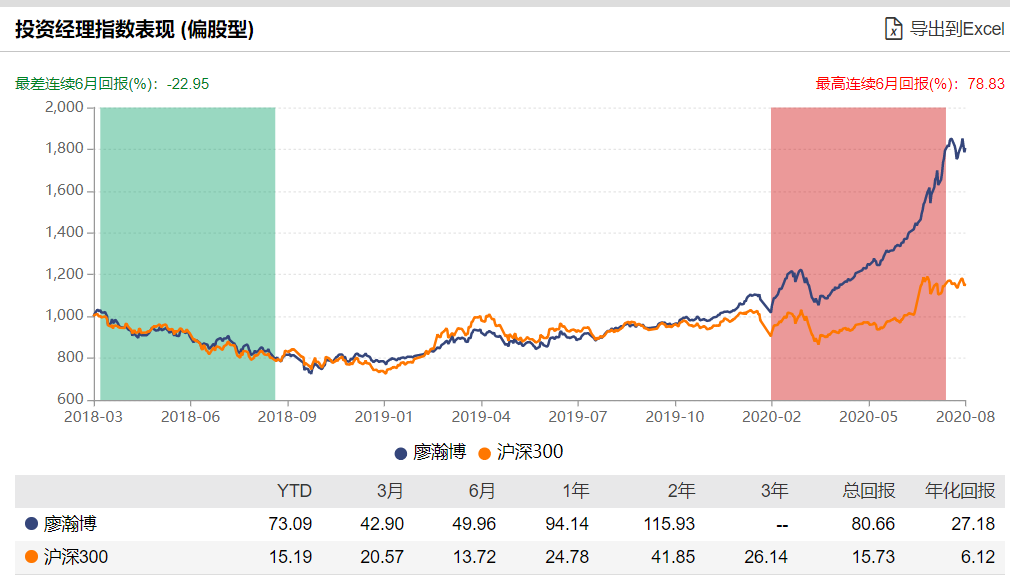

长城成长先锋拟任基金经理廖瀚博,目前在管基金总规模为8.7亿元(wind)。

廖瀚博简历:工学学士、硕士。曾就职于长城证券、海通证券、深圳市鼎诺投资管理有限公司。2017年6月进入长城基金,曾任行业研究员、“长城环保主题”基金经理助理。自2019年1月至2020年6月任“长城行业轮动”基金经理。自2018年3月至今任“长城环保主题”基金经理,自2019年7月至今任“长城久鼎”基金经理。

廖瀚博是近期市场关注度很高的的基金经理,因为他管理的产长城环保主题、长城久鼎今年以来业绩均超过94%(截至8月22日),位列在全部基金的第一和第二位(不计算分级基金),因此相关报道很多。从风格来看,他不拘泥于行业的选择,也不刻意对仓位的控制,更在意自下而上选股,愿意去布局优质成长股,买入并持有,分享成长果实。广阔的成长空间、强大的竞争优势、业绩的持续兑现能力是他选股的三大关键指标。

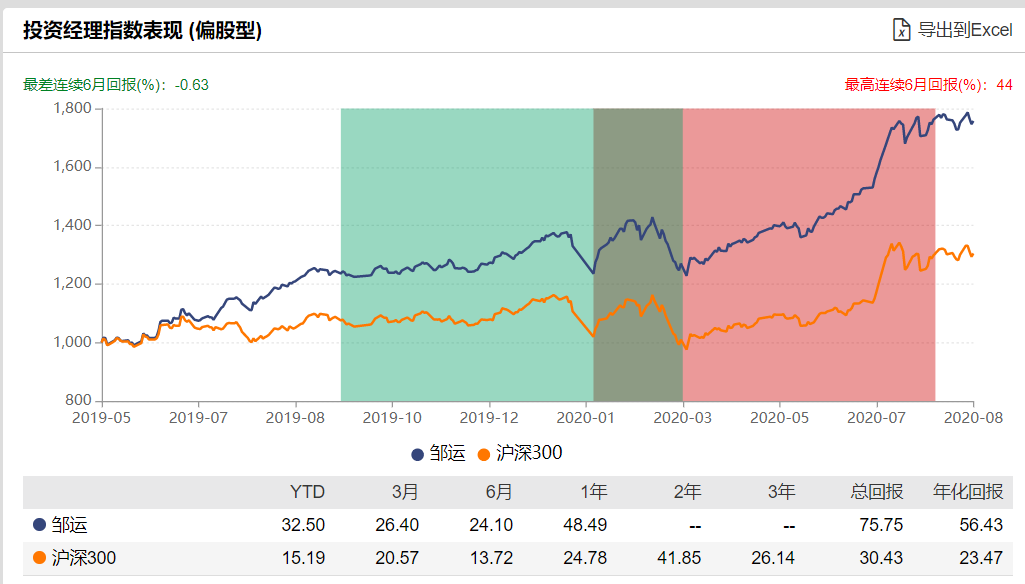

信达澳银蓝筹精选拟任基金经理邹运,目前在管基金总规模为4.66亿元(wind)。

邹运简历:东北财经大学金融学硕士。2012年至2015年在富达国际,任研究员;2015年10月加入信达澳银,历任行业研究员、信达澳银领先增长基金基金经理助理(2019年9月29日至2019年4月19日)、信达澳银红利回报混合基金经理(2019年5月20日起至今)、信达澳银新目标混合基金经理(2019年6月5日起至今)、信达澳银新财富混合基金基金经理(2019年6月5日起至今)。

德邦科技创新一年定开拟任基金经理黎莹,目前在管基金总规模为15.45亿元(wind)。

黎莹简历:硕士,毕业于复旦大学基础医学专业,从业10年。曾任群益证券(医药行业)研究员。2014年4月加入德邦基金,现任股票投资一部兼股票研究部董事总经理、股票投资一部总经理兼股票研究部总经理,担任德邦大健康灵活配置混合、德邦新添利债券、德邦乐享生活、德邦大消费的基金经理。

第四、投资者要关注新基金的持有期。

越来越多的产品采取定期开放或者持有期模式来运作,值得投资者关注,不要盲目布局。比如一只6个月定期开放的新基金产品,就是每隔6个月才能开放一次申购赎回。这样就从产品设计源头上,用纪律性的手段帮持有人管住“手痒”,避免追涨杀跌,同时也能让基金经理有一个相对良好的投资运作环境,投资运作更从容。但是相对来说,投资者要注意自己的资金使用周期,最好和自己资金使用相配,不要光顾着布局而忽略流动性。

投资者可以从基金全称中了解到基金是否具备持有期或者定期开放期的问题,比如说名字中有“三年持有期”意味着基金要持有三年之后才能自由申购赎回,下周发行的兴全合丰三年持有混合正是如此,投资之前要做好资金封闭三年的打算。还有“1年定开”意味着每一年开放一次,如德邦科技创新一年定期开放混合基金。黄色字体的基金有一些此类安排。

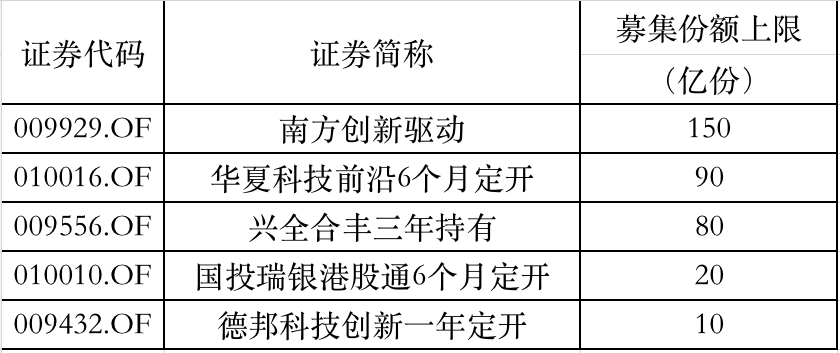

第五、要注意新基金募集上限额度。

不少新基金也募集上限,投资者也需要关注。下周进入发行的权益基金中,其中不少一些产品设置了产品募集上限,如南方创新驱动募集上限均为150亿,华夏科技前沿6个月定开为90亿。其他兴全合丰三年持有、国投瑞银港股通6个月定开、德邦科技创新一年定开等也设置了募集上限。

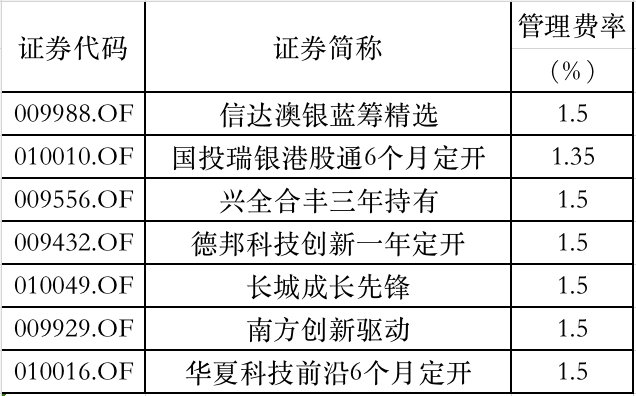

第六、要注意新基金的管理费。

管理费率是值得投资者关注的,目前来看各大偏股混合和股票型新基金的管理费率基本都在1.5%,有些一些基金采取低费率模式。

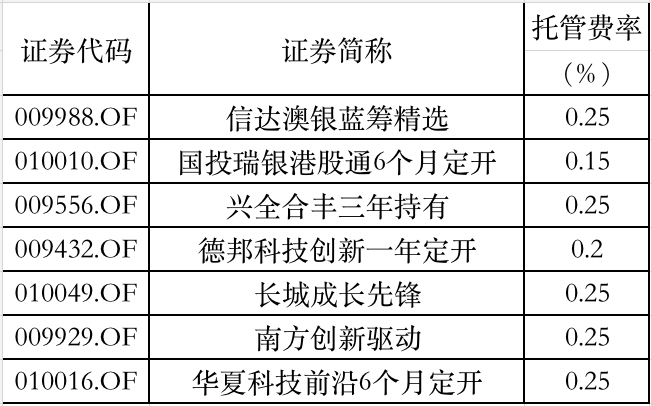

第七、要注意新基金的托管费。

托管费率也是投资者值得关注的一个角度,目前来看各大偏股混合和股票型新基金的托管费率基本都在0.25%,少数基金低一些。

第八、要注意新基金的认购费。

新基金费率中,一个重要环节是认购费。对于普通投资者来说,认购金额在100万以下,基本是1.2%左右水平,有些渠道可能存在费率优惠,可以多渠道比较一下。

后续新基金滚滚而来

除了下周发行基金之外,还有一大批基金在排队等发行。

比较受关注的王培的中欧社会责任、杨锐文的景顺长城电子信息产业等。投资者布局前要注意这些基金的投资方向,费率、募集上限,基金经理能力圈等。

关于风格切换的三个注意

近期A股市场波动加大,市场风格正在逐渐地再平衡,从上半年极度偏向科技医疗消费逐步向周期金融等“低估值”领域进行偏移。投资者布局时,需要注意三点。

第一、从基金君采访多位投资人士来看,多数人士认为,目前创业板指的PE估值在70倍左右,成长价值的估值比也已经接近了2015年8月的水平,成长股估值的抬升速度高于了企业盈利增长的速度,市场对于成长股目前估值水平太高,透支了未来股价上涨的空间产生了担忧;而以银行地产为代表的低估值股票主营业务稳定,高股息率对于做现金流匹配的资金非常有吸引力。但由于科技成长盈利仍具备一定的盈利优势,很难发生极端切换,更多是边际切换。或者这个是短期的一种风格切换,长期看仍看好科技、医药、消费等赛道。

第二、投资者不能只凭估值高低来做投资决策。目前成长股估值水平高,投资的安全边际相对低,投资者可以适当在投资权益基金的组合上做一些平衡,配置一些前期涨幅没有那么突出、持仓风格偏价值的基金。行业配置上可以适当增加金融、地产、周期的配置比例,让组合在行业和风格暴露上更为均衡,从而降低组合的波动和回撤。

第三、应对风格周期,最好的方法不是去预测风格变化,而是寻找能穿越风格周期的优质资产。一位基金经理表示,一般而言,优秀的价值型选手通常是长跑型的,建议选择中长期业绩较好、选股能力较强、风格稳定的基金或基金经理,也可以考虑定投的方式来做基金投资。

此外,对于低估值品种的选择,并非仅停留在买入绝对估值最低的公司,要避免价值陷阱。投资者也不要只凭“价值”和“均衡”等字眼来选择低估值类基金,除了基金名称以外,还需要对基金产品的历史业绩和持仓信息做全面了解。

扫二维码 3分钟开户 紧抓牛市回调良机!