【热点直击】钢铁板块走强,多家钢企业绩创历史最好水平!周期行情扩散,机会来了如何把握?可持续性还有多强?最新解读>>

最全|TOP30基金手中的1.1万亿在二季度买了啥?新进富满电子等9只个股二季度涨幅超100%

来源:聪明投资者

原创麦琪

杨锐文谈科技股:中国未来也将复制美股过去十几年的科技股大牛市,星星之火的燎原态势已经可以看见。#杨锐文#美股#科技股

“聪投TOP30”基金经理的二季报已全部披露完毕(点击查看TOP30名单);

这几天我们陆陆续续做了多位基金经理的详细持仓分析;(点击查看)

今天,聪投将所有TOP30基金经理的持仓合并在一起分析,看看这些被誉为“最赚钱”的基金经理,在二季度的调仓路径?

历史反复告诉我们,这些最优秀的基金经理调仓才更有参考和借鉴意义,而不是关注全市场所有基金的调仓,那可能更是个反向指标。

具体来看:

1,二季度新增的热门股有招商银行和平安银行;顺丰控股和中国平安则退出了前十大热门股。

2,从新进的重仓股来看,受到较多基金经理的46只新进重仓股中,有43只个股当季都实现上涨,仅有3只微跌,可见TOP30基金经理选股的极高胜率。

这其中,有25家公司市值超千亿市值,其中过万亿市值的公司有4家。

其中,被基金经理持有最多的新进重仓股是宁德时代,此外,一共有38只基金持有海康威视,其中有16只是新进的。

富满电子是被持有排名第二的新进重仓股,冯明远和丘栋荣均新进了该只股票,二季度大涨382.77%!

3,涨幅超100%的新进重仓个股共有9只;

冯明远、杨锐文发掘多只翻倍股,冯明远旗下的信达澳银新能源产业二季度以来有超48%的回报,杨锐文旗下产品景顺长城新能源二季度以来也有超50%的回报了。

张慧发掘天奈科技、锦浪科技,周应波买入中国宝安,均有超1倍的涨幅。

4,对港股配置继续增加,TOP30基金经理二季度末共重仓持有43只港股。

腾讯和美团依旧是被持有的最多,

张坤一人,对于腾讯和美团的总持仓分别达到了102.97亿和87.98亿;其中,对于腾讯有所增持,而美团则相比一季度有所减持。

安踏得到了周应波、王培、杨明的新进;舜宇光学科技受到了谢治宇、周蔚文和王培的新进;

一季度热门股中国移动,继续被傅鹏博、王崇、袁芳、丘栋荣持有;李永兴、周应波将其剔除前十大;

从涨幅来看,李宁、微创医疗、复星医药二季度大涨均超50%;

港股金融股持有比例增加,张坤持有新进邮储银行,丘栋荣增持光大银行、中国财险。

在看TOP30二季度的操作之前,先简单回顾下二季度全市场主动权益类基金情况:

二季度,主动权益型基金数量达4097只

规模超6.8万亿

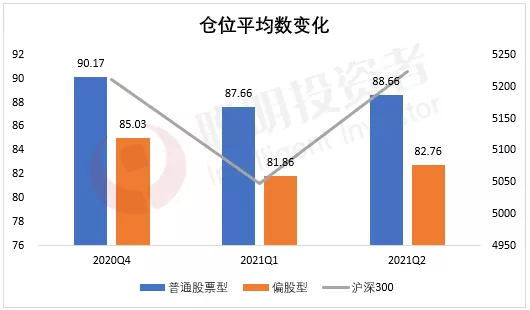

二季度,主动权益类产品仓位整体上升

资料来源:Wind;截止2021年二季度

2021年二季度,上证综指和沪深300分别上涨4.34%和3.48%。

市场整体处于上涨状态,主动权益基金个数和规模也在继续增加。

2021年二季度,主动权益类基金的总数达到了4097只;规模增加超6300亿,目前权益类基金的总规模达6.87万亿。

资料来源:Wind;截止2021年二季度

整个二季度,普通股票型和偏股型基金的仓位相比一季度是有所上调的。

其中,普通股票型和偏股型基金的仓位平均数分别为88.66%和82.76%。

接下来,具体来看看聪投TOP30基金经理二季度的最新操作:

“聪投TOP30”基金经理总管理规模超1.1万亿

张坤刘彦春继续坐拥千亿管理规模

刘彦春、周应波、蔡向阳二季度管理规模增加超百亿

超85%基金经理总规模过百亿

资料来源:Wind;截止2021年二季度

1,总的来看,“聪投TOP30”所有管理规模加起来已经破1.1万亿,平均管理规模392亿左右;

如果和全部主动权益基金的规模对比,这30位基金经理差不多占到了全部总量的1/6。

其中,有18名基金经理管理规模超过300亿,大部分基金经理管理规模超百亿。

2,张坤和刘彦春的千亿规模持续增加,两人总管理规模目前仅相差181.77亿。

相比一季度,张坤二季度的规模小幅增加13亿;而刘彦春二季度的总规模增加了147.21亿。

3,周应波、蔡向阳、归凯、周蔚文新进500亿俱乐部,周应波、蔡向阳单季度规模增加超百亿。

此外,500亿俱乐部的基金经理还有董承非、谢治宇、萧楠,

董承非的管理规模在二季度有所减少,缩水60亿左右,目前仍有606.64亿的管理规模。

4,多数基金经理的管理数量集中在3-5只,有的新基金发行较多,不过,由于总体规模不大,还是处在可操作范围。

TOP30仓位整体保持平稳

何帅旗下产品有较大减仓

杨明和张慧加仓幅度较大

资料来源:Wind;截止2021年二季度

1、2021年二季度,市场结构性涨幅明显,上证综指和沪深300分别微涨4.34%和3.48%,创业板指则大涨26.05%。

从TOP30基金经理代表产品来看,仓位的上调和下降各占一半,除个别外,整体还是保持平稳,变动在几个百分点。

TOP30基金经理旗下代表产品二季度的平均仓位是85.48%,相比一季度的85.94%,整体的平均仓位微微下降。

2、减仓幅度较大有张坤的易方达中小盘、何帅的交银优势行业。

其中,易方达中小盘二季度仓位下降23.5%,目前股票仓位是71.07%,这个仓位水平也是张坤管理中小盘以来的最低水平;但可能也跟该基金暂停申购,需要应对赎回有关。

从易方达中小盘的赎回情况来看,二季度大概净赎回了4.4亿份;

张坤在二季报中对降仓做了相关解释:“本基金在二季度股票仓位有所下降,并对结构进行了调整,降低了食品饮料等行业的配置,增加了计算机等行业的配置。”

何帅的交银优势行业二季度仓位也降低了13.38%,目前仓位是66.23%。

3,仓位增加较多的是杨明的华安策略优选和张慧的华泰柏瑞创新升级,这两只也是一季度降仓最多的基金。

华安策略优选二季度仓位增加近20个点,目前仓位是83.71%;华泰柏瑞创新升级的仓位则增加了11.39%,目前仓位是85.61%。

值得一提的是,华泰柏瑞创新升级在经历了之前的净值回撤后,通过基金经理的积极挖掘优质个股,二季度重仓股有多只涨幅巨大,基金净值也迅速回升,已经回到历史高点。

TOP30热门股变迁:

平安银行、招商银行新进入前十大热门

顺丰控股、中国平安退出前十大热门股

宁德时代受青睐,二季度大涨66%

资料来源:Wind;截止2021年二季度

1,前三大席位中,白酒股茅台和五粮液依旧稳稳占据前两位。

TOP30中持有白酒较多的,

比如张坤,旗下几只基金对于茅台的总持仓为121.31亿,

相比一季度略有减少,但占TOP30基金经理的茅台总持有市值的近29%;

五粮液的总持仓则为115.73亿,占TOP30基金经理五粮液总持有市值的近30%。

刘彦春旗下几只基金二季度对茅台和五粮液的持仓总体是增加的,目前持有茅台总市值超108亿,五粮液的持有市值超111亿。

光张坤和刘彦春这两位持有茅台的总市值接近230亿,占据TOP30持茅台总市值的“半壁江山”。

此外,还有蔡向阳也是白酒热爱者,二季度对茅台和五粮液有一定的减持,茅台目前的持有市值为37.89亿,五粮液的持有市值为39.44亿。

2,海康威视继续保持第三的位置,宁德时代跃迁第四大重仓热门股。

相比一季度,海康威视继续保持了第三大热门股的位置,不过基金经理对海康威视却有有不用的态度:

刘彦春、谢治宇、周应波、杨明二季度都进行了增持,而董承非、王崇、杨浩、袁芳、归凯均有不同程度的减持;海康威视二季度涨幅近17个点,市值超6000亿。

此外,从聪投前两天整理的TOP30基金经理二季度详细持仓来看,新能源板块受到了多位基金经理的布局,

特别是宁德时代,受到了刘彦春、陈皓、杨锐文、冯明远、周应波、袁芳、杨明、陈一峰等多位明星基金经理的青睐。

受益于新能源行情,宁德时代二季度大涨66%。(点击查看宁德时代最新路演纪要:机构调研纪要 " 宁德时代董事长曾毓群:固态电池研发处于第一梯队,但离商业化还有较长距离,未来10年重在材料与结构创新)

3,二季度新增热门股平安银行和招商银行。

二季度,热门股中新进了两只银行股,分别是平安银行和招商银行;

其中,平安银行受到了张坤、萧楠旗下基金的新进,谢治宇、杨明、张慧等旗下基金则对平安银行进行了加仓;平安银行二季度涨幅为3.58%,当前市值近4000亿。

对于招商银行,陈皓、周蔚文、王培、张慧二季度新进,张坤、杨明加仓招商银行,李永兴则做了略微的减持;招商银行二季度微涨超6个点,最新市值超1.2万亿。

4,美团、腾讯依旧是前十大热门股中唯二的港股。

5,顺丰控股、中国平安退出了前十大热门股的位置。

新进重仓股多为新能源板块

宁德时代成为新进次数最多的重仓股

9只新进个股单季度涨幅超1倍

冯明远丘栋荣同时看上的富满电子

二季度涨超380%

资料来源:Wind;截止2021年二季度

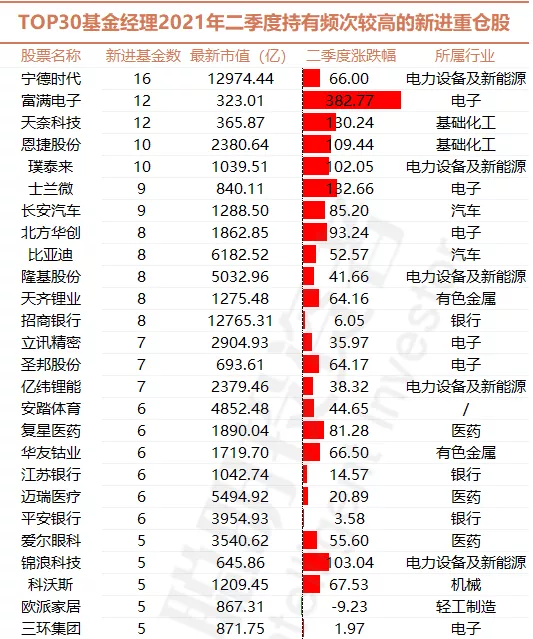

1,聪明投资者根据基金持有数,对TOP30基金经理旗下基金二季度新进重仓股进行了统计:

受到较多基金经理的46只新进重仓股中,有25家公司市值超千亿市值,其中过万亿市值的公司有4家;

还有20家公司的市值在100-1000亿,仅1公司的市值不过百亿。

2,被基金经理持有最多的新进重仓股是宁德时代,涨幅最高的是富满电子。

宁德时代在刚才统计TOP30热门重仓股的时候也出现了,一共有38只基金持有海康威视,其中有16只是新进的,可见受关注度很高。

富满电子是被持有排名第二的新进重仓股。

冯明远和丘栋荣旗下多只基金均新进了该只股票,这只还是新进名单中、单季度涨幅最高的个股,二季度大涨382.77%!

资料显示,富满电子主要从事高性能模拟及数模混合集成电路的设计研发、封测和销售,当前市值也是刚过300亿。

3,涨幅超100%的个股共9只:富满电子,天奈科技,恩捷股份,璞泰来,锦浪科技,士兰微,石大胜华,星源材质, 中国宝安

冯明远、杨锐文、张慧发掘多只翻倍股

除了富满电子,还有8只个股在二季度有超过1倍的涨幅,冯明远、杨锐文旗下产品发掘了多只单季度翻倍股。

比如富满电子、士兰微、璞泰来、石大胜华均在冯明远的重仓股行列,

而冯明远旗下的基金今年以来也有不俗表现,特别是二季度以来,其代表作新能源产业就有超48%的回报。

杨锐文也发掘了士兰微和星源材质等单季度翻倍个股,旗下产品景顺长城新能源二季度以来已有超50%的回报了。

接下来具体来看个股:

天奈科技受到杨锐文、张慧和方纬的新进;

其中,杨锐文一共持有11.53亿,张慧一共持有2.92亿。

天奈科技市值超360亿。

此外,锦浪科技、中国宝安等也有超1倍的涨幅。

其中,锦浪科技出现在张慧二季度的前十大重仓股之列,

锦浪科技主要从事光伏并网逆变器、风力并网逆变器及分布式风力发电机组的研发生产,目前市值645亿;

周应波则新进了中国宝安。

4,TOP30基金经理选股成功率极高;46只新进重仓股,仅有3只出现微跌;

仅欧派家居、阳谷华泰和视源股份二季度有微跌。

除了单季度大涨的新进个股,还有3只新进股在二季度是微跌的,分别是欧派家居、阳谷华泰和视源股份。

由此可见,TOP30基金经理在选股上的高胜率,更何况还有9只个股在三个月内就实现了股价翻倍。

其中,阳谷华泰是被程洲旗下的4只基金新进,目前一共持有3.69亿;阳谷华泰的主要产品是橡胶助剂产品,目前市值不到50亿,从半年度业绩预告来看,归属于上市公司股东的净利润比上年同期增长570.77%―608.66%,盈利大概有1.77亿-1.87亿。

从公司一季报来看,程洲旗下的国泰聚信价值优势已经在前十大流通股东行列了,如果拉长到今年以来看股价,阳谷华泰微涨3个多点。

5,约有8只新能源产业链相关个股。

从这46只新进个股来看,其中有8只是新能源产业链上的相关个股,璞泰来、锦浪科技均有超1倍的涨幅。

璞泰来受到了冯明远和方纬的新进,公司主营业务聚焦于锂离子电池关键材料及自动化工艺设备领域,市值已过千亿。

6,港股中,主要受到新进的是安踏和舜宇光学科技。

安踏受到了周应波、王培、杨明的新进,安踏最新市值超4700亿,二季度涨幅近45%;

舜宇光学科技则受到了谢治宇、周蔚文和王培的新进,二季度也有近40个点的涨幅。

二季度以来,港股,特别是互联网公司的股价受到了不小的打击,但不改TOP30基金经理“奔向”港股的势头。

港股:

张坤持有腾讯市值破100亿

安踏、舜宇光学科技被多位基金经理新进

李宁、微创医疗、复星医药二季度大涨超50%

张坤持有新进邮储银行

丘栋荣增持光大银行、中国财险

资料来源:Wind;截止2021年二季度

二季度,TOP30基金经理共持有43只港股,相比一季度的38只,增加了5只。具体来看:

1,腾讯控股和美团依旧是被持有最多的股票。

虽然受到了政策等因素的影响,腾讯和美团今年以来的股价出现了下跌,但也丝毫不挡TOP30基金经理对这两只港股的钟情:

张坤、刘彦春、谢治宇、蔡向阳、萧楠、周应波、袁芳旗下等多只基金均有参与这两只港股的投资。

其中,光是张坤一人,对于腾讯和美团的总持仓分别达到了102.97亿和87.98亿;

其中,对于腾讯有所增持,而美团则相比一季度有所减持。

2,二季度,安踏、舜宇光学科技被多位基金经理新进。

前面也提到,二季度安踏受到了周应波、王培、杨明的新进,而原先就重仓的蔡向阳则有所减持;

舜宇光学科技受到了谢治宇、周蔚文和王培的新进,周应波和袁芳旗下部分基金则对其有相应的减持。

3,中国移动被傅鹏博、王崇、袁芳、丘栋荣继续持有,李永兴、周应波将其剔除前十大

一季度时,中国移动曾被多位基金经理纳入重仓股行列,从二季报来看,除了傅鹏博、王崇、袁芳、丘栋荣继续持有,李永兴、周应波已经将中国移动剔除前十大重仓股行列;二季度中国移动微跌一个多点。

4、李宁、微创医疗、复星医药二季度大涨超50%。

但从涨幅来看,微创医疗二季度涨幅最高,接近90%的涨幅,被余广旗下的两只基金持有,微创医疗专注于治疗血管疾病及病变的微创介入产品,目前总市值超千亿。

李宁二季度也有超88%的涨幅,被萧楠旗下的两只基金持有,李宁目前市值已经超2000亿。

5,增加了大金融股的持有比例,比如邮储银行、中国平安、中国光大银行、中国财险、中国太保等。

张坤持有新进邮储银行,丘栋荣增持光大银行、中国财险。

6,信义光能、金山软件、中芯国际等软硬件制造的港股逐步进入视野。

刘彦春旗下基金新进了信义光能,这家公司是全球最大的太阳能光伏玻璃制造商之一,目前市值超1300亿;

金山软件则被王崇增持,金山软件二季度下跌9.44%。

最后,来看看TOP30基金经理在二季报中,对投资的思考和市场的研判。

后市展望和投资方向

聪明投资者前两天已经陆续写了一些TOP30基金经理中的观点,今天把剩下基金经理的观点做精华摘取:

1,杨明:聚焦符合时代趋势的好行业,积极关注传统行业中有估值修复的优质公司

股市方面,我们认为存在的主要矛盾是高景气行业龙头股估值过高导致投资中期预期回报率不足,而周期性行业虽然估值较为合适但面临经济减速的压力。

由于我们秉持相对均衡配置的投资方法,不愿意在少数方向上集中,因此面临的投资难度也加大。

未来一段时间,我们认为市场将以横盘震荡为主。

一方面以时间换空间,通过业绩的提升消化龙头股的估值;

另一方面通过时间展示经济的韧性,消除市场对于经济周期回落的过度恐惧。

我们将聚焦符合时代趋势的好行业,聚焦这些好行业中具有突出优势的冠军公司,在估值相对可容忍的范围内进行投资;

同时积极关注传统行业中能够适应环境变化、估值显著偏低的优质公司,在经济逐渐走稳后估值修复的机会。

2,陈一峰:站在三年的维度,依然有部分行业的优秀公司的内在价值没有得到市场认可

总体上,沪深300指数依然处于历史平均偏高一点的水平,而行业间估值分化巨大的背景下,站在三年的维度,

依然有部分行业的优秀公司的内在价值没有得到市场认可,不断挖掘此类公司的投资机会是我们未来收益实现的重要途径。

分行业板块来看:

医药领域有一些需要重视的公司,这个产业的发展情况以及中国企业的表现很值得我们去认真关注和研究。

新能源是未来50年的重大产业变迁,

从微观上看新能源发电和新能源汽车都面临着比较大的产业机遇,因为产业链确实能提供平价的、更好的产品。

互联网改变人类生活和商业实践的过程仍然远未结束,平台、硬件、软件等各个领域都有好的公司值得思考、研究。

同时,中国的中游制造是中国具有原生优势的领域,

其中有些细分行业这些年过得比较辛苦,但我们也关注到有些公司凭借自身的竞争优势做得很出彩,这些中游企业普遍估值非常好,值得我们重点关注。

另外,食品饮料领域值得长期挖掘,需要注意的仍然是估值水平。

3,程洲:看好下半年和明年装机量有望快速回升的光伏行业和景气度持续提升的电子元器件

展望2021年三季度,本基金会密切关注海内外流动性的变化;

行业层面,看好下半年和明年装机量有望快速回升的光伏行业和景气度持续提升的电子元器件;

公司方面,积极寻找以技术和产能双轮驱动的未来两三年业绩能够保持较快增长,且估值合理的细分行业龙头;

风格上我们更加关注有质量的增长和合理的价格,而不是简单的“以大为美”。

4,丘栋荣:当前时点对高估值、高风险资产保持谨慎

站在当前时点,我们自上而下关注市场结构、通胀预期传导风险,对高估值、高风险资产保持谨慎。

在低估值价值投资策略体系下,自下而上聚焦小盘风格(估值低、回报高);

同时加强风险管理,竭力使投资组合始终保持较高性价比,力争获得可持续的超额收益。

5,张慧:新能源汽车依然具有较强的性价比,持续关注半导体和CXO

展望3季度,我们认为市场依然处于窗口期,国内没有收紧的必要,海外尚没有到收紧的时候,机会和风险都是结构性的。

市场的估值体系依然呈现割裂的状态,

全部A股PE(TTM)30倍以内的公司仍占总数的40%多,

但一线龙头公司的估值大多处于历史高位,估值提升的空间不大,超额收益的机会可能体现在景气度外溢的估值合理的公司上面。

随着地产、基建走弱以及出口数据可能阶段性达到高点,经济数据年内增速的高点可能已经出现,PPI的高点可能也会落在2季度。

由于基数效应的存在,全A大部分公司今年或将呈现前高后低的走势,下半年盈利仍处于扩张周期的景气行业显得尤为稀缺。

在具有长期景气度的方向上,我们认为新能源汽车依然具有较强的性价比,

但个股相对于上半年将呈现一定的分化,我们看好2022年供需格局较好、有渗透率提升逻辑以及量价齐升的方向。

半导体业绩在今年呈现出较强的爆发力,国产替代也具有较强的景气持续力,我们也会给与一定的关注。

医药中的CXO和服务等领域2022年依然呈现较快增长的能力,估值消化后具有估值切换的机会。

4季度,市场的变数可能会比当前增加,尤其是海外货币政策可能的退出动作将会扰动全球资本市场,届时我们将根据持仓的情况做相应的调整。