创指点位首次超越沪指,如何寻找下一个宁德时代?2021中期策略会碳中和专场火爆来袭!||“碳中和”大势所趋,顺应时代潮流,梳理重要讯息,剖解投资机会,《碳中和日报》做您“碳投资”路上的小秘书→

原标题:真金白银背书:年内超60家基金公司自购179次,23亿总额超去年同期,有新基金发行中自购

财联社(北京,记者 黎旅嘉)讯,Wind数据显示,截至7月13日,今年以来有63家基金公司共计自购旗下基金179次,净申购额22.85亿元。不难发现,年内A股一波三折,而权益类基金也难现2020年时的“赚钱效益”,但基金公司对自家的产品还是充满信心,纷纷自掏腰包申购自家产品。

值得注意的是,不仅仅是净值波动时基金自购提升持有人信心,不少新基金在发行过程中,自购资金随之入场,推动市场信心。

事实上,从基金高管到基金经理,也包括一般从业人员,自购基金一直很受市场关注,被认为是跟投风向标。进一步来看,基金自购在于向市场释放出积极信号,以达到促进销售和分享投资回报的目的。

有行业人士认为,这种真金白银投入的行为,确实可以成为基金投资的参考,但这并不意味着自购基金就一定都能赚钱。投资者应把自购基金和对应公司的投资优势相结合,“表里如一”的自购基金更具有投资价值。而观察今年以来公募基金的整体数据不难看出,业绩领跑的基金大多是投研实力雄厚的老牌基金公司旗下产品,与自购与否关系其实并不大。

年内基金自购近23亿元

数据显示,截至7月13日,今年以来共有超60家基金公司申购自家基金179次,净申购总额接近23亿元,超去年同期时的20.90亿元。

今年春节长假后的市场调整引发一轮基金公司自购。Wind数据显示,2月18日至3月23日期间,20家基金公司自购旗下基金产品27次,合计自购金额超4.5亿元。而在去年同期,虽然彼时A股同样出现了一轮显著调整,但公募基金公司合计自购金额也仅为3.85亿元。可见基金公司自购力度之大。

公募基金公司彼时自购的背后,是对市场中长期投资价值的普遍认同。而二季度以来虽然市场一度有所震荡,但公募基金公司自购旗下基金产品热情却并未消退,期间自购规模达12.52亿元,同样超过去年同期。

其中,根据恒越基金旗下6只基金最新披露的二季报显示,有4只被自购,这4只分别是恒越核心精选C类自购1607.71万份、恒越研究精选C类自购1414.77万份、恒越优势精选自购1000万份和恒越嘉鑫债券A类自购3501.16万份。若按7月12日最新净值计算,恒越基金持有的4只基金市值分别为4740万元、4190万元、1410万元、3600万元,合计规模已达到1.39亿元。

整体来看,从基金公司自购次数上看,天弘基金、国泰基金、创金合信基金的自购热情最高,年内自购次数都超过8次,其中天弘基金同期自购次数更是达到32次,远超第二位国泰基金的13次。

而就基金公司自购规模而言,建信基金则名列最前,年内自购近2.70亿元。此外,天弘基金、国泰基金、工银瑞信基金3家自购金额也超过了1亿元,分别为2.30亿元、2.07亿元、1.90亿元。

此外,产品类型方面,混合型基金成为今年以来获得最多基金公司自购金额最多的产品类型,金额超过9亿元。同期,股票型基金和债券型基金也分别获得5.75亿元和7.85亿元申购。

自购背后并非“稳赚不赔”

事实上,基金自购的背后主要出于以下三种原因,一是基金公司出于对市场的信心,借自购基金来稳定大额赎回带来的负面影响;二是基金公司的一种营销手段,显示对自家产品的看好;三是发起式等特定类型基金须履行的合同义务。

谈及基金自购,有业内人士表示,在“赚钱效应”一时无法体现的情况下,要稳住存量投资者、引入增量投资者,就需要展现未来可能的“赚钱效应”。那么,基金公司和基金经理出手自购、展现和投资者同甘共苦的决心在某种程度上可以弥补当前市场“赚钱效应”不足的缺憾。

不过,自购的背后毕竟是“真金白银”的投入,向投资者发出对市场和自身产品的强烈信心的信号。特别是在基金一季报发布前进行自购,除了可以直接增加管理规模之外,也可以稳住投资者阵脚,以免一季报出来之后净赎回过多导致投资者信心下降而出现进一步赎回的情况。因此,这个时间点通过“基金自购”向市场传递信心,在一定程度上可以起到“四两拨千斤”的效果。

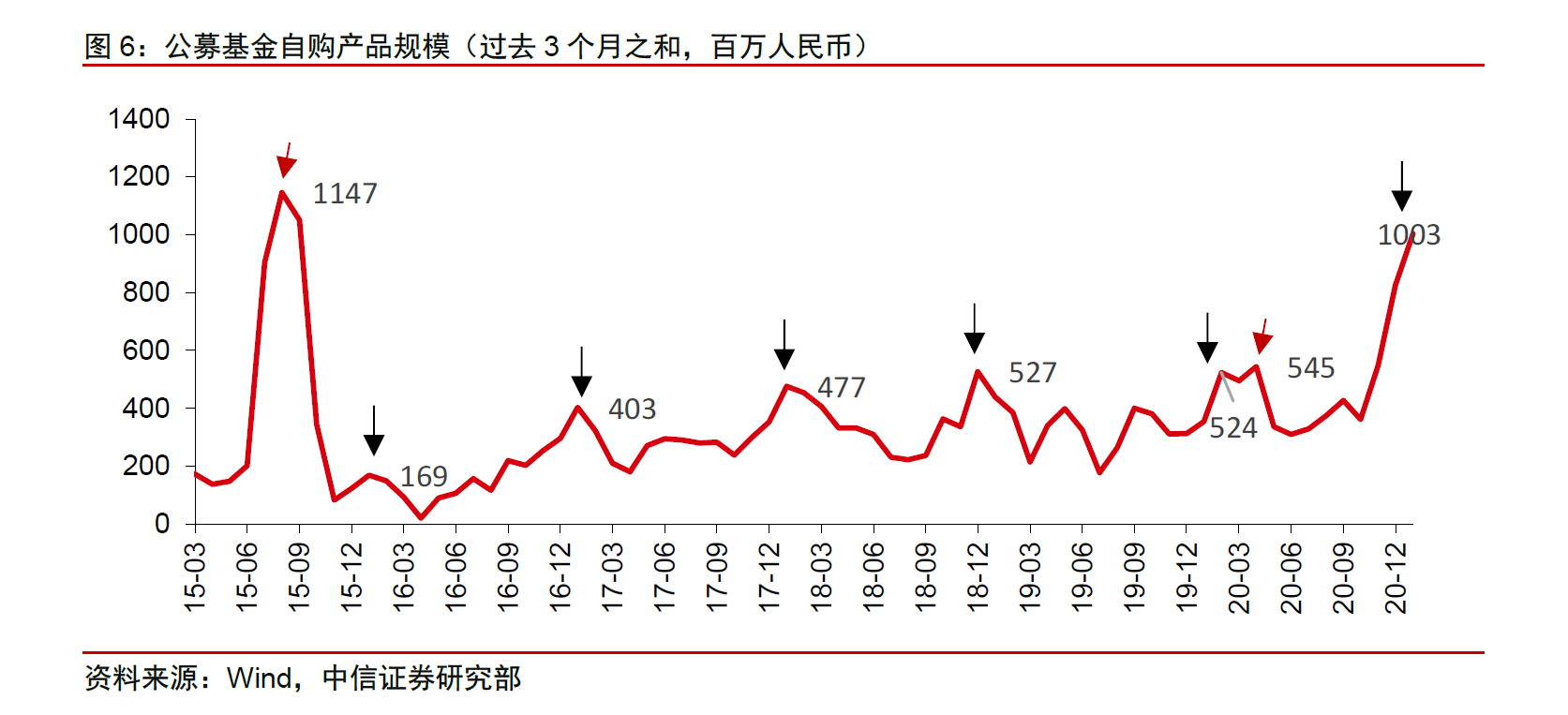

就投资时点的选择上,中信证券的研报显示,基金公司的自购行为往往出于推荐自己产品或者在市场低迷时表示对产品信心的目的。历史数据显示,每年的12月份和次年的1月份是基金公司自购较为频繁的时点。而2015年年中及2020年3月市场剧烈波动时也出现了基金公司购买自己产品的现象。

从基金公司自购后的收益来看,2020年,总计有超过100家公募基金公司购买自家基金产品,自购基金的资金规模高达41亿元,创下公募基金历史上自购基金的新纪录。彼时,疫情突发、市场震荡,十几家基金公司接力“自购”,逆势买入。其中,根据汇添富基金去年初所投的2亿元(不含二季度后自购金额)资金收益情况看,汇添富这笔自购自家基金的投资令公司盈利1.3亿元,整体收益率就高达65%。

不过,进一步而言,当前市场中业绩领跑的基金大多是投研实力雄厚的老牌基金公司旗下产品,与自购与否关系其实并不大。事实上,除了认可自己公司发行的产品、希望享受到更多的投资收益,基金公司自购也可能出于营销的目的,促进基金销量。因此,投资者若要选择基金公司自购的产品,应当根据基金经理投资研究能力的高低进行选择,而不能只看基金公司是否有自购行为。