2020年,受A股市场结构性行情影响,公募基金可谓是火爆十足,整体上实现了规模增长+业绩增长的双丰收。以至于今年以来公募基金的一举一动都备受关注,特别是在今年春节后市场整体震荡的背景下,公募基金中“绝对收益”产品因其“抗跌性”备受市场青睐,不仅在发行市场中频繁出现“绝对收益”产品的身影,其整体业绩也是表现得相当不俗。今天我们就来聊一聊,为什么在震荡市中,“绝对收益”基金往往更具优势,能成为广大基民手中的“香饽饽”。

“绝对收益”基金何以穿越牛熊?

首先我们简单阐明一下,绝对收益基金和相对收益基金的概念。

绝对收益基金:致力于严格控制组合回撤和波动,通过控制风险来力争组合收益为正,瞄准的是正收益,强调追求安全性和确定性,因此往往能不惧市场震荡,甚至某种意义上来说具备穿越牛熊的能力。从中长期来看,这类基金投资者无论何时入场,都有可能较好地实现资产的稳健增值。

相对收益基金:这类基金追求的是超越基准,因此在市场震荡或下行行情中,这类基金的净值波动会比较大。市场上最常见的主动偏股型基金基本属于相对收益基金。一般适合较为激进的投资者,这类投资者往往有一定的风险承受能力,并且愿意承担净值波动风险以追求超越基准的高回报。

所以说在投资中,风险和收益是同源的,高收益背后往往要承担高风险。

中银新回报A与业绩基准对比

(数据来源:基金定期报告,截至2021年3月30日)

以“绝对收益”基金中银新回报A的业绩表现为例,从上图中的对比我们可以非常明显的看到“绝对收益”基金的业绩上升曲线斜率变化是非常平稳的;整体来看无论市场涨跌均有良好表现,呈现出风险相对较小、波动相对较低、收益相对较稳的特点,更强调安全性和确定性。相较纯债型基金,绝对收益基金虽然在波动性和稳定性上呈现的表现略有不及,但在收益表现上优势显著。

基金定期报告显示,另一只“绝对收益”基金中银多策略A在2016年市场不佳的情况下,当年的回报依然达1.75%(同期业绩比较基准表现:-5.92%);2018年市场大跌,中银多策略A当年却仅下跌0.48%(同期业绩比较基准表现:-11.22%)。反观股票基金则在牛熊两市中呈现出非常明显的短期趋势变化,呈现出波动较大的特点,这期间对投资者的投资判断和行情把控的要求就显得非常高了。

2021年以来,中银多策略A和中银新回报A两只绝对收益基金分别获得1.17%和0.52%的正收益(数据来源:银河证券,截至2021年6月30日),同期万得股票型基金指数平均收益率仅录得0.29%,在近期偏震荡调整的市场环境下,绝对收益基金的优势显现了出来。

风险控制谁更强?

我们除了关注基金本身业绩表现以外,也需关注其风险控制能力。回撤是一个非常好的衡量指标。自今年春节前2月份高点(2月18日)以来至今,A股持续震荡,截至6月30日,上证指数和沪深300指数的最大回撤达到了9.16%和14.75%,更不用说创业板指的最大回撤更是达到了20.68%。万得股票型基金指数和偏股混合型基金指数的最大回撤均超过了11%。而绝对收益基金相对来讲表现得足够稳健,中银新回报A期间最大回撤仅为2.99%,中银多策略A期间最大回撤仅为2.78%。(数据来源:Wind,数据区间为2021-2-18至2021-6-30)

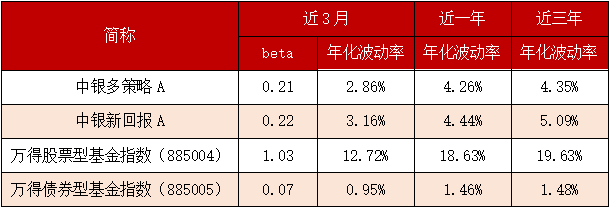

对于很多投资者来说,投资中最困难的事情之一莫过于对波动的忍耐力,特别是在震荡回调时。从下面数据中我们可以发现,以中银多策略A和中银新回报为例的“绝对收益”基金无论是年化波动率还是beta系数都大幅低于股票型基金指数。

中银多策略A和中银新回报A与股票型基金指数

和债券型基金指数波动率和beta对比

(数据来源:wind,截至2021年6月30日)

通过常见的绝对收益管理策略,“绝对收益”基金控制着极低的波动率和beta,为持有人创造绝佳的持基体验,举个例子,据Wind数据显示,今年3月8日,A股市场大跌2.30%,全市场权益类基金遭遇“滑铁卢”,净值出现大幅回撤,但中银多策略A和中银新回报A在上述交易日仅分别微跌0.58%和0.64%,绝对收益策略基金的魅力由此可见一斑。

“绝对收益”基金有“绝技”

“绝对收益”基金究竟为何这么神奇?为何能够控制极低的波动率以及回撤,是具体怎么操作的呢?市场上常见的绝对收益管理策略大致有这么几种:

1、大类资产配置策略:通过大类资产配置,利用价值股、成长股、可转债、利率债、高等级信用债、现金等构建性价比优化的资产组合,争取长期绝对收益;

2、“固收+”策略:以稳定性较高的债券资产为底仓,再加上可转债和较高收益的权益资产,达到增强整个组合收益的效果;

3、量化对冲策略:利用衍生品对投资组合进行对冲,将组合的系统性风险控制在一定的范围内,从而达到降低波动,控制回撤的效果;

4、CPPI策略:按照CPPI策略的要求动态调整保本资产与收益资产的投资比例,力争收益资产可能的损失额不超过安全垫。

相对来说,大类资产配置策略是当下绝对收益基金主流的管理方法,能更精确匹配机构投资者的目标收益和风险承受程度,策略灵活度更高、适应性强,能较好地应对不同的市场环境。但同时该策略对大类资产配置、行业研究、信评分析团队都有较高要求,这方面中银基金的优势较为明显。中银基金的大类资产配置研究工作小组建立了规范化和体系化工作机制,定期召开大类资产配置会议,研究制定大类资产配置建议,通过开放性大类资产配置平台,整合内外优势资源,促进投研互动,为绝对收益策略产品提供投资决策参考,通过科学的大类资产配置降低组合风险,严控回撤和波动。

今年以来,A股表现在全球市场中可圈可点,但振幅也让人心惊肉跳,股市的剧烈波动让风险谨慎型的投资者望而却步。中银基金权益投资总监、绝对收益团队负责人李建表示,追求绝对收益的基金的风险收益特征,比较适合广大风险偏好较低的普通投资者。当前形势下稳中求胜方是“克敌制胜”的上策,与其冒进不如保留“子弹”为接下来的风格轮动做准备。在市场方向不明朗的情况下,重视绝对收益的基金依然是投资者不可多得的理想配置选择。

中银新回报A于2015年7月17日自中银保本2号转型成立,近五年回报/业绩基准回报分别为:2016年度2.20%/-5.92%,2017年度12.17%/8.81%,2018年度0.75%/-11.22%,2019年度13.44%/17.93%,2020年度18.01%/13.52%,2021年1季度0.52%/-1.30%;中银新回报C于2020年9月7日成立,回报/业绩基准回报分别为:成立日至2020年度末2.68%/4.89%,2021年1季度0.46%/-1.30%;中银多策略A成立于2014年3月31日,近五年回报/业绩基准回报分别为:2016年度1.75%/-5.92%,2017年度10.70%/8.81%,2018年度-0.48%/-11.22%;2019年度12.05%/17.93%,2020年度19.14%/13.52%,2021年1季度0.88%/-1.30%;中银多策略C成立于2020年9月7日,回报/业绩基准回报分别为:成立日至2020年度末,2.41%/4.89%,2021年季度0.73%/-1.30%(来源:基金定期报告)

风险提示:基金管理人承诺依照诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,在市场波动等因素的影响下,基金投资存在本金损失的风险,并在少数极端情形下存在损失全部本金的风险。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。投资者投资基金前应认真阅读基金合同、最新的招募说明书等法律文件,了解拟投资基金的风险收益特征,根据自身投资目的、投资期限、投资经验、资产状况等判断基金是否和投资者的风险承受能力相匹配,并按照销售机构的要求完成风险承受能力与产品风险之间的匹配检验。