投资名将徐彦7月1日将发行新基金大成投资严选六月持有基金(A类代码:011834,C类代码:010835;下称:大成投资严选)。徐彦在最新访谈中强调自己是一名价值投资者,虽然市场是多元的,投资理念无分高下,但其自认为中长跑选手,知道怎么练,并且练了很多年。因此会坚持自己一贯的投资风格,稳中求胜。

价值投资标杆 长期致胜典范

徐彦是典型的价值投资者。积淀深厚、风格稳健,以其严选公司、长期持股的投资风格,被市场誉为价值投资的标杆,曾屡获行业大奖,广受行业好评并深受投资人信赖。

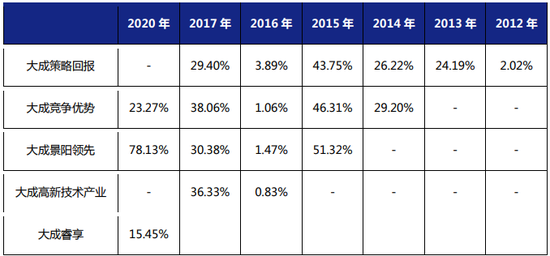

徐彦目前在管一年以上的产品和曾管理的产品,在其任职期间年度收益无论牛熊市场均为正收益,其中大成策略回报曾连续5年取得正收益,在293只同类基金中只有3只基金在2013-2017 年5个完整年度中每年取得正收益且为同一基金经理管理。(数据来源:wind,时间截至2017/12/31,同类指银河证券混合基金-偏股型基金-偏股型基金(股票上下限60%-95%)(A类)。)

表1:徐彦在管一年以上产品及曾管理产品在其任职期间年度收益情况

数据来源:各基金相应年度报告,截至2020/12/31。徐彦曾于2012/10/31-2018/09/11管理大成策略回报,自2020/03/20再次接管至今;曾于2014/04/25-2018/09/11管理大成竞争优势,自2019/12/30再次接管至今;曾于2015/02/03-2018/09/11管理大成高新技术产业;曾于2015/09/15-2018/09/11以及2019/12/30-2021/05/19管理大成景阳领先;自2019/12/30管理大成睿享至今;自2020/07/16管理大成创业板两年定开至今。

坚持价值投资、心无旁骛,是徐彦长期践行的投资理念。徐彦诠释价值投资就是基于对社会和时代的理解,以合适的价格买好公司和好团队。

价值投资面向未来 安全边际永远重要

因为要担任大成投资严选的基金经理,徐彦日前接受采访阐述了其对价值投资的深刻理解。

徐彦认为,二级市场的价值投资者基本接受两点共识:1)股票不是一个代码、一个符号,而是企业本身。股票的价值取决于所对应企业的价值;2)从技术上讲,企业价值等于未来长期某个变量的折现。按严格的标准,这个变量是自由现金流,但这里的重点更在于其时间维度是未来长期。

在这两个共识的基础上,每个价值投资者对价值投资有不同的演绎,但万变不离其宗。价值投资是面向将来的,判断长期未来时既不能过于受当期的影响,也要注意经验和理性两者都有局限性,所以安全边际永远重要。

徐彦说:“虽然我自认是一名价值投资者,但首先市场应该是多元化的,如果只有一种投资理念,市场很可能就不是市场了。其次每种理念都意味着放弃,不能只从好的角度看价值投资。从结果上看,在资本市场最为成熟的美国出现了价值投资大师,但主流华尔街金融机构并不是价值投资的典型践行者。对于管理大规模资金的机构投资者而言,价值投资是一种合适的理念。比起市场情绪的快速变化,企业价值的变化要缓慢的多,对这个慢变量更可能展开系统的、科学的、可积累的研究;基于这种对企业价值的研究,投资可以获得长期显著超越市场的回报。这样的研究和投资对于希望永续经营的机构投资者而言是必要的。”

徐彦坦言,对于机构投资者而言存在着另一个矛盾,即对企业价值的判断和市场之间的矛盾。对企业价值的判断更是一个理性的、科学的系统工程;而市场由众多参与者构成,绝大多数买卖中理性的成分远没有那么多,但这些为数众多的参与者恰恰又是机构投资者的主要客户,只有少数持续坚持且极少数有能力持续坚持的投资机构最终才能实现这种极难实现的商业模式:可积累的科学决策体系能支撑不断增长的管理规模和长期优秀的投资回报,同时在多变的市场环境中始终赢得客户的信任。

未来十年的投资回报大概率低于过去十年

对于未来市场的看法,徐彦直言:“所有参与者的买卖行为形成了市场,充满了各种情绪,有贪婪和恐惧、有理性和非理性,很多时候恐怕还是非理性的成分居多。市场情绪是体验而不是判断,但就体验市场情绪而言,我没有优势,因为毕竟我的工作需要尽量屏蔽而不是尽情体验市场情绪。”

徐彦指出,市场短期是投票器,长期是称重机。整体而言,过去一年多在特殊时期特殊金融政策的背景下,市场情绪过于乐观,未来十年的投资回报大概率低于过去十年。

他解释说:“对股市这种复杂系统,长期统计数据分析是较好的分析方法。过去十年(2011年6月至2021年6月),最优秀的偏股基金年化收益率约20%,中位数收益率10%出头,沪深300收益率约6%,这是基于大样本的历史统计数据。为什么选过去十年,首先是因为时间够长,其次是因为这十年刚好是一个完整周期,五年的向下周期叠加五年的上升周期。未来十年的投资回报大概率低于过去十年,因为金融的背后是经济,未来经济面临的内外部挑战显然更大。选过去五年作为统计区间得出的结果有误导性。2016年是周期低点,2020年至今特殊时期的特殊金融政策仍未退出,这五年只是半个周期。选择过去两年作为统计区间有极大的误导性。无论如何,不应以过去五年、尤其是过去两年的收益率作为对未来投资收益率的预期,追求不切实际的高收益会增加金融系统的不稳定性。在过去十年统计数据的基础上打一个折扣是更为合理的预期。”

关注有竞争优势及存在价值回归机会公司

结合当前的市场,徐彦把市场上的公司分为四类。它们分别是各种茅、新经济、传统经济中的重要行业、其它。徐彦给其各自的定义如下:1)各种茅:经过长期检验的优质公司,既然经过长期检验,意味着基本上身处传统行业。2)新经济:特点是新,是转型升级的方向,主要在生物技术、信息技术领域。3)传统经济中的重要行业:它们和各种茅的区别在于产品本身较为同质,例如银行、地产、钢铁、煤炭等。4)其它:主要是传统行业中的中小市值公司。

徐彦认为:各种茅身处传统行业,以同行为参照系它们非常优秀,所以估值很贵,但以未来这个时代为参照系它们远非高枕无忧。新经济前途光明,当然配得上更高的估值,但道路曲折,最终只有少数公司能像传说中别人家的孩子那样从小优秀到大;而新能源和互联网已经人至中年,不能再用“新”来形容了。传统经济中的重要行业,在人人都知道城镇化已经进入中后期,将面临老龄化挑战的背景下,去博弈顺周期贝塔是不合适的,在预期很低时买入有竞争优势的企业以求稳健回报更为合理。其它公司是被市场遗忘的那一类,市值普遍在百亿以下,其中的大多数确实应该被遗忘,少数细分行业龙头正因为被遗忘所以存在价值回归的机会。传统经济和新兴经济的结合部,也是值得重点关注的领域。