6月17日半导体(申万)指数大涨近8%,近一个月以来该指数累计涨幅为21.68%,大幅超越同期沪指1.01%的涨幅。半导体成为近期A股最耀眼的板块之一。

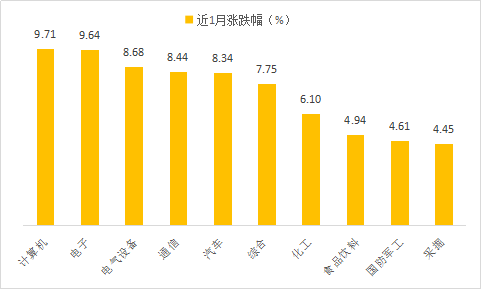

而从更大的范围来看,半导体上涨也是此轮成长板块反弹的一个侧影。数据显示,计算机、电子、电气设备、通信指数的近1月涨幅分别为9.71%、9.64%、8.68%、8.44%,包揽了28个申万一级指数中的前4名。

申万一级行业近1月涨幅TOP10

(数据来源:Wind,截至2021年6月17日)

伴随成长股的上涨,小安家的科技成长投资专家、基金经理李欣管理的华安智能装备主题(001072)净值再创历史新高,截至6月17日的最新净值为2.27元(基金净值经托管行复核)。该基金重点投资于与智能装备相关的子行业或企业,以“科技+先进制造”为主。

李欣具有“TMT+金融”的双背景,从业11年以来,始终坚持深耕能力圈,精通成长股投资,在电子、计算机、电气设备、化工、机械设备等行业多元布局。身为站在科技前沿的投资专家,李欣如何看待近期成长板块的上涨?

科技成长投资专家

基金经理李欣

如何看待近期成长板块的上涨?

最近市场风险偏好确实发生了一些变化,基金经理李欣认为,成长风格的反弹源于内、外环境的改变,以及行业基本面的好转。

No.1

外部环境来看

美债10年期收益率在前期有所回调,它是全球成长风格资产价格的“锚”;

No.2

内部环境来看

各行业之间相互比较性价比,此前一些非成长风格的估值到了较高的位置,一些成长性的公司估值反而较低,带来一些资金流向的转移;

No.3

从行业本身来看

一些新兴板块行业今年的基本面有非常好的变化。比如,新能源汽车今年前几个月出货量有非常高的增长,到了快速增长的裂变起点;创新药方面,去年的全球疫情的环境下,加速了海外将药物研发和合成服务向中国外包的进程;半导体今年也在超预期,缺货持续的时间比预计长。

借道优质基金,布局科技黄金赛道

站在目前时点,反弹中的成长板块值得长期配置吗?

在李欣看来,中国经济进入了从“规模增长”到“结构调整”的重要阶段,近几年出台了很多产业政策和财政政策,都是在精准施策,国家对产业调整的精准性在快速提高。因此权益市场中,结构性机会更加重要。除了消费,科技也是李欣比较看好的结构性机会。

此外,从国际经验来看,科技股板块是股市中的长期优势板块。以美股为例,近十年、近二十来,代表科技成长的纳斯达克指数,均远远跑赢标普500指数的涨幅。科技板块作为未来十年的黄金赛道,普通投资者该如何把握?

作为一位成长风格的基金经理,李欣的投资主线可以总结为“一体两翼”,即以科技为核心,同时以消费和医药为重点关注赛道,均衡配置抵御风险。李欣目前管理的多只成长基金中长期业绩优异,成为普通投资者布局科技成长赛道的优秀工具。

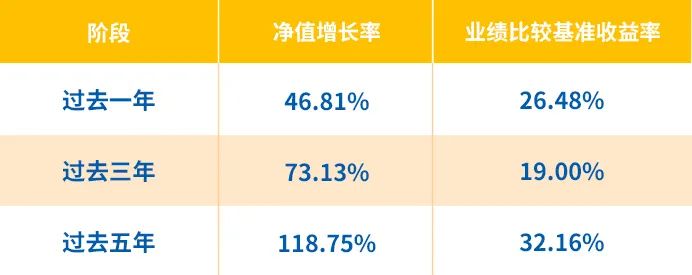

华安智能装备主题是李欣管理时间最长的产品,自2015年7月9日开始管理。在市场大幅回调之时,面对前所未有的严峻挑战,年轻的李欣并未因此而动摇,他为自己定下了“在顺风的时候可以超越市场,在逆风的时候尽量不输给市场”的目标。该基金自李欣任职以来历经牛熊,目前获得显著的超额收益。

华安智能装备主题阶段涨幅

(数据来源:2021年基金一季报;截至2021年3月31日;华安智能装备主题成立于2015年4月24日)

后市看好TMT、新能源和创新药

作为一名成长风格的投资选手,李欣十分注重基于基本面的研究分析,他以产业专家的眼光看企业,从财报穿透至产品和技术发展,往往能够精准洞悉成长股投资趋势。前瞻后市,李欣看好科技领域的三条投资主线:

01

TMT,信息科技

首先,半导体是一个重要的方向。芯片涨价、缺货等因素,在短周期内造成了失衡。李欣更看重在这样的环境变化中,能够利用环境快速扩张市场份额、增加客户群体、扩张产品线丰富度、对上游供应链有更强掌控力的优质企业。

其次,看好消费电子。我们正处于从以智能手机为代表的时代,走向下一个以VR、AR、MR为代表的虚拟现实和增强现实时代的交界点。

02

新能源,能源相关的科技

看好“能源产生环节”的光伏和风电,和“能源利用环节”的新能源汽车。不过,相比光伏和上游的发电行业,新能源汽车的消费属性更强,更容易通过各个企业的技术和产品走出alpha。

03

生物医药

看好创新药,这个行业与中国TMT行业前20年的快速发展有非常相似的地方。首先,出现了很多技术上的进步和变化;其次,核心人才陆续回国创业,国内也有非常多专业、性价比高的工程师的供给。

根据基金年报、季报数据,截至2021年3月31日,李欣目前管理基金业绩如下:

华安低碳生活成立日2019-03-12。业绩比较基准为中证800指数收益率*70%+中债综合全价指数收益率*20%+恒生指数收益率*10%。2020年历史业绩、2021年一季度(及业绩基准表现)为85.29%(17.70%)、-6.47%(-1.52%)。华安低碳生活的历任基金经理为:李欣(20190312至今)。

华安智能装备,成立日2015年4月24日。业绩比较基准为中证800指数收益率*80%+中国债券总指数收益率*20%。2016年-2020年度收益、2021年一季度(及业绩基准表现)分别为-15.53%(-10.68%)、15.38%(11.07%)、-25.96%(-21.37%)、70.90%(26.87%)、56.89%(20.60%)、-6.86%(-2.3%)。华安智能装备的历任基金经理为施卫平(20150424-20150626)、崔莹(20150618-20160921)、李欣(20150709至今)。

华安中小盘成长成立日2007/4/10。业绩比较基准为天相中盘成长指数*40%+天相小盘成长指数*40%+中债-国债总指数*20%。2011年至2020年、2021年一季度历史业绩(及业绩基准表现)为-29.84%(-27.62%)、3.42%(1.19%)、-1.16%(9.46%)、24.69%(20.96%)、58.88%(46.29%)、-13.77%(-17.27%)、-0.10%(-7.25%)、-24.10%(-25.22%)、57.53%(23.46%)、52.62%(28.28%)、-7.38%(-4.82%)。华安中小盘成长的历任基金经理为:刘光华(20070410-20090625)、沈雪峰(20090625-20110830)、於震騋(20110719-20130222)、康平(20120530-20130809)、吴丰树(20130222-20180706)、陈逊(20140103-20150626)、李欣(20180611至今)。

华安科技动力成立日2011/12/20。业绩比较基准为中证800指数收益率*80%+中国债券总指数收益率*20%。2012年至2020年、2021年一季度历史业绩(及业绩基准表现)为-0.90%(4.51%)、45.21%(-2.77%)、30.23%(40.12%)、64.83%(12.83%)、6.22%(-10.98%)、18.02%(11.28%)、-18.10%(-20.67%)、31.90%(27.19%)、50.30%(20.60%)、-6.48%(-2.3%)。华安科技动力的历任基金经理为:汪光成(20111220-20131029)、李冠宇(20130408-20141230)、陈逊(20141230-20150626)、谢振东(20150325-20191108)、李欣(20191108至今)。

华安科技创新成立日2020/3/6。业绩比较基准为中国战略新兴产业成份指数收益率*80%+中债综合全价指数收益率*20%。2021年一季度历史业绩(及业绩基准表现)为-6.69%(-5.77%)。华安科技创新的历任基金经理为:李欣(20200306至今)。

华安汇宏精选A成立日2021/3/26。业绩比较基准为中证800指数收益率*65%+中债综合全价指数收益率*20%+中证港股通综合指数收益率*15%。华安汇宏精选A的历任基金经理为:李欣(20210326至今)

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。