大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

原标题:逐鹿养老金大市场 这类机构布局十多年后迅速发力来源:证券时报

在潜力巨大的国内养老金市场,各类机构争相竞逐,其中,有一类机构默默布局十多年后悄然进入发展快车道——养老保险公司。

来看看养老险有多牛——国内一共有8家养老险机构,目前已出现3家万亿级巨头。即国寿养老、平安养老、长江养老的管理资产规模都已达到或逼近万亿。

目前,养老险公司的业务范围不尽相同,但养老金管理业务已经越来越被看重。“这些养老保险公司大部分最终都会定位成养老金资产管理公司。” 一位养老险公司人士说,养老金公司本身最核心的竞争能力不是它的销售能力,而是它的投资管理能力,它要能给客户的养老金保持增值。

养老险公司正在由单一的年金投资管理向专业的养老资产管理机构转型。

养老险公司管理规模步入增长快车道

目前,国内共有8家养老险公司,分别是平安养老、太平养老、国寿养老、长江养老、泰康养老、大家养老、人保养老、新华养老。其中,国寿养老、平安养老、长江养老的管理资产规模都已达到或逼近万亿。

国寿养老成立于2007年,尽管只管理养老金,但其经过12年的发展,管理规模达到万亿,规模就超过了不少保险公司20多年的发展。

同时,预计还有两家养老险公司都将很快迈入万亿级行列。其一是成立于2004年的平安养老,截至2019年末管理的企业年金、职业年金、养老保障及其他委托管理资产共计9330亿元;其二是成立于2007年的长江养老,2019年末的管理资产规模为8400多亿元,据业内最新消息,其管理规模已增至9000亿。

此外,今年2月,太平养老的养老金管理资产规模突破4000亿,从其历史数据,也能看出养老金业务的加速度。太平养老养老金管理资产首次突破1000亿是在2015年10月,历时10年;再到2018年12月养老金管理规模突破2000亿,历时3年;2019年9月,公司养老金管理资产规模突破3000亿,历时9个月。这次从3000亿到4000亿,历时仅5个月。

其他4家中,泰康养老、大家养老暂时未包括养老金资产投资管理,人保养老和新华养老成立时间较短。

养老险公司管理规模快速增长,与养老金业务增长提速不无关系。目前,我国养老一支柱包括基本养老和全国社保基金,2018年底合计规模约3万亿;二支柱的企业年金1.8万亿,职业年金去年底预估是6000亿,业界预计职业年金将在三四年后翻倍;三支柱的个人养老金目前虽然还处于起步,但业务空间最大。泰康资产CEO段国圣更将养老金市场视作中国资产管理机构的三大机遇之一。

这让管理养老金资产的养老保险公司,越发重视投资管理能力。据券商中国记者了解,目前国内养老险公司的业务范围和业务模式有所差异,国寿养老、平安养老、长江养老在一二三支柱业务上都有参与,也有机构目前只参与二三支柱。尽管具备的资管类业务资质也有不同,但多家养老险机构正在积极寻求资管类业务资质,以抓住养老金资产管理的机遇。

3家养老险已参与一支柱业务

养老第一支柱上,数据显示,2018年底,全国社保基金资产总额22353.78亿元,基本养老保险基金资产总额7032.82亿元,二者合计约3万亿。

其中,3家养老保险公司已经参与到基本养老保险基金的投资管理业务中,包括平安养老、国寿养老、长江养老。

同时,养老险公司也有望在未来参与到全国社保基金的投管业务中,相关政策已被提及。2017年7月,国务院办公厅下发的《关于加快发展商业养老保险的若干意见》提出,将研究制定商业保险机构参与社保基金投资运营的相关政策。

1.8万亿企业年金中,养老险公司投资管理份额达37%

第二支柱包括企业年金和职业年金,取得企业年金服务资格的养老险公司如下。职业年金服务机构参照企业年金。

2019年末,企业年金基金规模达1.8万亿,同比增长22%,规模和增速都创近年新高。在企业年金的投资管理、受托管理等业务中,养老险公司成为越来越重要的一类群体。

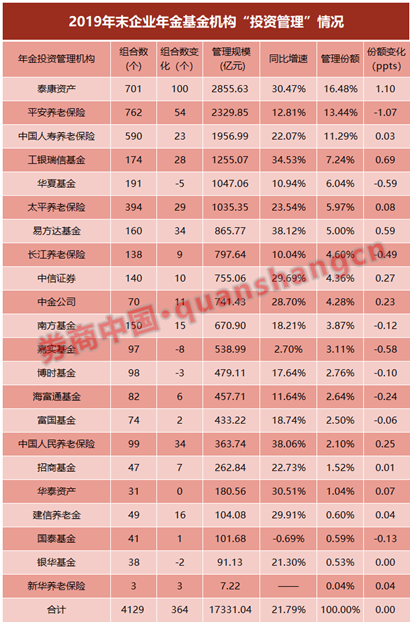

在“重头戏”投资管理业务方面,目前企业年金投资管理人共有22家,其中有6家为养老险公司,这6家的投资管理份额在2019年末达到37.44%。

22家投管人中,管理组合数最大的是平安养老,管理762个组合,管理规模2300多亿,增长13%,份额13.44%,稳居规模第二大投资管理人位置,在养老险公司中排名第一。

另外,从投管规模看,国寿养老管理规模1900多亿,在22家投管人中排名第三;太平养老险去年跻身“千亿俱乐部”,管理规模1035亿,排名第六;长江养老管理规模近800亿元,排名第八位。

而最新获得投资管理资质的人保养老、新华养老,投管业务也有进展。人保养老的投资管理资质由人保资产迁移而来,2019年末的企业年金投管规模364亿,管理组合数99个,与2018年相比(含人保资产),规模增长38%,组合数增加34个。新华养老投资管理规模7.22亿元,管理3个组合,与2018年相比,实现了零的突破。

投资管理人2019年投资业绩方面,在含权益类组合中,太平养老投资业绩在各养老险公司中表现最优,国寿养老和平安养老分别第二、三位。

在固收类组合中,收益率较高的养老险公司投资管理机构是太平养老、平安养老、国寿养老。

企业年金另一重要业务受托管理方面,目前共有13家受托管理机构,养老险机构占据6席,2019年末合计受托管理企业年金份额超过73%。

其中,国寿养老、平安养老受托管理规模稳居前二,呈现“双寡头”特征。国寿养老受托管理3700多亿,份额接近三成;平安养老受托管理规模2700多亿,市场份额22%。

职业年金5年后有望破万亿,7000亿资金启动投资

作为我国养老保障体系第二支柱的新生力量,据预测,职业年金基金5年后规模有望破万亿元,这有望推动目前规模1.4万亿元的企业年金走出增量发展瓶颈期,一个逾2万亿元的年金大市场正在成形。加快职业年金布局也是不少养老险公司当前最重要的工作之一。

2019年2月底,全国首笔职业年金基金划拨至受托人,标志着我国职业年金基金运营正式起航。截至2020年一季度,全国已有24个地区职业年金启动投资运作,资金规模约7000亿元。目前,全国大部分职业年金存量资金已经进入投资运作,预计未来每年新增资金规模约1800亿,并将随着工资上涨持续增加。

在职业年金基金托管和投资管理模式中,主要有四类参与机构,即委托人、受托人、托管人和投资管理人。当中涉及的受托、托管和投资管理机构,均在具有相应企业年金管理资格的机构中选择。

但与企业年金更注重投资管理人模式不同,职业年金运营管理中,“受托人”角色最为关键。职业年金由央保中心及各省人社部门分别统筹,央保中心和各地职业年金基金分为若干个计划,一个年金计划对应一个受托人。受托人再进行战略资产配置,发出指令给投管人和托管人。

目前具有企业年金受托人资质的机构一共有14家,国寿养老、平安养老、泰康养老、长江养老、太平养老、人保养老等6家养老险机构在列。

在各地职业年金受托机构中,养老险公司表现突出,多家机构全线中标了中央和地方职业年金受托人资格,这与养老保险公司在企业年金市场的长期深耕有关系。

以平安养老为例,自2015年初,平安养老持续投入人力、物力开展职业年金运作前各项准备,并在行业内最早完成职业年金部的筹建。未来还将持续加大专业系统研发投入,将大数据风控、区块链、人工智能等前沿技术融入养老保险公司的各项服务之中,协助提升委托人和代理人在职业年金基金管理和待遇领取等阶段的服务效率和体验。

截至2020年5月底,平安养老中标全部30家已开标职业年金项目受托资格,已承接25个地区职业年金基金的投资运营,基金受托管理规模超937亿元。

目前,长江养老在已启动的30个职业年金受托人评选项目中实现100%中选,是全部以正选身份中选的5家管理人之一。截至目前,公司已经启动25个职业年金计划的受托管理。

目前看来,受托人招标和遴选标准还相对比较宽松,一个省一般会选择7~9家机构作为受托人。在真正运作之后,再按照公平考核的机制进行缴费分配。因此成功入选是一个起点而不是终点,竞争才刚刚开始。

各地职业年金受托人招标情况如下:

三支柱面向个人业务,养老保障管理产品贡献规模和盈利

养老险公司兼具保险机构和资管机构属性,因此可以通过保险产品服务个人客户,目前平安养老、太平养老、泰康养老已在做契约型保险业务,服务个人养老。除此之外,养老险公司面向个人客户还有一类业务抓手——养老保障管理产品。这类产品可以简单理解为,是养老险公司开展的一种理财型业务。

这种业务始于2009年,当年原保监会发布《关于试行养老保障委托管理业务有关事项的通知》,首次允许养老保险公司试营团体养老保障管理业务,此后原保监会又于2013年发布《养老保障管理业务管理暂行办法》允许养老保险公司进一步开展面向个人的养老保障管理业务。

后于2015年8月修订为《养老保障管理业务管理办法》,明确了养老险公司面向个人的养老保障管理产品起购门槛1万元,并对开展养老保障管理产品业务的养老险公司提出了资本要求,这一业务年度新增规模要与公司偿付能力或净资产匹配。

养老保险公司开展养老保障管理业务可以采取三种形式:一是为单一团体办理单一型养老保障管理业务;二是为多个团体办理集合型养老保障管理业务;三是为多个个人办理集合型养老保障管理业务。

目前,8家养老险公司都具备养老保障业务资质。

其中,国寿养老2019年11月披露,个人养老保障产品规模近3000亿元。

长江养老2019年底的团体和个人养老保障管理产品规模约1850亿元,主要是个人业务:共推出4只个人养老保障管理产品,设立组合数9个,规模约1680亿元。

截至2019年末,平安养老管理的养老保障及其他委托管理资产3306.64亿元。太平养老披露数据显示,截至2019年底,团养业务规模约64亿,个养产品规模705亿。截至2019年末,泰康养老在售个人型养老保障管理产品共4只,规模未披露。

据券商中国记者从业内初步了解,大家养老也已开展团养、个养业务,其个养业务规模在几百亿。

截至2019年末,人保养老暂未发行个人养老保障管理产品,已发行团体型养老保障管理产品1个,包含投资组合5个,存量资产规模共计0.16亿元,2019年平均年化收益率3.83%。

新华养老也发行了团养产品,暂未有个养产品业务。

券商中国记者了解到,养老险公司期待将养老保障产品要争取能纳入到个人税收优惠产品体系中。不过,即使这一期待实现不了,也无碍其成为构成个人养老第三支柱的重要业务。

一家养老险公司人士表示,个人养老保障管理产品,目前看可能是偏向中短期理财的属性。但对于养老保险公司来说,这一业务给客户的体验较好,规模逐渐增大,是重要的管理费收入来源,可以让公司活下去,更有能力去持续建立自己的投管能力,进而做好三支柱相关资金的投资管理。

“养老险公司肯定也是两条腿走路,不可能仅仅只做税优的产品。”他表示,未来随着个税起征点以外的税收豁免政策调整,缴纳个税的是少数的较高收入人群,如果只做税优业务,将难以覆盖更大规模的人群,因此没有税优的业务也需要做。

争取更多资管业务资质,提升投资能力

做好养老资金的管理,还需要有更多投资能力。券商中国记者了解到,养老险公司也在积极争取更多资管业务资质,有机构在申请无担保债、股票的投资资格,也有机构在申请债权计划、资管产品等业务资质,以不断建设自身投资管理能力。

“养老保险公司大部分都最终都会定位成养老金资产管理公司,养老金资产管理公司最核心的竞争能力不是销售能力,而是投资管理能力,它得能够给客户的养老金保持增值。”一位养老险公司人士表示,从这个角度来说,养老金资产管理公司必须建立自己的投管能力。

投管能力,包括主动投资管理能力,也包括发行非标产品的能力。因为养老金资金是长期的资金,投向上势必需要配一些非标资产。

目前,长江养老、平安养老、国寿养老等已经具备债权计划和其他创新型养老资产管理产品业务资质。长江养老官网信息显示,公司积极推动养老金管理与社会经济发展的良性互动,持续引导长期资金支持实体经济发展,另类保险资管产品合计注册规模超过1600亿元。