全民买基金的时代来临,如何破解“基金赚钱,基民不赚钱”怪圈?如何助力广大投资者玩转基金?7月17日(周六)新浪财经2021基金嘉年华在深圳举行,大佬教你“搞钱”,劲爆盲盒大奖,有趣有料游戏,等你来!【名额有限,报名入口】

摘要

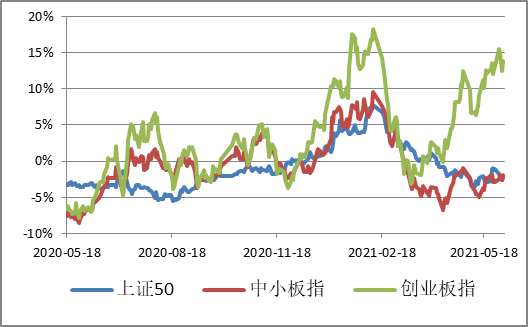

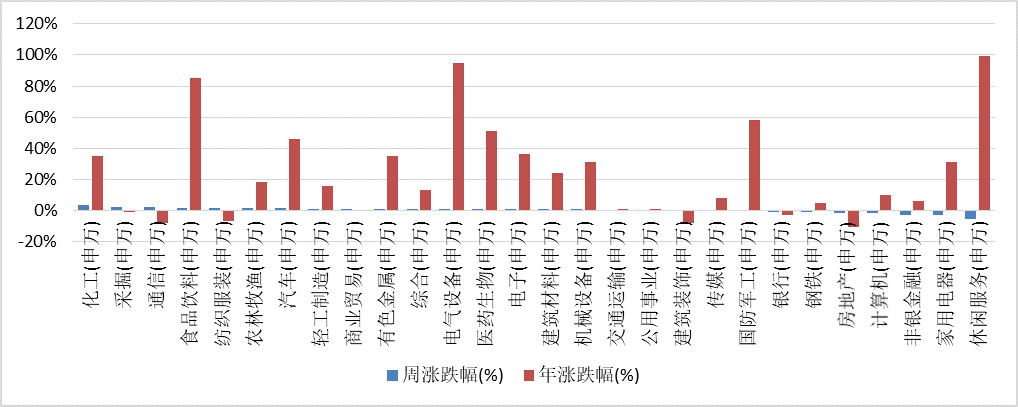

【上周复盘】上证指数下跌0.25%,深证成指上涨0.12%,创业板指上涨0.32%,周表现较好的行业为基础化工、煤炭、综合、农林牧渔。恒生指数周跌0.71%,标普500指数周涨0.61%,欧洲斯托克600周涨0.80%,日经指数周跌0.71%。

【近期观点】上周市场整体高位震荡。近期央行有一定宽松,主要基于汇率快速上升,后续伴随欧美经济持续复苏,汇率对央行的掣肘或会消失。在此情景下,我们对流动性的观点还是偏谨慎的。

【中长期观点】中长期基本面依旧向好且超此前预期。我们倾向于认为当前市场风险已逐步释放,对后市维持乐观。宏观经济仍在持续恢复,需更加关注公司估值与长期业绩增速匹配度。

【行业配置】依旧建议均衡配置。建议逐步降低周期配置比例,配置银行等低估值行业以及自动化、汽车零部件等受益于全球经济复苏、出口产业链的偏中游制造类行业;中长期看好新能源车、面板及军工等行业。

【风险提示】经济复苏后需观察疫苗带来的刺激作用以及海外疫情发展情况,若不及预期,可能对市场带来冲击。

【事件点评】“上周美国两个重要的就业数据产生一定分歧,周四5月ADP就业人数创下6月以来新高,显著好于预期;而周五美国5月非农新增就业人数不及预期。央行5月31日发布公告称将上调金融机构外汇存款准备金利率2个百分点,或对趋势性有一定扰动。”

我们认为,投资者较为关注美联储流动性收紧的节奏,整体有惊无险。美国流动性外溢对中国市场也有影响,近期人民币走强是A股表现活跃的要素之一,整体对流动性还是持边际收紧的判断。

【宏观经济】我们判断企业盈利持续修复,今年或有较高增长。预计2021年全A业绩增速在20%左右。

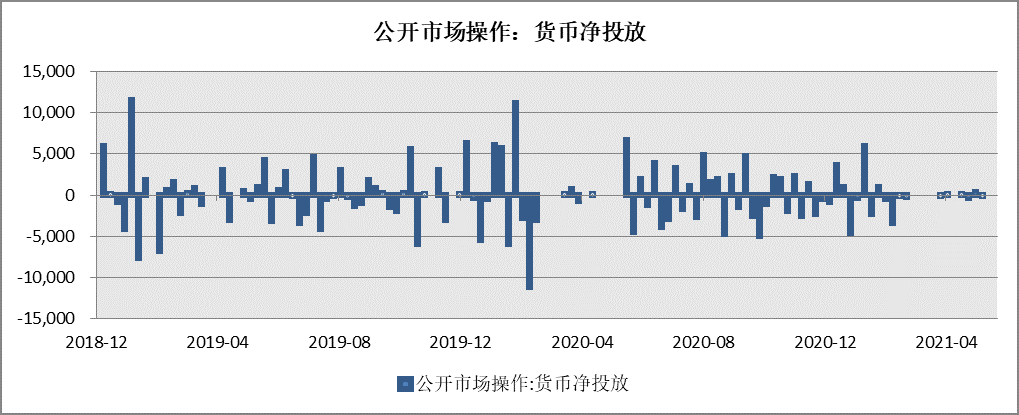

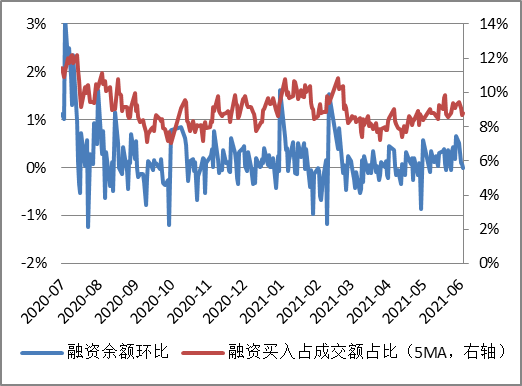

【流动性观察】2021年确定性收紧但节奏较为平缓,上周央行公开市场操作净回笼0亿。南下资金净流入55.63亿元,北上资金净流出57.53亿元。产业资本净减持62.2亿元。

【港股观察】港交所公告称,21年前5月首次公开招股集资(IPO)金额为较去年同期上升621%。港交所行政总裁欧冠升表示,将与内地交易所、两地监管机构和市场参与者共同合作,持续发展正在亚洲区内快速增长的ETF市场,同时致力探讨和研究推动ETF通的相关工作。当前时点我们依旧看好港股市场中长期投资机会。

【海外观察】全球股票型基金流入回落至147亿美元(vs. 上上周流入179亿美元)。北向资金上周一单日净流入17.8亿元,创下1月初以来新高。南向资金日均流入规模为8.8亿港币(上上周日均流入15.4亿港元)。

上周复盘

上证综指上周下跌0.25%,报收3591.84点,深成指上涨0.12%,报收14870.91点,创业板指上涨0.32%,报收3242.61点。两市日均成交额9822亿元,上周为9439亿元,成交额较上周上升。周表现较好的行业为基础化工、煤炭、综合、农林牧渔。

近期观点

上周市场整体高位震荡,外围投资者主要在交易美联储货币政策收紧的节奏。因此周四美国ADP就业数据好于预期后权益市场显著承压,但在非农就业数据不及预期后有所缓解。回到国内,5月官方制造业PMI指数51,继续小幅回落。其中新出口订单指数大幅回落,显示外需有放缓迹象。近期央行有一定宽松,除了国内疫情反复、消费恢复低迷以外,主要基于汇率快速上升,后续伴随欧美经济持续复苏,汇率对央行的掣肘或会消失。在此情景下,我们对流动性的观点还是偏谨慎的。

短期行业配置以景气度、政策导向为主:第一,随着国内经济恢复放缓和商品价格管控,顺周期业绩增速或在3季度开始回落,整体景气度承压,建议逐步降低纯周期类行业的配置;大宗品价格仍有上涨空间,但股价已有预期因此权益市场机会或偏小;此外,计算机等 TMT 板块景气度有所上行,两者相对性价比或有反转。第二,盈利上行后半段中小市值盈利改善程度更大,源于在经济修复中后段中小公司融资和规模劣势得到缓解,业绩弹性更大。估值景气度匹配上,TMT和新能源等板块景气度短期持续上行,以2022年盈利测算当前估值,相比2月,降幅较大的集中在新能源、电子、机械等板块;消费、医药PEG仍在2以上。

中长期观点

中长期基本面依旧向好且超此前预期。我们认为当前风险已逐步释放,对后市维持乐观,一是当前基本面表现情况不错,宏观经济仍在持续恢复,2021年全A增速预计会较高。二是市场当前结构化较为明显,仍有部分行业估值维持较低水平。但对全年流动性我们依旧维持谨慎,从历史看,流动性收缩会对估值产生较大压力。当前估值有所消化但整体仍偏高,我们更加关注公司估值与长期业绩增速匹配度。

行业配置

建议均衡配置,一是经济恢复或逐步放缓。虽然当前全球复苏共振,宏观仍处于向上趋势,大宗品价格或仍有上涨动力但周期股整体性价比有所下降,建议逐步降低周期配置比例,配置银行等低估值行业以及自动化、汽车零部件等受益于全球经济复苏、出口产业链的偏中游制造类行业;二是中期看好受益于行业格局以及景气度仍较好的成长类子行业,如新能车、面板及军工等行业。

风险提示

经济复苏后续需观察疫苗带来的刺激作用以及海外疫情发展情况,若全球经济复苏力度不及预期,可能对市场带来冲击。

事件点评

上周美国两个重要的就业数据产生一定分歧,上周四5月ADP就业人数增加97.8万人,创下6月以来新高,显著好于预期;而周五美国5月非农新增就业人数为55.9万,不及预期。

海外权益市场均有一定反应,显示投资者较为关注美联储流动性收紧的节奏,整体有惊无险。美国流动性外溢对中国市场也有影响,近期人民币走强是A股表现活跃的要素之一。但央行5月31日发布公告称将上调金融机构外汇存款准备金利率2个百分点,或对趋势性有一定扰动。整体我们对流动性还是持边际收紧的判断。

宏观经济

上周5月官方PMI为51,小幅下滑但仍旧位于荣枯线以上。财新中国制造业PMI微升0.1个百分点至52,趋势与官方略有差别。整体看生产仍是稳中回升的态势,短期成本上涨和疫情前景不明朗对制造业产生一定影响,近期市场预期也有所回落,但大趋势不变。

我们维持企业盈利持续修复,今年或有较高增长的判断。目前高频数据的走势较好,部分大宗品价格呈现淡季不淡的状态。预计2021年全A业绩增速在20%左右。

流动性观察

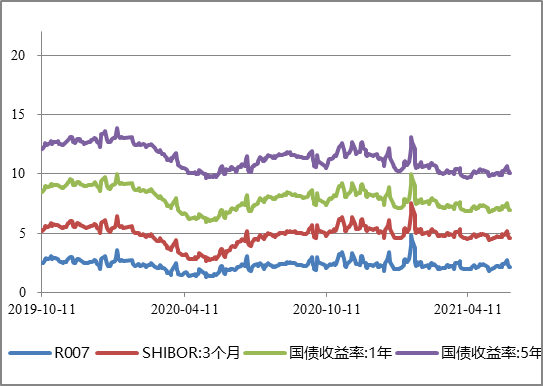

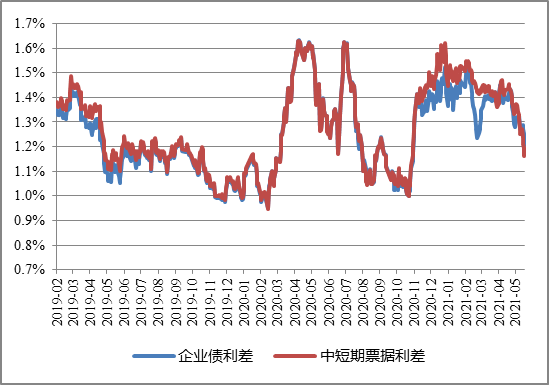

上周央行公开市场操作货币净回笼0亿。上周短端利率普遍下行,其中1天回购利率下降9.88bp至1.85%,7天回购利率下降40.45bp至2.06%;长端利率普遍上行,其中5年期国债利率上升5.01bp至2.94%,10年期国债利率上升4.75bp至3.06%。融资余额较上期增加408.98亿元,存量上升至15799.88亿元。沪股通资金净流入38.02亿元,深股通净流入17.61亿元,港股通资金净流出57.53亿元。产业资本净减持62.2亿元,其中商业贸易、公用事业净增持较多,而计算机、医药生物净减持较多。

从宏观角度看,2021年确定性收紧但节奏较为平缓。此前央行已边际收紧资金利率,目前超额续作货币维持资金利率平稳。今年经济将持续向上,整体累计增速或大幅快于2020年,在这种情况下央行或逐步收紧流动性,叠加今年社融基数较高,社融增速大概率逐步向下。历史看这类环境并不利于市场估值表现,整体估值向下压力较大。

港股观察

上周恒生指数周跌0.71%。行业指数方面,恒生资讯科技业(+3.70%)、医疗保健业(+2.47%)、能源业(+2.01%)涨幅居前;恒生原材料业(-5.06%)、金融业(-3.10%)、公用事业(-2.90%)跌幅居前。

港交所公告称,21年前5月首次公开招股集资(IPO)金额为1839亿元,较去年同期上升621%。此外,港交所行政总裁欧冠升表示,将与内地交易所、两地监管机构和市场参与者共同合作,持续发展正在亚洲区内快速增长的ETF市场,同时致力探讨和研究推动ETF通的相关工作。当前时点我们看好港股市场中长期投资机会。核心在于一是当前港股估值水位全球比较仍然具备吸引力,二是港交所年内优质IPO和回港二次上市的公司较多,从长期维度看港股市场资产的质量、成长性得到改善。

海外观察

上周标普500指数周涨0.61%,欧洲斯托克600周涨0.80%,日经指数周跌0.71%。

宏观数据方面,5月美欧服务业PMI继续上行,服务业环比扩张势头强劲。5月美国有7个州宣布取消疫情管控措施,美国服务业PMI随之达到64.0%,较上月的62.7%继续上升,连续3月保持在60%以上,显示出强劲的环比扩张势头。同时,欧元区服务业PMI继4月到达50%上方后,5月进一步跃升至55.2%,这是去年3季度后欧元区首次出现连续两月服务业PMI位于荣枯线以上;此外,英国服务业PMI也从上月的61.0%上升至62.9%,连续2个月保持在60%以上。5月全球制造业PMI从上个月的55.9%上升至56.0%,其中发达市场从上月的59.3%上升至59.8%,而新兴市场则从上个月的52.2%小幅下跌至52.0%。分国别来看,新兴市场中的印度、马来西亚、墨西哥等制造业PMI均有下滑,中国PMI也小幅下降。美国5月新增非农就业55.9万人,不及市场预期的67万人。失业率下降至5.8%,好于预期。劳动参与率为61.6%,较上月下降0.1个百分点。最新公布的美联储褐皮书显示,劳动力短缺在5月进一步加剧,越来越多的企业抱怨,招聘困难是当前面临的最大瓶颈。小时工资环比增长0.5%,高于预期的0.2%,这也是工资环比增速连续第二个月超预期。市场对美联储的加息预期也未出现本质改变,期货市场仍然预期2022年底加息一次。

资金流方面,上周全球股票型基金流入回落至147亿美元(vs.上上周流入179亿美元)。分市场看,新兴市场流入13亿美元,与上上周基本持平(vs.上上周流入12亿美元)。美股流入回落至55亿美元(vs.上上周净流入106亿美元)。发达欧洲流入小幅升至50亿美元(vs.上上周流入49.1亿美元)。日本股市升至20.7亿美元(vs.上上周净流入5.6亿美元)。上周共计18.1亿美元的海外资金流入海外中资股市场(包括H股和美国中概股),为连续第40周流入,且相比上上周的6.7亿美元大幅增多。互联互通北向资金在经历了上上周大幅流入后上周有所回落,日均流入规模降至17.8亿元(vs.上上周日均流入93.6亿元)。南向资金日均流入规模为8.8亿港币(上上周日均流入15.4亿港元)。

影响市场的主要指标跟踪

图1 | 各主要指数相对上证综指超额收益

图5|利率水平

银华基金研究部

本文数据来源:银华基金,Wind,Bloomberg;数据日期:2021.6.6。市场有风险,投资需谨慎。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品的法律文件,基金的具体风险请查阅招募说明书的“风险揭示”章节的相关内容。