上一期中,我们为大家介绍了“固收+”的投资策略和产品优势,我们了解到,“固收+”受到投资者青睐的秘诀就在于:固收筑底,权益增强。在严控回撤的前提下,力求增强收益。

不少小伙伴就问了,“固收+”产品这么好,我也想投点,可是看到那么多产品名称就头疼。什么一级债基、二级债基、偏债混合,怎么都是“固收+”呀?它们有什么不同?如果我想投资的话,又该选哪个产品呢?

别着急,这一期,城城就来为大家解决这个疑惑,为大家梳理清楚“固收+”大家庭的成员。

01“固收+”大家庭有哪些成员?

目前,市场对于“固收+”基金并无明确的定义。狭义角度来说,“固收+”基金多指以债券资产作为底仓,同时配置一定比例的权益资产(股票、可转债),通过适当放宽净值波动以换取增强投资收益的基金产品。

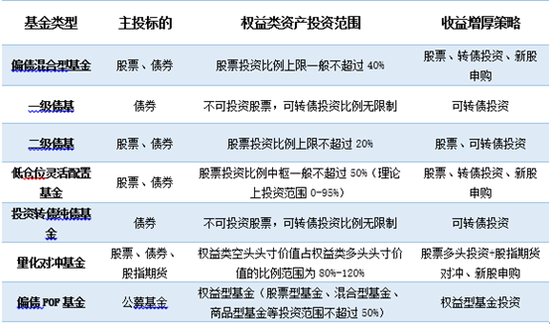

基于底层资产配置的分类,也就是债券、股票、可转债等资产的投资比例,“固收+”基金的产品类型一般有以下几种:普通债券型一级基金(一级债基)、普通债券型二级基金(二级债基)、偏债混合型基金、灵活配置型基金(股票上下限0-95%),这四类产品的债券投资比例依次降低。

图:不同类别“固收+”基金对比

数据来源:招商证券

其中,一级债基于2012年7月被监管叫停一级市场新股申购,只能依靠转债来提升收益,而灵活配置型基金多数重仓股票资产,只有极少部分是以债券投资为主,适当配置股票。从这一角度而言,其实业内最为典型的“固收+”基金主要是二级债基和偏债混合型基金。

下面,我们就主要来介绍一下这两类产品的特点与优势。

02 稳中有进的二级债基

作为债基家族的一员,二级债基主要投资债券,而“二级”意在强调,该基金可适当参与二级市场股票投资,一般股票投资比例不超过20%。除此之外,该类型基金也可参与可转债投资。

也就是说,二级债基=债券+可转债+股票。

不同二级债基的风险收益特征主要取决于基金经理风险资产的配置偏好,根据配置股票和可转债的多少,我们将二级债基大致分为三类。

“稳健型”二级债基:整体以利率债、信用债打底,权益仓位通常控制在5%-10%,配置少量可转债,注重回撤控制;

“平衡型”二级债基:权益仓位通常在15%左右,可转债仓位也会高一些;

“积极型”二级债基:权益仓位较满,接近20%,常会通过加仓可转债进一步增加产品股性。

在股债两大市场的波动上行中,二级债基成为众多投资者的宠儿。Wind 数据显示,截至2021年一季度末,全市场367只二级债基规模合计为4442.81亿元,较去年底增加约560亿元。

03 长跑绩优的偏债混合型基金

在混合型基金中,偏债混合型基金更强调“债”的部分,因此波动性相对较低,但同时又具有权益仓位,股票资产占比一般小于30%,两者结合,就体现出“进可攻、退可守”的特点。

尤其在当下这种市场宽幅震荡、短期内难有明确趋势时,投资者择时困难,偏向于控制回撤、等待投资机遇,偏债混合型基金尤其具备优势。当股票市场有机会时,它能分享股市的上涨,获取更高收益,而股市出现较大风险时,则能发挥固定收益资产优势,较好地控制回撤,为投资者保存实力。

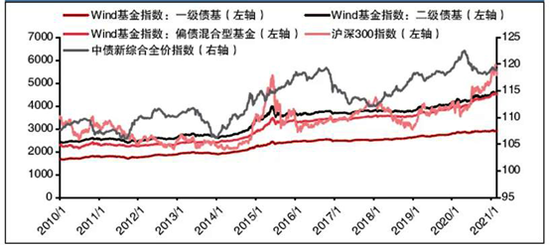

综合来看,配置较为均衡的偏债混合型基金在不同市场环境中的长期表现非常亮眼,在股债轮动中获得较好的投资回报。如下图,Wind数据统计显示,截至2020年末,偏债混合型基金指数近十年年化收益率达到6.84%。总体而言,偏债混合型基金比较适合有一定风险承受能力的稳健型投资者参与。

近十年“固收+”基金指数走势

数据来源:Wind、中信证券研究部;统计区间:2010.1.1-2020.12.31

04基金经理有话说

长城基金固定收益部基金经理魏建表示,“固收+”基金可以通过调整资产配置比例灵活应对股债双牛、股强债弱、股弱债强、股债双熊等不同市场环境,达到对冲风险、提高收益稳定性的目的。

但也要看到,在不同市场阶段下,各类型“固收+”基金表现也各不相同。2018年,由于股市表现较差,一级债基的表现最佳;2019年和2020年,由于股票市场表现较好且一级市场新股申购收益可观,可参与新股申购的灵活配置型基金和偏债混合型基金的业绩更好。因此,对于投资者来说,可根据产品投资策略和自身风险偏好,选择合适的产品进行布局。