【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:麻利二铺

对投资新手来说,投资入门的第一课,大多数都是基金定投。定投,其实就是零存整取——在每月的固定时间,买入固定金额的基金。但为什么说,基金定投对于大多数的普通投资者来说,是最适合的投资方式?

主要是因为基金定投不需要一次性投入太多的金额,而投资者也不需要掌握太多的投资知识和技巧,只要坚持每个周期定投就可以了。

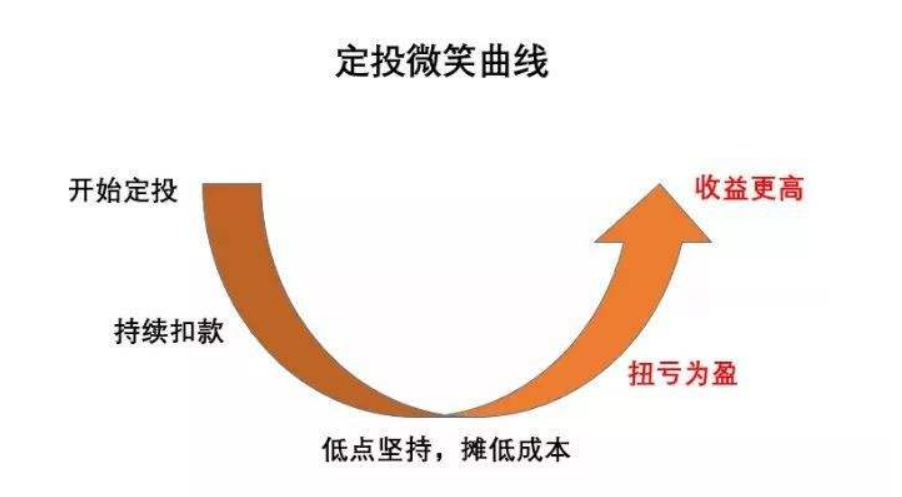

关于定投,还有个理想的投资模型:

这么看来,基金定投似乎是个没有缺点但投资方法。但定投真的是万能的吗?只需要执着每月扣款就行了?

其实并不是。今天我们就来和你聊一聊,很多人都关注的关于基金定投需要注意的主要问题 —— 择时交易。

都说基金定投不需要择时,这是真的吗?

举个例子,以定投沪深300指数基金(嘉实沪深300ETF)为例:

数据来源:东方财富网

计算公式:使用内部报酬率计算公式,定投方法为每月连续定投固定指数

我们可以通过上面的数据看出,如果你设置的定投计划开始时间不同,即使定投的金额、扣款的周期是相同的,收益差距也会非常大。

所以基金定投并非不需要择时,而是不需要太“过于择时”。在开始定投的时候,还是要看一下市场的现状,比如市场指数的位置如果已经很高了,其实是不适合开启定投。因为这意味着你经过需要很长的定投周期,才能够获得满意的收益。

现在的市场,适合开启定投吗?

基金定投的灵魂就在于,通过多笔的投资,平摊投资成本,尤其是市场低位时,尽量多投,这样成本才能摊得足够低。

那么现在市场位置够低吗?

当前上证指数一直徘徊在3000点以下,如果这时我们开始定投,究竟能不能赚到钱?空口无凭,我们来用历史数据来分析。

数据来源:东方财富网

自2007年大盘首次站上3000点以来,有四次跌下3000点,又重新站回到3000点,具体时间如下:

数据来源:东方财富网

其中最难熬的就是阶段三,上证指数足足有3年的时间在3000点以下。但如果在这段时期,我们开始定投呢?结果会很不一样!

假设我们从以上几个时段的任意一个开始定投(以定投上证指数为例),那么我们最短在7个月时间可以盈利(2010年4月至2010年11月),最长的是3年零8个月时间开始盈利,也就是2011年4月至2014年12月。特别需要说明的是,在2014年12月之后就迎来了2015年的大牛市,在这时不仅定投的基金盈利,还即将迎来暴涨。

显而易见,只要在上证综合指数3000点以下开始定投,到了3000点以上,我们盈利的概率是较大的。

3000点下,定投正当时

在3000点以下的市场进行投资,选择一个好的产品则是重中之重。我们都知道“不要把鸡蛋放在一个篮子里”这种说法,所以我们选择了投资基金,因为基金本身就是一揽子的股票和债券,避免了单一股票或债券的投资风险。

但同时,单只基金仍然会有它的局限性,比方说,股票型基金即使是面对市场大跌的情况下,也必须持有80%以上的股票仓位。如果你只是投资单只的股票基金,那么这只基金的下跌仍然会造成较大的损失。选择定投基金投资组合往往能够更好的分散风险。

这里要给大家介绍的普益基金的金牛平衡组合,就是这样一个可以将风险和收益合理平衡,并且有平稳创新高能力的基金组合。

金牛平衡组合是一个包含了股基和债基的灵活配置组合,在目前这种市场点位比较低的行情中很适合定投。并且我们可以看到,这个组合的业绩也是值得期待的:

截至2020年5月19日,金牛平衡组合成立以来收益为63.47%,而最大回撤为13.17%,较好的平衡了收益与风险。这得益于组合中同时配置了一定比例的股基和债基,在市场下跌时,能够较好的控制风险,而在市场上涨时,又能够较好的把握上涨的机会。

统计时间:2018年11月28日-2020年5月15日

数据来源:wind、普益财富

通过业绩表现对比,我们可以看到,这个组合的走势相对沪深300来说更平稳,长期表现截至目前也是稳稳的超越了沪深300,在春节后的业绩也是非常亮眼。这就是我们一直提倡的股债长期配置的优势,主理人对组合股债部位进行灵活调仓,在降低波动的同时,确保了组合能够平稳运行。

定投需要择时吗?

需要,但除了择时外,更需要的是“逆向思维”,当市场相对便宜的时候,反而是开始定投的最好时机。

基金定投就像“春播秋收”,在市场低位的时候只管去播种,市场高的时候再去收获。希望未来某一天市场重新涨回来之后,能够听到你感叹“还好我抓住了这次3000点以下的机会”,而不是“如果上天再给我一次3000点的机会,我一定会珍惜”。

市场有风险,选择需谨慎。过往业绩并不代表未来。