【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

市场新闻 / 货币市场 / 利率市场 / 转债市场

新沃基金固收部出品

2020.5.11-2020.5.15

市场新闻

中国4月规模以上工业增加值数据公布

中国4月规模以上工业增加值同比增3.9%,预期增1.8%,前值降1.1%;社会消费品零售总额同比降7.5%,预期降7%,前值降15.8%。其中,除汽车以外的消费品零售额25095亿元,下降8.3%。

中国4月固定资产投资数据公布

中国1-4月固定资产投资(不含农户)同比下降10.3%,预期降9.7%,前值降16.1%。

中国4月CPI、PPI数据公布

中国4月CPI同比升3.3%,预期3.75%,前值4.3%;其中,食品烟酒类价格同比上涨11.3%,影响CPI上涨约3.39个百分点;畜肉类价格上涨66.7%,其中猪肉价格上涨96.9%,影响CPI上涨约2.36个百分点。4月PPI同比下降3.1%,预期降2.6%,前值降1.5%,环比下降1.3%。

货币市场

一、资金面回顾

本周资金面偏松。本周(2020/5/11-2020/5/17)中国央行MLF操作量缩价平,到期2000亿,新开1000亿,利率2.95%,维持不变。

5月15日R001加权平均利率为0.9192%,较上周同期涨8.12 BP;R007加权平均利率为1.4092%,较上周同期涨15.22 BP。

5月15日shibor隔夜为0.864%,较上周同期涨1.4 BP;shibor1周为1.657%,较上周同期涨17.6个 BP。

本期内银行间质押式回购日均成交量为52059.74亿元;较上周增加12917.97亿元。

表:资金利率变化一览

数据来源:Wind

图:资金利率一周变化表

数据来源:Wind

下周(5月18日至5月22日)央行公开市场无计划操作。

表:未来公开市场到期一览

数据来源:Wind

二、资金面展望

短期预计资金价格将持续低位,价格维持相对稳定。宏观数据来看,供给端恢复速度较快,而需求端回升速度较慢,因此利用货币政策对冲疫情影响的需求在减弱,因此近期货币政策落地速度大幅减缓,反映在资金市场上价格的缓慢抬升。下周会有两会的召开,可能伴随财政政策的进一步落地,将对市场流动性产生冲击,因此预计资金价格将小幅抬升。

本周,资金面大概率继续保持宽松,市场流动性继续保持合理充裕,资金价格小幅抬升。

三、货币市场回顾

(一)同业存单市场

本周市场情绪活跃。股份制和大行1M询价较少,3M股份制询价1.35%,6M询价1.4%,9M询价1.55-1.57%,需求较少,1Y询价在1.65%-1.70%,相对热门,与上周相比提价3-5 BP。

二级存单交投活跃,成交依然集中在3M期限和一年期限。剩余期限3M附近存单成交收益有所下降,其他收益均有所提升。1M左右不跨6月底的国股大行存单成交在1.20%;2-3M左右国股成交在1.35-1.42%;6M国股大行成交在1.50-1.51%;跨年的9M国股大行成交在1.66-1.67%;明年一季度到期国股成交在1.69%;明年二季度到期存单成交较多,四大行在1.67-1.68%,另有大量优质城商成交在1.77-1.78%,受到市场欢迎。

(二)信用债市场

5月11日至5月16日之间,一级市场共发行52只短融,计划发行总额564.5亿元。从主体评级看,有32只AAA级、17只AA+级、3只AA级;

本期发行29只公司债,计划发行总额305.93亿元。从主体评级看,有7只AAA级、8只为AA+级、11只AA级、3只无评级;

本期发行5只企业债,计划发行总额35.9亿元。从主体评级看,有1只AAA级、3只AA级、1只AA-级;

本期发行21只中期票据,计划发行总额227.6亿元。从主体评级看,有13只AAA级、4只AA+级、4只为AA级;

本期发行6只定向工具,计划发行总额41.8亿元。从主体评级看,有2只AAA级、4只为AA+级。

(三)存款市场

存款方面,近期资金价格在缓慢回升,带来存款利率的小幅提价,但是价格方面配置吸引力仍然较弱,需求量较少。

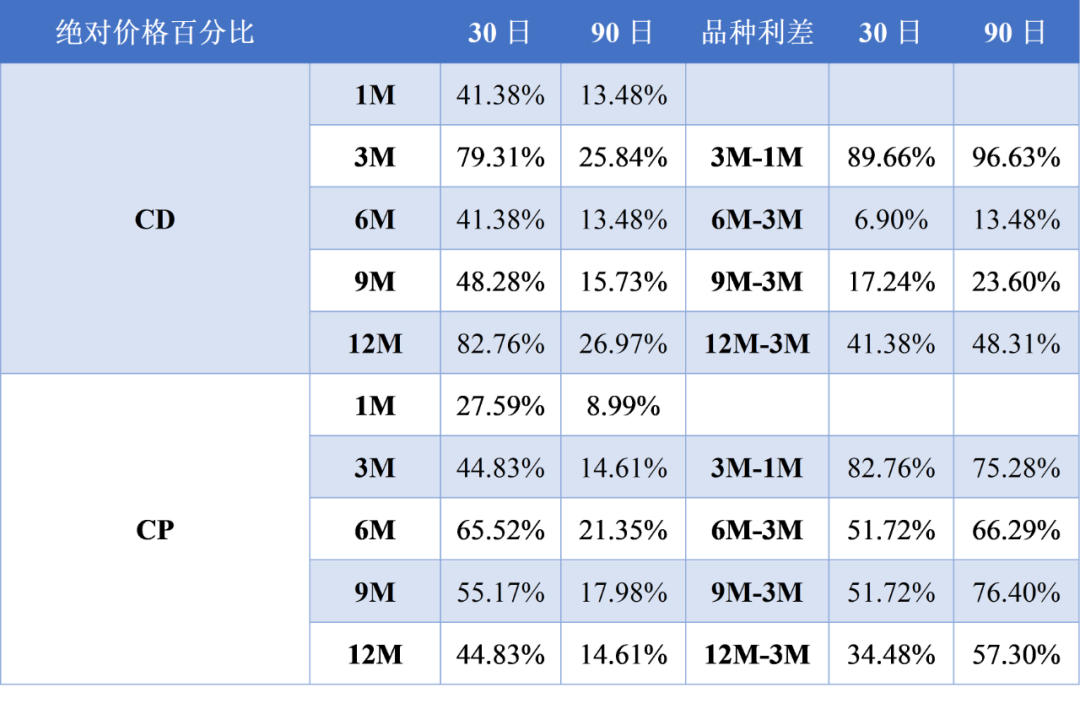

(四)品种百分位数以及利差一览

下表展示了同业存单、短期融资券关键期限的绝对价格以及当前价格处于过去30日及90日的百分比。

表:历史价格水平与期限利差一览

数据来源:Wind

表:品种利差一览

数据来源:Wind

四、海外市场回顾

国际市场方面,本周五美元兑人民币中间价报7.0936,与上周五相比上涨20.91 BP。处在7-7.1和合理区间内。

美国十年期国债收益率0.64%,上周五报0.69%,美元指数近期小幅走强,报100.38。美元在鲍威尔拒绝负利率的坚决态度和美国总统高调站台的背景下,保持强势。

本周COMEX黄金价格整体下挫,周五报1756.3美元,较上周有所反弹。NYMEX原油本周展开反弹,仍处在弱反弹的上升通道中,收29.52美元。供给端已有所减产,但需求端恢复较弱,因此国际原油市场呈现出弱反弹趋势。

利率市场

本期银行间国债收益率不同期限多数,各期限品种平均上涨3.42BP。其中,0.5年期品种上涨9.52BP,1年期品种上涨0.89BP,10年期品种上涨4.20BP。

本期各国开债收益率不同期限多数上涨,各期限品种平均上涨3.20BP;其中,1年期品种上涨6.29BP,3年期品种下跌1.97BP,10年期品种下跌0.47BP。

本期农发债收益率不同期限多数上涨,各期限品种平均上涨5.65BP;其中,1年期品种上涨6.66BP,3年期品种上涨1.45BP,10年期品种上涨4.99BP。

本期进出口银行债收益率不同期限多数上涨,各期限品种平均上涨5.68BP;其中,1年期品种上涨4.6BP,3年期品种上涨10.76BP,10年期品种上涨7.67BP。

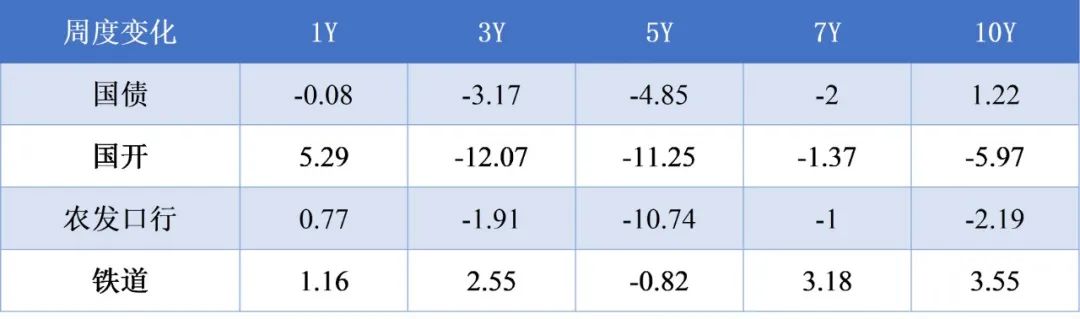

表:本周利率点位

数据来源:Wind

表:利率周度变化

数据来源:Wind

表:3年百分位汇总

数据来源:Wind

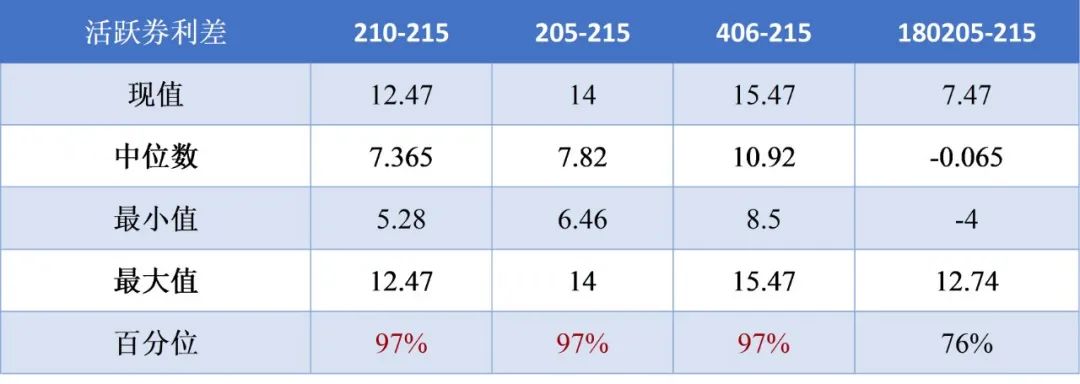

表:活跃券利差一览

数据来源:Wind

表:非标准期限利差一览

数据来源:Wind

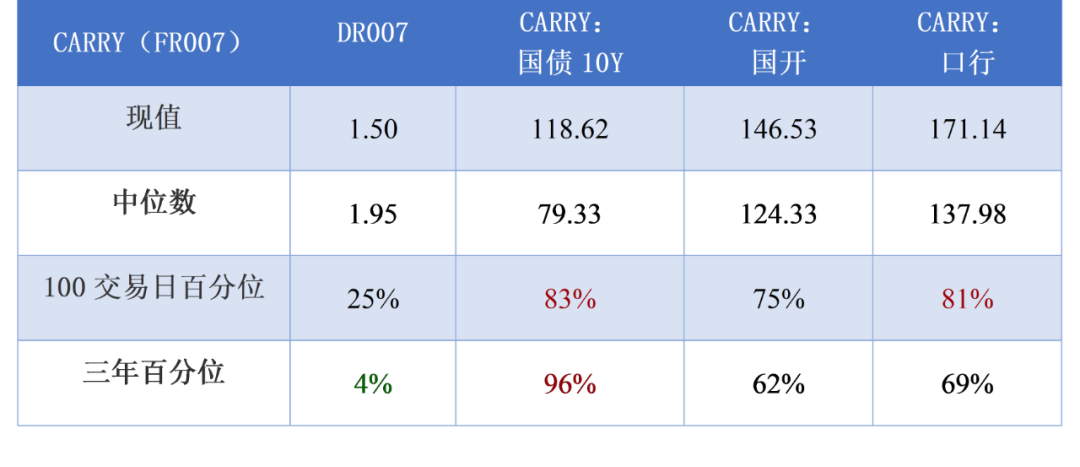

表:资金利差一览

数据来源:Wind

本周利率品种事件影响强度:

表:事件型影响分析一览

数据来源:Wind

国债期货:

10年主力合约本周最高跌1.02%,创新低后有所反弹;5年期主力以震荡为主;2年期主力合约涨0.06%,本周涨0.04%。上半月一些利空陆续落地了,周五市场走的是一个利空出尽以后超跌反弹的逻辑,走势更像是超跌反弹,是技术性反弹,而且反弹趋势不强,交易量是低的。大部分机构认为后面可能还没有跌完,只能说经过了 一波急跌以后的话,市场会从急跌变成阴跌或者震荡下跌。

媒体观点:

公开市场方面,周五央行缩量续做MLF中标利率持平。央行公告称,从2020年4月15日开始,人民银行对农村金融机构和仅在省级行政区域内经营的城市商业银行定向下调存款准备金率1个百分点,分两次实施到位,每次下调0.5个百分点。今日为实施该政策的第二次存款准备金率调整,释放长期资金约2000亿元。同时,人民银行开展中期借贷便利(MLF)操作1000亿元。Wind数据显示,本周央行公开市场净回笼1000亿元;上次1年期MLF中标利率为2.95%。

有机构认为,MLF量缩价平,低于市场预期;MLF量缩价平意味着货币政策“宽松周期中的紧缩”已经被实锤,建议投资者对长端利率继续保持谨慎。考虑到央行货币政策具有前瞻性,在当前市场和经济组合下,我们难以判断货币何时“微调”回宽松状态,在投资操作上不妨比央行信号滞后一些。相对“进攻”,投资者应该对“防守”予以更多重视,预计未来一段时间利率曲线将会继续陡峭化,长端利率债抄底节奏需要放慢。

资金面方面,银行间流动性边际收敛但总体平衡,主要回购利率多数上行,不过隔夜质押式回购加权利率仍在1%下方。央行实施二次定向降准的同时还开展了MLF操作,虽然今日资金净投放规模较大,不过鉴于逆回购持续暂停,且地方债等新债缴款规模增大,资金泛滥不再,供需相对平衡。

宏观数据方面,中国4月规模以上工业增加值同比增3.9%,预期增1.8%,前值降1.1%。中国1-4月房地产开发投资同比降3.3%,前值降7.7%。1-4月全国固定资产投资同比下降10.3%,降幅比1-3月份收窄5.8个百分点。民间固定资产投资77365亿元,下降13.3%,降幅收窄5.5个百分点。1—4月社会消费品零售总额106758亿元,同比名义下降16.2%。经济数据表明产投恢复,基本面复苏斜率平稳;开季月数据显示二季度GDP有望实现正增长,但恢复斜率整体上平稳,更值得关注的是基本面恢复的情况下失业率不降反升,意味着经济当中存在结构性失业,需要宏观和产业政策定向支持,当前基本面对债市的影响偏中性。

针对最近的债市走势,多名业内人士认为债市走入僵局。如果利率曲线开始变平,出现牛平的契机在于对经济更加悲观、股市进入下行通道,目前看不到迹象;如果出现熊平,在当月利率债供给放天量的情况下,则更不可能,因为资金面一旦持续收紧,长端利率将会加速上行。

而乐观业内人士则认为利率拐点未至,跌出来的是机会;短期而言,市场对供给压力的担忧难以证伪,两会召开带来的财政政策发力预期也有望延续,外贸数据超预期引发的市场对4月其他经济数据超预期的担忧也将出现,利率依然面临调整压力。但中期利率下行趋势尚未结束,利率的调整恰恰提供了波段交易更好的介入机会。

转债市场

一、市场行情

本周转债情绪略有退潮,成交量萎缩较为明显,中证转债下跌1.54%,转债指数跌幅明显大于沪深主要股指。估值方面,隐含波动率以及纯债溢价率均出现明显下行。

图:隐含波动率与纯债溢价率本周出现快速下跌

数据来源:Wind

图:平价对应转股溢价率处于高位

数据来源:Wind

图:YTM触底反弹

数据来源:Wind

二、一级市场

图:转债净供给变化

数据来源:Wind

5月新发转债较少。

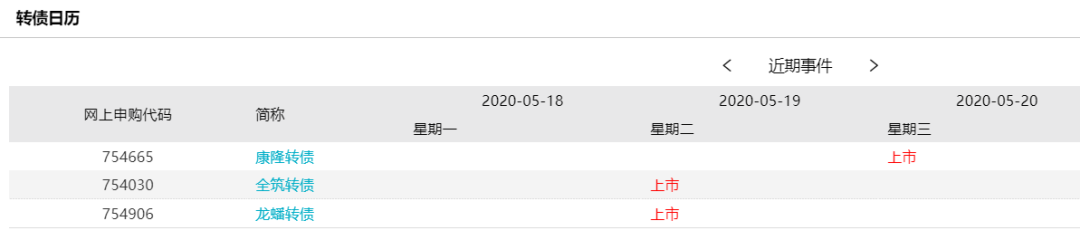

图:转债日历

数据来源:Wind

图:转债上市收盘价一览

数据来源:Wind

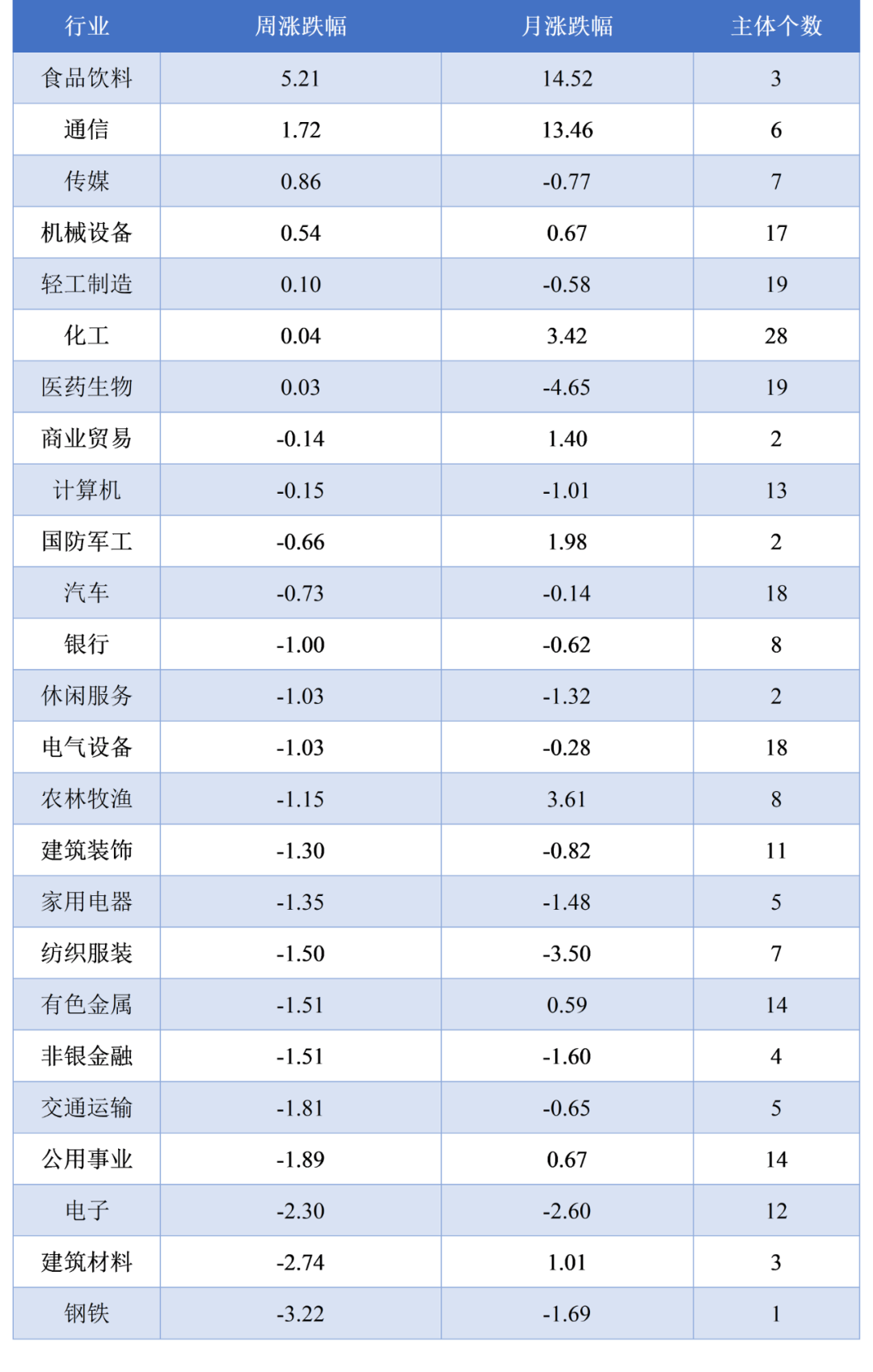

三、二级市场

二级市场方面,大部分行业收跌。

表:转债行业涨跌幅平均

数据来源:Wind

本周转债整体下跌,赚钱效应相对较差。

表:转债涨跌幅(按绝对价格)

数据来源:Wind

温馨提示:市场有风险,投资需谨慎。基金管理人对市场的判断,不对证券市场发展构成任何保证。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。我国基金运作周期较短,不能反映股市发展的所有阶段。