【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

原标题:5月私募信心指数年内首次回升,结构性机会或与盈利相伴来源:公私风云

虽然短期内股市仍然存在波动的可能性,但乐观的私募机构还是非常看好下半年市场表现。预期结构性行情仍存在,而分化行情将由盈利预期主导。

在经历3月份的大幅震荡后,4月A股市场在震荡中有所反弹,全月呈现修复态势。在此背景下,私募信心指数和整体仓位的提升似乎有迹可循了。

“A股市场在4月份出现了预期中的企稳回升。这是由一季报业绩驱动、央行保持宏观流动性相对宽松、美债收益率下行后情绪改善、估值经回调后更可接受等多因素共同作用的结果。”世诚投资表示。

那么,5月还有机会吗?多家私募机构认为,结构性机会仍存。其中,医药行业、消费板块、智能制造业等领域值得关注。

八成仓私募数量显著增加

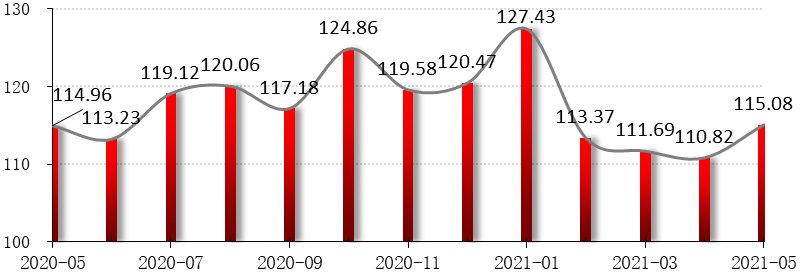

今年5月,私募基金经理信心指数年内首次出现回升。根据私募排排网数据,5月融智·中国对冲基金经理A股信心指数为115.08,较上月环比上升。而该指数自今年1月以来已连续3个月下降,今年1月该指数为127.43,创下近一年来的高峰。

与此同时,部分私募基金经理已经提高仓位积极备战。具体来看,中高仓位的私募基金数量较上月变化不大,仓位在五成及五成仓以上的私募基金占比93.44%。其中,20.49%的私募目前处于满仓状态,相比上月下降4.14个百分点;80%以上(不含满仓)区间的私募占比49.18%,相比上月显著提升8.14个百分点,在4月市场震荡调整的行情下仍在积极布局。

对于后市增仓的预期也有所上升。数据显示,5月A股市场仓位增减投资计划指标值为109.43,相比上个月环比上升0.78%。其中,4.92%的基金经理选择减仓,较上月下降1.8个百分点,打算维持仓位不变和增仓的基金经理占比分别提高了1.38和1.69个百分点,整体上基金经理对增仓的预期有所上升,减仓的数量有所下降。

“从年初的‘开门红’到‘一夜入冬’,权益基金的销售也坐了一趟‘过山车’,而近期已有了一定程度的恢复。”世诚投资表示,拉长时间来看,其对基于资产配置的资金持续流入股市保持乐观。

结构性机会可期

对于后市的看法,“分化”和“结构性机会”是屡被提及的关键词。

乐观者如格雷资产,认为虽然短期内,股市仍然存在波动的可能性,不过还是非常看好下半年的市场。原因有三:一是中国、美国和欧洲随着疫苗的逐步普及,疫情将逐步得到控制,全球主要经济体有望在下半年共同步入经济恢复和补库存的周期。在这种情况下,股市的表现都不会差。

二是好公司的业绩还是非常不错的,只是由于过去两年估值的泡沫吹得稍大,经历上半年杀估值的阶段后,估值将逐步趋于合理,下半年估值对股市的拖累有限。

三是以互联网为代表的港股,近半年由于受到政策的压制,股价表现相对一般,但同时估值也被压制到了历史较低的位置,一旦政策处罚靴子落地后,在业绩的推动下,将会有不俗的表现。

世诚投资表示,进入上半年余下的时段,上升趋势将得以延续,而结构性的行情始终存在。且接下来一段时间的分化行情将由盈利预期主导,即高景气度、高增速的行业和个股有更大的机会穿越市场起伏、回到或者接近农历新年前的股价高点。

那么,基于此,哪些行业值得关注?

甄投资产认为,综合国内外因素考虑,市场对估值泡沫的出清暂时告一段落,年报和季报披露后,对于确定性强的行业,机构资金有明显的调仓换股动作。但是,同样是一季报大幅增长的,股价走势却大相径庭。例如,周期行业经过2-3月份的集中爆发,一季报显示多数行业内公司利润大幅增长,但季报披露后股价走势却完全相反,主要原因是全球流动性泛滥助推大宗商品价格上涨,这个预期已经在去年四季度和今年前2个月得到充分体现,在信息完全对称的情况下,没有超额价值,因此大部分周期行业的低估值就不太显得有吸引力。

“而由于去年疫情,医药行业是表现最优秀的行业,今年2月也经历挤泡沫式的下跌。但是在季报披露之后,传统的医药公司仍然表现出业绩的确定性。例如CRO(医药研发外包)和CXO(创新药产业链)等公司量价齐升,甚至一些医药细分领域(例如医美、辅助生殖等)公司,作为题材炒作,近期走势也十分强劲。总之,医药行业的业绩稳定性相比于传统消费、家电来说更加确定,市场也积极配置,资金有所回流。”甄投资产补充道。

从盈利(及其质量)角度出发,世诚投资看好龙头消费股(包括医美行业)和智能制造业(包括新能源)这两大领域。其认为市场对龙头消费股的增速预期尚属合理甚至略显保守,而以医美为代表的高增长行业有机会利用盈利趋势来消化高估值。智能制造板块也是其持续看好的领域,而这与出口产业链、供给侧改革、绿色经济、供应链产业链安全自主可控等主题亦高度相关。

“从资产配置的角度,现在无论从港股整体市场估值,还是未来港股市场中核心资产企业的估值,都是比较合理的,因此我们依旧在港股上保持相对高的配置。”格雷资产称,从行业上看,坚定看好“坡长雪厚”,也就是好的赛道里的好公司。比如,互联网的社交、电商、生活服务平台。此外,还有中国国家战略支持的科技领域,这里面真正具备竞争力的一些龙头企业。当然,A股里的一些消费企业,其成长依旧能支撑当前的估值,也是值得关注的。

记者:何思

编辑:姚惠

版式:包文啸