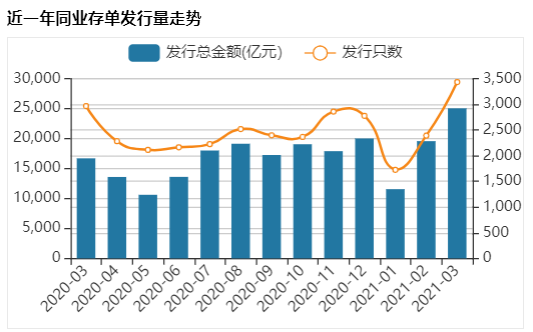

在刚刚结束的3月,同业存单市场迎来大爆发。

数据显示,3月以来同业存单发行规模超2.5万亿元人民币,月度发行规模创历史最高,较去年同期增加50%。

不仅是3月单月发行规模创历史新高,今年前三月,同业存单净融资规模亦有大幅增加。截至3月28日,存单净融资已经达到7817亿元,而2019年和2020年同期分别只有1421亿元和-1957亿元。

受访的分析人士对券商中国记者表示,3月同业存单发行规模放量,主要受供需两端因素影响。一方面,3月本身同业存单到期规模庞大,本身存在到期续作压力;另一方面,受年初以来股市波动加大影响,机构阶段性避险需求增加,同业存单作为兼具票息与流动性的优质短端资产,机构对其需求也相应增大。由于上半年同业存单到期量较大,预计二季度同业存单市场都将保持较大的发行规模。

供需两旺,3月同业存单发行创新高

3月同业存单到期量为2.06万亿,庞大的到期量催生较强的到期续作需求。数据显示,3月同业存单发行规模超2.5万亿元人民币,较去年同期增加50%。

庞大的发行规模不仅源于银行自身的到期续作需求,也有市场利率维持相对低位、机构对同业存单配置需求较高等多重因素的影响,从而推动同业存单净融资规模亦大幅增加。

鹏扬基金现金策略副总监王莹莹对记者表示,3月份存单发行放量可以从供给和需求两个角度来分析。一方面,从供给角度看,3月本身存单到期量偏高,高达2.1万亿元,属于历史同期较高水平,本身存在到期续作的压力,而MLF又连续3个月未超额续作,银行对负债需求较强,所以同业存单的发行规模较大。

另一方面,从需求的角度看,权益市场的大幅调整,以及债券市场也尚未进入配置最佳区间,使得机构阶段性避险需求增加,短端资产受到追捧,而同业存单作为兼具票息与流动性的优质短端资产,机构对其需求也相应增大。

值得注意的是,在监管趋严的背景下,中小银行揽储难度加大,负债端承压。为此,不少中小银行上调了2021年度同业存单发行额度。

光大证券首席固定收益分析师张旭也对记者表示,3月存单市场呈现出量增价稳的特点。在结构性流动性短缺的框架下,银行通过资产扩张创造存款货币后,需要更多的流动性以满足准备金需求。年初以来,银行投放信贷的规模高于往年,对于流动性的需求亦有所上升,而同业存单正是中期资金的重要补充来源。同时,年初以来银行体系流动性合理充裕,资金利率由短及长地逐步稳定,货币市场投资者的配置意愿明显增加。

二季度仍有望保持较大发行量

同业存单已成为商业银行主动负债项目中的重要工具,是商业银行负债来源的重要补充工具。银保监会近日发布实施《商业银行负债管理办法》(下称“《办法》”),明确银行负债质量管理六大要素,要求构建全面、系统的负债业务管理和风险控制体系。

有了前期监管对银行同业业务乱象的整顿,《办法》的出台对同业存单市场的影响被认为较为有限。王莹莹表示,经过前几年的整改,同业存单与同业负债的诸多问题,均已得到了相应的改善并纳入MPA考核体系进行定期跟踪监管。此次《办法》出台,是对流动性管理办法、大额风险管理办法、互联网存款、同业业务等现有规章制度的一次更为全面更为系统梳理和总结,对同业存单市场的冲击较为有限,有助于商业银行同业负债成本进行更为合理的定价,对发行期限结构进行更加合理的安排,与资金的运用更合理的匹配。

对于今年后续同业存单市场的量价走势,不少分析认为,鉴于上半年同业存单到期量较大,预计二季度同业存单发行都将保持较大规模。

安信证券研报认为,展望4月,存单供给存在边际增加的可能,存单利率继续下行空间可能不大。不排除银行为了降低季度内发行成本不确定性、减轻后续发行压力,而在季初增加存单发行的可能,存单供给或边际增加。

在发行利率方面,王莹莹则表示,随着货币政策回归常态化后,不同主体存单的利差受两方面影响,一个是资金面的波动,另一个就是信用环境的变化。首先,好资质主体存单的发行利率的中枢区间会相对稳定,围绕政策利率波动。而好资质与弱资质的发行利差,一方面会随着资金面的波动而变化,如在流动性紧张阶段不同主体分层现象会相对凸显;另一方面会随着市场信用环境的变化而波动,若信用环境恶化,比如信用风险事件的发生,则弱资质发行主体的信用溢价也会增大。

“二季度存单到期压力仍然比较大,倘若某阶段以上两种因素叠加,对于一些弱资质的发行主体的续发压力会很大,所以政策边际上收紧的节奏和时机较为关键。”王莹莹称。

张旭也表示,今年货币政策的取向将是稳字当头、不左不右的,1年期AAA级同业存单利率等中期市场利率将以1年期MLF利率为中枢波动。在这样的环境中,今年同业存单发行的总量和节奏大概率会是合理适度的,同业存单市场的利率亦会是平稳运行的。

(文章来源:券商中国)