【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

曲艳丽|文

鹏华基金袁航是个慢性子。

就像在公园,一把椅子油漆未干、一棵树的长成,都不是一天两天的事。一家公司的净资产规模自100亿增长至1000亿,也不是一年两年的事。

这靠时间累积,也是一个长期而持续的过程。

“价值投资的标的,有时候需要耐心,因为上涨分布是不均匀的,可能一年涨幅就在那一两个月之内。”袁航称,不适合性子急切、频繁交易的选手。

袁航的代表作鹏华先进制造,自2014年11月4日管理迄今,累计净值增长率237.80%。(银河证券,截至2021年4月26日)

80后的袁航很持重,观其持仓,选股中正、浓眉大眼。

袁航喜欢的投资机会,如恒星一般,持续散发着光与热,而不是转瞬即逝的流星。其组合,偏向深度价值+价值成长。

对一些短期业绩呈现高增长态势、但价值观不正或者不够持续的公司,他能够祛魅。

在近日的一次直播中,袁航对此描述道:“一个公司的阶段性涨幅,如一个人跑步时的心率。有的人虽然跑得很快,但心率平稳,说明能够继续跑下去;有的人短期高速,但心率亦高企,耐力被牺牲掉,这就需要警惕。”

4月26日,袁航执掌的鹏华鑫远价值一年持有期混合基金正式发行。

「典型持股」与「典型调仓」

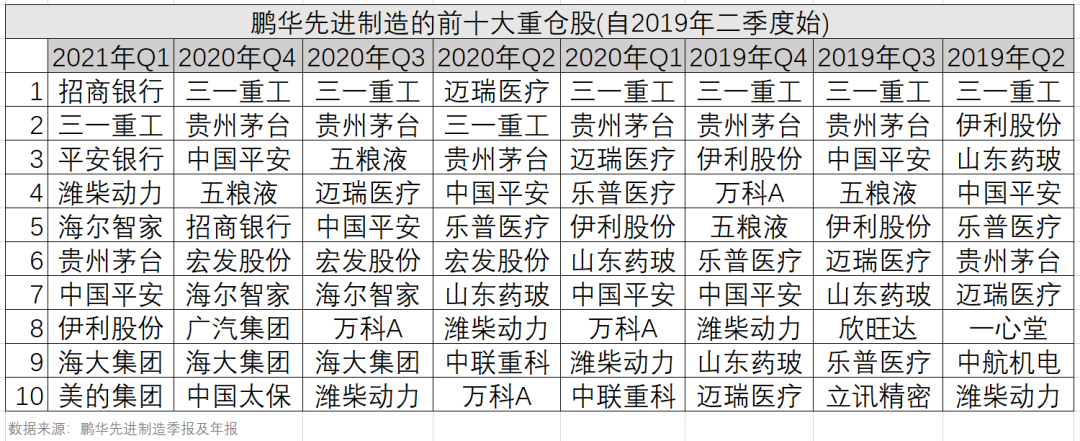

2017年二季度,某工程机械龙头S现身鹏华先进制造的前十大重仓,次年跻身第一大重仓,并持有迄今。当时,底部市值仅五六百亿,而后,市场占有率一路飙升,且在国际市场上攻城略地,股价翻了近5倍。

去年,该龙头挖掘机销量超越卡特彼勒,成全球第一。

在很长时间内,它被视为周期股。但袁航不认同:“对股票,不应该如此简单地贴标签。周期股里也有积极为股东创造价值、业绩持续创新高的;科技股也有含量并没那么高的伪科技,波动性比周期股更周期股。”

持股经年,袁航体会到“陪伴”的力量,见证了这家公司自中国龙头迈向全球龙头的过程,且这一过程仍在延续。

“个股阶段性有涨跌,但这是方向性资产。”袁航称,眼见着从冷门周期股逐渐变成机构抱团的明星个股的过程,印象深刻。

这是袁航的持股代表作。

去年底,核心资产估值“山高风大”,袁航开始未雨绸缪。

他很喜欢的一家公司,某医疗器械M,初买入于2018年四季度,至2020年末,估值已到达70-80倍高地。

“如果估值超过可接受的上限,让我感觉到非常难受、非常不舒服,可能也会减持。”袁航在近期接受媒体专访时称。

公开资料显示,2020年四季度,袁航对某医疗器械M大规模减持,与此同时,大刀阔斧地增持某“零售之王”银行Z,至2021年一季度,成为第一大重仓。

这样的切换,袁航在一次交流中透露:在那个时间点,70-80倍市盈率、每年20%业绩增长的医疗器械M、对比10倍+市盈率、每年约10-15%业绩增长的银行龙头Z,后者同样优质,估值低、隐含回报又比较高。

如此结构调整,令袁航在本轮核心资产下跌中,免于受伤。他对估值、安全边际有横向比较思维。

这是袁航的典型调仓操作。

「两个」与「三个」

袁航的投资理念,以选股框架为内核。

包括,两个前提、与三个标准。

前提一:公司的产品和服务,具备长期存在的基础。这一点,他最为看重。

举个例子,那些被颠覆的产品,长期生命力在削弱或消亡,如20年前的VCD、如今的ATM取款机。

一些流星式的企业,阶段性璀璨,短期业绩以一两年维度计,爆发式增长。然而,袁航更注重“恒星式的投资机会”,持续散发着光与热。

前提二:它是否积极为股东创造价值。

如某家电龙头,2009年末,净资产规模仅100亿+,至2019年末,提升至逾1000亿,中间鲜少大规模外部融资,不断积累、且不断分红。

与之恰恰相反,一些上市公司,大股东侵占中小股东利益,甚至被立案调查。另外一些,短期业绩呈现高速增长,却以牺牲股东中长期利益为代价,这种短视行为不具备强持续性。

在两个基本前提之后,是重点考察的三个标准。至少满足其二,则进入选股视野。

标准一:它的竞争优势还在不在。

一个公司区别于业内普通选手的“特质”,在中长期投资视野下非常重要。

难以想象,市场份额持续下滑、或者被竞争对手边缘化的公司,能够有很好的回报。反之,好公司能以强大的竞争优势,在业内持续扩张份额。

标准二:增长能否兑现。

这包含两层含义:其一,需要有增长。其二,增长是高质量的,自由现金流与之相匹配。

反观A股曾经的一些环保类公司,通过对下游客户垫资的方式,确认收入,形成大量应收账款,实际无法有效回收。

所以,要高质量增长,不要低质量。

标准三:估值是否具备足够的安全边际。

买入成本,是决定组合收益率非常重要的一方面。估值因子在中长期较为重要,时间愈久,愈见其威力。

一些个股确实好,是黄金般的投资机会,但若要以一个钻石般的价格买入,未必有好回报。

对话袁航

问:你一直是比较均衡的组合风格吗?

袁航:我始终觉得,如果所有的股票资产放在一两个行业里,没有办法长期穿越周期。

问:你的重点行业有哪些?

袁航:重点关注三个领域:大消费、大金融、先进制造。

大消费包括家电、食品饮料、汽车。金融包括银行、保险、地产。制造业是一些细分龙头,比如工程机械、重卡、新能源汽车等。

这三个核心领域,产品需求是绵长的,很多公司在积极地为股东创造价值,而估值水平又不似生物医药、半导体等高高在上,有一定的安全边际,长期而言,是酝酿牛股的沃土。

问:以大金融为例?

袁航:今年的市场环境,估值有比较优势的公司更容易取得超额收益,比如银行、保险。

整个2020年,有些银行的利润是个位数增长,有些甚至负增长,2021年会有一个比较明显的变化。就一季度而言,整个银行业无论资产质量或信贷投放,都是好的。

大家总觉得银行是一刀切的行业,实际上,银行与银行之间的差异非常大。比如某银行龙头Z的存款成本,可能低于一些股份行80个BP,这是什么概念?有的银行,资产回报率ROA也就只有0.8,甚至更低。仅存款一端,Z就构建了明显的护城河。

问:你在长期持有某工程机械龙头S的过程中,对估值扩张的感受是什么?

袁航:那时候到了10倍市盈率,很多人就下车了,这已经是历史上估值比较高的水平。但是对比卡特彼勒等国际巨头,估值中枢是15倍,最高可达25-30倍。

是什么因素阻碍了S实现这样的估值变化?当时我想来想去,可能与早年间盈利波动性有关,经常一年很赚钱、一年不赚钱,这或许是S在2011-2015年估值上不去的原因。后来,整个行业的竞争格局在优化,S的盈利中枢抬升,估值逐渐从10倍市盈率上升至15倍。

再举个例子,港股某针织制造商S,起步阶段仅10倍市盈率左右,一旦龙头地位确立,估值系统性提升,至30倍+,且没有出现大幅下降。

因此,一旦一个资产的定位发生变化,会出现估值中枢的变化,可能大幅抬升,也可能是下降,这种定位和判断是很重要的。

问:你对估值的容忍界限,有一个标准吗?

袁航:估值需要与无风险收益率做一定比较,它是大类资产的锚。

如果可接受的投资回报率是4%,对一个成长性资产而言,以25倍市盈率买入,是一个不错的选择。如果估值上涨至80-100倍市盈率,回报率降低至1-1.25%。那么,考虑业绩成长性,从1-1.25%回到4%的回报,需要非常非常多的时间,超出可容忍的界限,且中间存在很多不确定性。

问:在鹏华先进制造2020年年报中,你写道,市场处于割裂且分化的状态。

袁航:具体问题具体分析。同样是下跌,有些个股以200倍市盈率,是从100楼往下跳,而有些个股以三四十倍市盈率,是从20楼往下跳,距离是不一样的。

后者逐步跌到20倍市盈率甚至更低,基本面无虞,可能安全边际慢慢涌现出来。所以,下跌的核心资产会出现分化。

问:4月有段时间,每天几乎有一两家核心资产处于暴跌状态。

袁航:与估值有关,山高风大。当估值在一个非常高的位置,里面的人神经都绷得很紧张。而高估值并不是最可怕的事情,而是估值高、业绩和增长逻辑又没有兑现,这是最可怕的。

问:比如某快递龙头S?

袁航:可能我阶段性不会有持仓,但它在我重点股票池。因为它做的是高壁垒的事,比如建机场,提升整个网络的价值。实业周期与投资周期之间,存在很大的差异。

有些公司虽然股价下跌,但它可能在中长期为股东创造更大的价值做布局。

这符合我的价值观,如果你认准了一件事情,在中长期有价值,哪怕短期有波动,也要坚持。做长期的事,竞争者更少,因为很多人等不起。

问:接下来会是什么行情?

袁航:我的投资框架,看中长期的确定性,比看短期高很多。我经常有一个观点:在地球上做投资,在两个地方是幸运的,一个是美国,一个是中国。

问:具体分析一下。

袁航:市场并非像2018年似的单边下跌,一个重要的原因是政策是有延续性的,不急转弯,如果必须减速,也可能不是一脚刹车踩到底,而是缓缓减速。

估值层面是分裂格局,局部高估值,但也有一部分资产,估值水平相对较低,是一个结构性高估的市场。

问:在这种情况下,新基金发行有压力吗?

袁航:整个市场在下跌之后,部分风险得以释放,有些股票逐步落入价值投资的区间。时间拉得越长,我对未来越有信心,获得合理回报的概率越大。

另外,新产品设置一年封闭期,以一些长期更确定的判断去布局,获取中长期收益。

问:投资过程中最困难的事是什么?

袁航:其一,预测未来。所有投资工作都基于未来判断,但预测本身就只有概率。

其二,学会拒绝自己的第一反应。

大脑做投资决策过程中,有两个决策体系,第一个是非常快速、自然的反应,比如一个市场新闻,看到股价涨了觉得应该买入,看到股价跌了觉得应该卖出,这种大脑的思考往往就是应激反应;第二是比较慢的,保持一个中立客观的心态,研究价格变化背后的东西,再去做出决策。

日常大多数人的投资决策,都是基于第一个反应,但做基金经理,往往需要第二种反应,这种对抗自身心理甚至是身体的天性,是非常困难的一件事。我们的基因告诉我们是,很多人都走过了,我们跟着走,应该就不会摔死。

但这个是错的。