【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:华泰证券资产管理

在《上证50、沪深300、中证500……宽基指数面面观(上)》中,小泰重点和大家聊到了上证50、沪深300、中证500这三大宽基指数的定义、行业分布和十大权重股样本的情况。今天,我们再来重点看一看这三大指数在长期表现、指数估值、赚钱能力方面的正面较量。

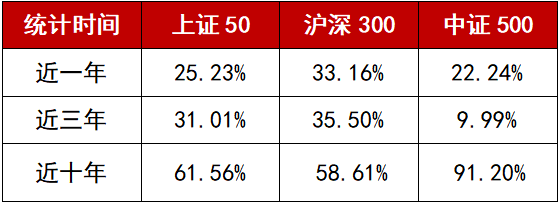

短中长期业绩表现大PK

首先需要说明的是,受益于经济环境的长期向好发展,上证50、沪深300、中证500三大指数的长期表现均可圈可点。其中,中证500的业绩表现弹性较大,沪深300和上证50的业绩表现较为趋同。

上证50、沪深300、中证500

业绩表现对比一览表

数据来源:Wind,截至2021年4月27日

此外,由于中证500与上证50、沪深300风格不同,前者较偏成长,后两者较偏蓝筹,再加上市场存在风格轮动,因此,某些时间区间内,这两种风格指数的业绩表现差异较大。

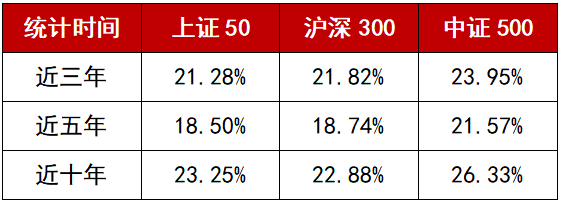

年化波动率表现大PK

我们都知道衡量某个指数的风险指标有很多,而年化波动率则是其中比较常用的一个,被用来衡量相关指数的波动风险。

通过对比中证500与上证50、沪深300年化波动率数据来看,中证500近三年、近五年、近十年的年化波动率均相对较大。因此,对于投资者来说,在挑选相关指数代表的投资产品(比如指数基金)时,最好可以根据自身的风险承受能力,选择风险特征更适合自己的投资产品。

上证50、沪深300、中证500

年化波动率对比一览表

数据来源:Wind,截至2021年4月27日

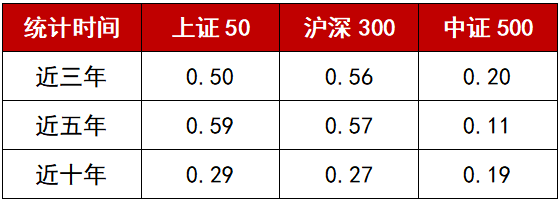

夏普比率大PK

简单来说,夏普比率衡量的是每单位波幅可以带来的超额回报,正数代表回报率高过波幅,数值越高越好,然而负数意味波幅大于回报率,这样的投资就相对不划算啦。

那么,上证50、沪深300、中证500夏普比率的数据又是怎样的呢?

上证50、沪深300、中证500

年夏普比率对比一览表

数据来源:Wind,截至2021年4月27日

从以上表格不难看出,上证50和沪深300的夏普比率在各统计区间内均保持相对一致,且均高于中证500。

在这里还需要和大家强调的是,因为夏普比率反映着资产类别之间的相对表现,因此,对于投资者来说,善加利用可以提高投资组合的风险调整后回报的同时,也不必增加其整体的风险或波动性。

指数估值大PK

说了这么多,可能有的投资者会问:当前上证 50、沪深 300、中证 500的估值水平分别是怎样的呢?

据Wind数据显示,截至4月27日,上证 50、沪深 300、中证 500 的市盈率(TTM)分别为12.83倍、14.80倍、26.29倍,分别处于历史81.86%、70.93%、40.21%的分位点处。其中,单就估值来看,中证500处在相对低估的点位。

看完了三大指数的各项实力PK,那么,

具体到投资过程中又该如何利用呢?

首先,我们可以通过参考指数走势直接配置相应的指数基金,假如您更为看好大蓝筹的未来趋势,那么不妨重点考虑跟踪上证50和沪深300的指数基金;假如您更为看好中小盘的未来趋势,那么不妨重点考虑跟踪中证500的指数基金。

TIPS:在选择具体的指数基金时,不妨重点参考“五尽量”原则哦:

1. 尽量选择规模相对较大的指数基金

2. 尽量选择费用相对较低的指数基金

3. 尽量选择跟踪误差相对较小的指数基金

4. 尽量选择“大”基金公司发行的指数基金

5. 尽量选择成立年限更久的指数基金

其次,利用指数走势观察市场风格的切换。举个例子,当沪深300指数上涨时,那或许正意味着大蓝筹优于中小盘;当中证500开始反弹时,那么市场风格或许正向中小盘切换。

最后,上证50、沪深300、中证500三大指数各具特色,在具体选择方面不妨采用分散配置的方式,以期降低指数间涨跌的相关性,更好地熨平波动。

好啦,关于上证50、沪深300、中证500的介绍就讲到这里啦,现在对于这三大指数您是否已经心中有数?在这里小泰也预祝大家在指数投资的旅程中,聚沙成塔,一帆风顺。