30年资本市场老将,8000元起步至累计持股市值超数百亿。4月23日(周五)15:30 - 16:30,林园投资董事长林园做客新浪财经《私募直播间》,分享:未来10年,100%确定性机会在哪里?

原标题:百亿幻方量化规模爆增的后遗症

记者 慕泽

2015年3月,伴随着首只产品“幻方沪深300指数增强1号”的成立,幻方量化开始了自己的私募“旅程”。

仅仅五年,幻方量化旗下已经有两家百亿级别的私募,分别是浙江九章资产和宁波幻方量化投资。

幻方量化的扩张速度令业内99%的私募都难以望其项背,是当之无愧的业界翘楚。

有备而来

继3月份首只产品成立之后,2015年6月11日,一家名叫幻方科技的公司(后在2016年12月6日变更为“浙江九章资产”)正式成立了。

这个时间点对于绝大多数的A股投资者而言,都有着特殊的意义,就在第二天,上证指数盘中刷出最近一轮大牛市的最高点5178.19点,随后一轮大熊市就此拉开了序幕。

也正是在这一波大动荡的行情中,不少私募“新星”走下了神坛。

据格上理财数据,在2015年高毅资产、泽熙投资、混沌投资等10家私当年年底均退出了百亿私募之列。截至次年二季度末,青沣资产、盈融达投资、宏流投资等4家私募也黯然失守了百亿规模。

然而,对于包括幻方量化在内的许多量化私募来说,这场突如其来的大熊市反而成了难得的机遇 。

深圳前海从事私募工作的谢先生表示,股市大回调的背景下,投资者的风险意识被极大地激发了出来,此时量化策略分散投资、平滑收益的优势显得尤为突出,很容易吸引到大量市场资金的关注。

当时,但凡是量化策略的私募产品几乎都很好卖,甚至很多主观多头的私募为了募资都纷纷推出了量化产品。

大熊市的市场环境无疑为幻方量化的发展提供了“沃土”。机会是留给有准备的人的,这句话用在幻方量化身上非常适用。

虽然在2015年才成立,但是根据幻方量化官网资料,自2008年起公司就已经致力于量化对冲的研究、创新与实践,并且在不断扩充着自己的团队。

多年的经验之外,幻方量化核心团队成员的实力也不容小觑。

幻方量化是典型的技术导向型团队,据中国基金业协会披露的信息,在加入幻方量化之前,徐进曾任职杭州每日科技技术总监、华为上海研究所软件工程师以及杭州捷尚智能电网技术总监等;郑达韡则曾经担任杭州阜博通网络软件开发经理、盛大创新院技术部资深研究员以及杭州雪橙网络开发工程师;郑路曾担任中国移动浙江公司网络优化工程师。

据中国基金业协会数据,除了首只产品之外,浙江九章资产在2015年10月16日一天内密集成立10只新产品。同年12月,公司的另外10只新产品也陆续宣告成立。

也就是说,幻方量化在早期投入了不少的自营资金进行实盘运作。

不论从哪一方面来看,幻方量化都可以说是有备而来的。

疯狂扩张,业绩下滑

开始对外募资之后,宁波幻方量化投资也在2016年2月成立了。

根据中国基金业协会公布的信息,浙江九章资产和宁波幻方量化投资的实际控制人均为梁文锋,徐进同时在两公司担任高管,而宁波幻方量化投资的另外两位高管陶莎、陆政哲此前均在浙江九章资产任职。两者的“亲密”关系不言而喻。

从市场环境方面看,2016年以后,A股市场虽然也不乏阶段性的机会,但是市场整体的走势依然较为疲软,大熊市激发的投资者的避险情绪也依然强烈。

幻方量化早期产品的业绩表现十分亮眼,以“幻方永途01号”为例,自其成立的2015年10月16日至2017年8月底收益率达62.5%,远高于同期沪深300指数涨幅8.15%,同期产品最大回撤仅为1.86%。

对于身处弱势行情中的投资者来说,这样的业绩表现显然十分具有吸引力。

上述因素的综合作用下,幻方量化开始对外募资之后表现突出,至次年7月份共成立了15只产品,其中,浙江九章资产11只,宁波幻方量化投资4只。

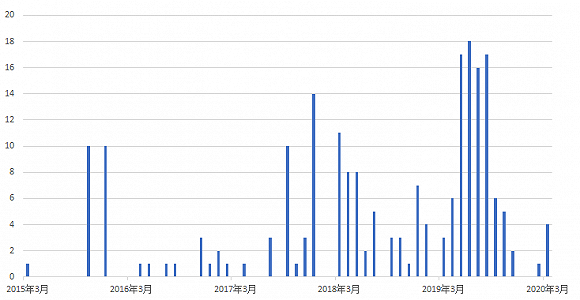

2017年9月6日到7日,幻方量化两天内密集发行10只新产品,并将快速扩张的势头保持到2019年10月底。在此期间,两公司共成立了168只产品(其中浙江九章资产95只,宁波幻方量化投资73只),也就是说,平均每个月幻方量化都有6.46只新产品面世。

幻方量化新产品发行情况(截至4月12日更新) 数据来源:中国基金业协会

幻方量化新产品发行情况(截至4月12日更新) 数据来源:中国基金业协会幻方量化的管理规模在2019年终于突破了百亿元,距离两家私募的成立时间均不足5年。

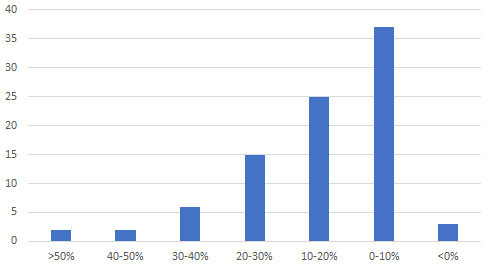

然而,界面新闻梳理发现,在幻方量化近期有数据更新的90只产品中,多达40只年化收益率不足10%,占比近半;23只产品年化收益率不足5%;甚至有部分产品处于亏损状态,比如“九章览海量化定制31号”。

从净值走势上看,“九章览海量化定制31号”自去年6月18日成立以来,绝大部分的时间里都处于亏损状态,最高时累计收益率也仅为0.53%。截至今年4月3日,产品累计亏损率为7.04%。

图:幻方量化旗下产品年化收益分布情况(截至4月10日更新)数据来源:私募排排网组合大师

图:幻方量化旗下产品年化收益分布情况(截至4月10日更新)数据来源:私募排排网组合大师值得注意的是,幻方量化旗下年化收益率不足10%的这40只产品中,36只均成立于2019年3月以后。而公司旗下在去年3月以后成立且净值近期有更新的产品一共仅为44只。

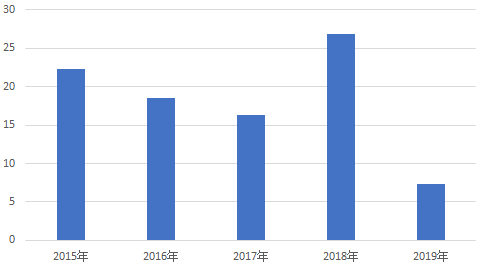

界面新闻对比了幻方量化旗下各年度成立的产品平均的年化收益情况,幻方量化最近一年成立的很多产品收益表现已经大不如从前,这也意味着,对于2019年以后慕名而来的绝大多数投资者来说,失望在所难免。

图:幻方量化各年度成立的产品平均年化收益情况(截至4月10日更新) 数据来源:私募排排网组合大师

图:幻方量化各年度成立的产品平均年化收益情况(截至4月10日更新) 数据来源:私募排排网组合大师从回撤来看,幻方量化部分产品的表现也并不乐观,其中有10只产品的历史最大回撤均超过了20%。

典型的比如“幻方沪深300指数增强2号”,好买基金网数据显示,该产品自去年9月至今年4月3日,净值区间回撤高达30.07%,今年2月14日创下了成立以来的最大回撤33.3%。

规模过大或是“元凶”

策略容量限制一直是大家对于量化私募普遍担忧的问题。

上海陆家嘴某私募研究总监薛先生指出,在国内量化投资领域,高频价量策略占据着绝对的主导地位,在以幻方量化为代表的百亿量化巨头的崛起之路上,高频策略也都发挥着举足轻重的作用。

高频交易意味着高换手率,然而在量化圈广为人知的是,换手率越高、夏普比率越高,但同时容量也越小。

与此同时,近几年在各个渠道的力推之下,高频策略规模快速扩张,不断逼近市场容量的上限。2019年以来,除了幻方量化之外,明汯投资、灵均投资、九坤投资等量化私募均突破了百亿规模。这就使得交易拥挤效应随之成为隐忧。

薛先生分析指出,当策略规模达到市场容量上限,交易拥堵,市场摩擦成本会急速增加。若没有新的市场流动性注入,产品收益率要提升很难,甚至会影响现有产品的收益率。

身处其中的不少量化私募显然也意识到了这一点,早在2018年的时候,就有部分量化对冲私募主动减少甚至暂停申购,2019年,幻方量化的封盘之举更是一度引起业内热议。

彼时,幻方量化的CEO徐进对于公司封盘之举回应表示,规模大确实影响收益,现在的市场成交量下,幻方管理规模的极限可能在150亿到200亿元,这会受到市场好坏的影响,所以没有准确的值。

不过,在封盘消息传出之后,幻方量化实际上并未停止扩张的步伐,2019年8月15日至同年10月底,浙江九章投资和宁波幻方量化投资一共又成立了22只产品。在宣布封盘的最后期限2019年10月31日之后,宁波幻方量化投资也仍然继续发行了7只新产品。

如今,浙江九章资产和宁波幻方量化都已经是百亿私募,累计的管理规模早已经突破了公司CEO徐进在去年预计的策略容量上限。

这样人不得不怀疑,难道“规模过大”就是幻方量化部分后期成立的产品收益显现颓势的“元凶”?

百亿幻方,何去何从?

近年来,国内私募行业的头部效应越来越明显了,在率先发展成为百亿私募之后,幻方量化的优势是显而易见的。

一方面,相较于一般的中小私募,公司后续的募资会容易得多。同时,百亿规模后,生存压力小得多,公司也有充足的资金实力能够用于不断巩固自身的投研能力。

然而,纵使优势突出,但是也有不少百亿私募后续规模萎缩的情况。比如同为量化私募的泓信投资,据格上理财数据,公司曾在2017年二季度短暂晋升为百亿私募,同年三季度已经跌出了百亿私募之列,并且再未回归。

对于幻方量化来说,如今依然是机遇与挑战并存。而不论在当前的业绩下滑中,规模过大扮演了怎样的角色,从长期来看,策略容量的瓶颈依然是摆在幻方量化面前的一道坎。

参考美国的发展经验,高频策略并非是国外量化公司的主流策略,比如全球最大的对冲基金桥水是做宏观量化的,第二大对冲基金AQR是做股票基本面的。

量化策略的研发非一朝一夕之功,加之国内市场竞争十分激烈,仅仅是百亿规模以上的量化私募就非幻方一家,还有很多主观多头的私募也在纷纷布局量化领域。

下一个阶段,幻方量化还能持续领跑吗?一切都还是未知数。