【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

进入二季度以来,上证指数微幅收涨约2.9%,其中周期类钢铁有色、前期超跌的新能源、消费医药等板块反弹居前。由于疫情导致的低基数,今年上半年经济数据势必会出现同比高增,重要的是经济的环比动能是否已经见顶回落。站在当下,如何展望后市?

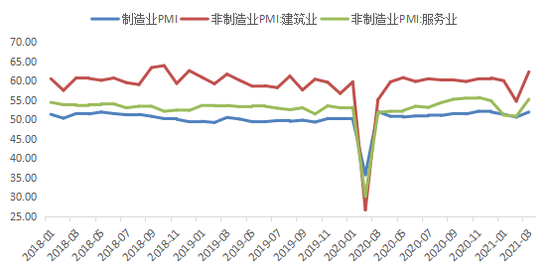

——新华基金研究总监张霖指出,“我们认为,国内经济一季度 GDP同比增长18.3%,开局良好,预计二季度GDP环比处于高位,下半年GDP同比增速会逐渐回落,全年经济增速约 8.5%;在投资决策中可能要适当淡化对经济短期波动的考量。PPI和CPI同比在二季度都将出现较快上行,预计PPI同比在5月上行至年内高点6%左右,重点关注CPI非食品项环比回升动能的强弱。结构上,服务型消费与制造业出口是两大亮点,疫情对费场景的限制基本解除。”

数据来源是wind 新华基金

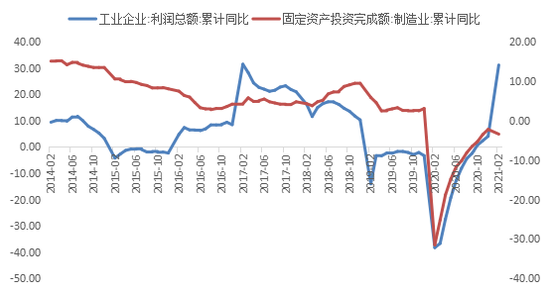

数据来源是wind 新华基金“房地产销售更多是依赖内生需求和对宏观流动性的天然敏感性保持强韧性,后续环比动能出现大幅下滑的可能性也相应较小;基建同样是逆周期调节的利器,但2020年基建增速和2019年基本相当,基建增速没有大起大落也有助于弱化的经济短周期波动。但基于外需继续向好、内需整体维持高位,企业利润同比大幅高增,同时政策面继续注重结构性宽松的判断,我们倾向于认为制造业投资的环比动能后续会有明显修复。”

数据来源是wind 新华基金

数据来源是wind 新华基金海外经济修复能否持续是今年投资框架中重要变量

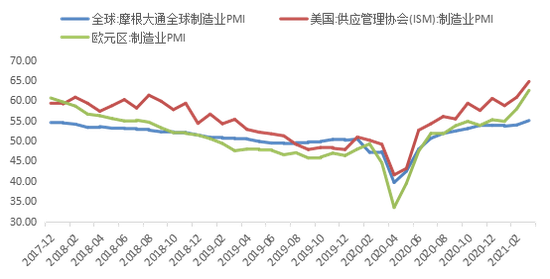

张霖认为,年初以来全球经济呈现加速修复的走势,欧美制造业PMI均攀升至60以上的高位,新兴市场整体表现不及欧美,趋势上也在修复。疫情控制、疫苗注射进展和政策刺激力度的差异是导致新兴市场和发达经济体修复不尽同步的主要原因;近期德法等欧洲国家和印度巴西等新兴市场国家疫情再次明显恶化,预计将在4月的数据中有所体现,但结合过去几轮疫情反复的经验,疫情恶化通常在一个月内会得到遏制,就二季度来说,全球经济仍有望进一步修复。

图 年初至今欧美经济加速修复

数据来源是wind 新华基金

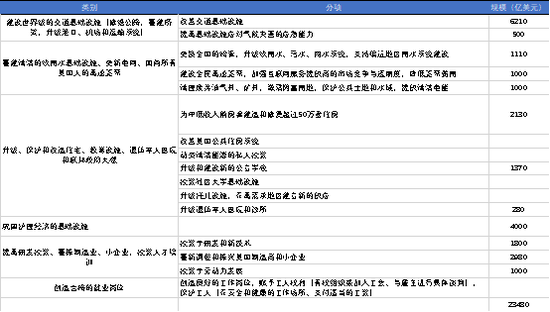

数据来源是wind 新华基金海外随着美国2万亿基建投资计划财政刺激政策进入第二步“美国复苏计划”部分,不仅包括了传统的基建投资、还涵盖了绿色能源、研发、教育、社会保障等领域的长期投资,也在不断强化经济复苏的预期,预计未来全球需求有望二季度延续。近日IMF也再度上调了全球经济增长预期,预计2021年的全球经济增速为6%,相比此前上调了0.5个百分点。

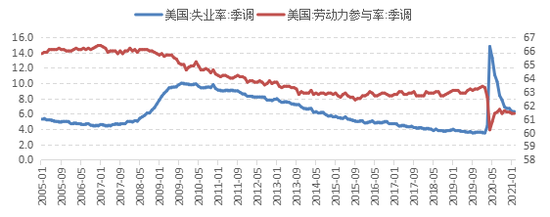

对此,张霖保持相对乐观,随着经济的持续较快修复,市场对于美联储退出宽松的担忧也在显著提升,“从我们的观察来看,除去美联储已经引入平均通胀目标、二季度通胀因为低基数的上行不会触动政策退出外,真实失业率仍在高位也是制约美联储退出宽松的重要原因;目前美国劳动力参与率仍在低位徘徊,隐含的广义失业率接近10%,且当前的就业恢复集中在临时就业上。参考2008年金融危机后的经验,在劳动力参与率触底回升前,美联储很难完全退出宽松。我们维持美联储最早在今年四季度开始和市场沟通缩减购债规模的判断。”

图 美国劳动力参与率仍在低位

数据来源是wind 新华基金

数据来源是wind 新华基金表 经济修复不均衡、美国财政保持宽松

数据来源是wind 新华基金

数据来源是wind 新华基金“行路难、今安在”,反弹还是反转?

新华基金张霖认为,二季度大概率整体呈上有顶下有底的宽幅震荡走势。上有顶在于:年初以来A股出现较大幅度调整,美债利率快速上行是导火索,根源还在市场自身高估值,在连续两年牛市过后,市场积累高估值风险和抱团惯性需要通过调整而释放。整体估值角度看,当前DDM模型分子端企业盈利的持续修复是确定性的,预计全年A股非金融业绩增速在20%附近;而从分母端的影响因素看,实体信用扩张见顶也不支持A股整体估值进一步大幅攀升,因此不宜盲目追涨或预期收益率过高,而且,需要警惕剩余流动性在二季度的阶段性较快下滑对市场的压力。

图 剩余流动性与A股走势

数据来源是wind 新华基金

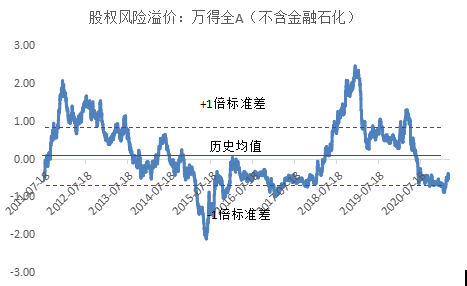

数据来源是wind 新华基金而下有底在于:全部A股市盈率(TTM)中位数为35.4倍,当前估值水平处于自2000年以来的30%历史分位数附近,整体估值水平低于历史中枢位置。根据我们统计的数据,全部A股市盈率(TTM)中位数从2020年8月的46.6倍持续回落,今年3月份以来,全部A股市盈率(TTM)中位数基本走平。

如果将2021年业绩大幅反弹纳入考虑,目前A股整体估值已经回到2019年底水平,处在近年的均值位置,所以在联储正式传递退出宽松信号前,我们认为市场迚一步下跌空间较为有限,预计市场会在震荡中逐步消化估值,同时对流动性可能转向要保持高度警惕和密切跟踪;

图 A股股指处在中位数之上

图 A股股权风险溢价走势

数据来源是wind 新华基金

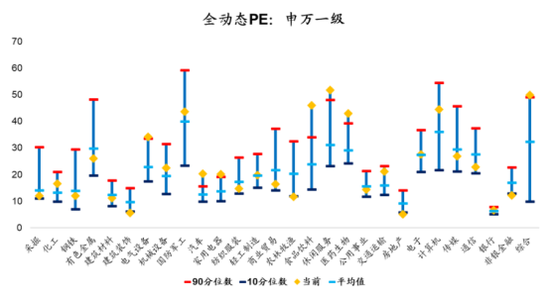

数据来源是wind 新华基金从动态市盈率来看,申万一级行业中,化工、机械设备、国防军工、交通运输、电子、计算机、银行等行业估值位于历史均值之上;电气设备、汽车、家用电器、食品饮料、休闲服务、医药生物等行业的估值高于历史90分位数以上;建筑、房地产、非银金融和农林牧渔等板块的估值位于历史10%分位数附近或更低。

数据来源是wind 新华基金

数据来源是wind 新华基金三条锦囊把握反弹机会

“秉承新华投研的价值投资、长期主义理念,我们长期在两个重点领域深耕:一方面,人口是影响经济的最重要变量之一,我们从这一视角出发长期看好人口老龄化与Z世代消费相关的医药、医美、泛娱乐、消费升级等领域。另一方面是,十四五规划且行业景气度处在高位的5G应用产业链、新能源及电动车、智能制造等,近日华为授权技术支持的新能源车极狐惊艳亮相,激发产业链做多热情,智能驾驶是5G下游应用场景中落地最晚、但空间最大的细分赛道,随着智能网联汽车渗透率加速提升,远期预计市场规模将达万亿元级,经过前期超跌,其估值得到一定程度消化”

张霖指出,针对二季度而言,全球股市都正在从流动性驱动转向业绩驱动,对估值的容忍度在降低,预计价值风格需要重视。趁此阶段积极调整持仓结构,精选基本面景气度能持续超预期且估值性价比合理的板块和个股。我们倾向于在震荡市中积枀寻找α机会,尤其是“两高两低”组合,即“低估值高分红、低PEG高景气”的细分行业隐形龙头。

结构上,重点布局三条主线,主线一:后疫情时代修复性消费和抗通胀品种,包括酒店和医美、院线、航空等行业;主线二:估值性价比合理的生物医药、科技、智能制造;主线三:估值处在低位的地产产业链、建筑装饰和家电等板块。主题投资方面,关注碳中和对相关行业的长期利好和央企改革加速。

需要关注的是:信用是否超预期收缩以及国际关系外部环境是否会较短时间内出现较为剧烈的恶化,这对于市场来说是需要密切跟踪的灰犀牛,考虑到人民币汇率和中概股对于国际关系变化最为敏感,走势可以作为A股的参考。”

扫二维码,3分钟极速开户>>