【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

原标题:公募基金首季竟亏损2100亿!明星基金经理正补救 纷纷加仓这类股票

来源:券商中国

在基金出圈后的第一个季度,基金经理就“帮”基民亏了2100亿。

天相公司最新统计的数据显示,公募基金今年一季度期间整体亏损超过2100亿,而在A股市场最为热闹的去年四季度,公募基金整体盈利达8200亿元。

市场人士认为,基金公司在去年末利用赚钱效应高频率发新基金,刺激新基民、小白投资者在今年一二月份大量入场,甚至使得一些标志性的货币型基金出现规模缩水,但这波抢钱行情在热销之后就让一批明星基金纷纷中枪,部分基金大佬管理的次新基金跌破面值、亏损接近十个点。

在这种背景下,平滑基金净值波动、安抚新基民成为基金经理的当务之急,防御变得比赚钱更重要。数据显示,从仓位变动来看,今年一季度期间,基金经理加仓幅度最大的板块是银行,基金一季报重仓股中,银行板块市值占比为6.4%,较去年四季报增加2.2个百分点。

基金出圈风险大,一季度亏损2100亿

天相公司4月22日统计的数据显示,受A股市场回调影响,公募基金今年一季度期间整体亏损超过2100亿,而在A股市场最为热闹的去年四季度,公募基金整体盈利达8200亿元。

市场人士认为,公募基金在去年四季度的高额盈利,为今年第一季度的大幅亏损埋下了伏笔。

“去年基金盈利能力强,吸引了许多小白用户。”华南地区的一位基金公司人士对此认为,基金好卖不好做,好做又不好发,那么火爆的基金销售市场,这么多资金都想买基金抢钱,肯定就要准备亏损了。

2021年3月12日,中国证券投资基金业协会公布了2021年1月份公募基金行业的整体数据。数据显示,截至2021年1月底,我国境内共有基金管理公司132家,以上机构管理的公募基金资产净值合计20.59万亿元,相比2020年末的19.89万亿元,环比提升3.52%。这也是公募基金资产净值首次突破20万亿元。

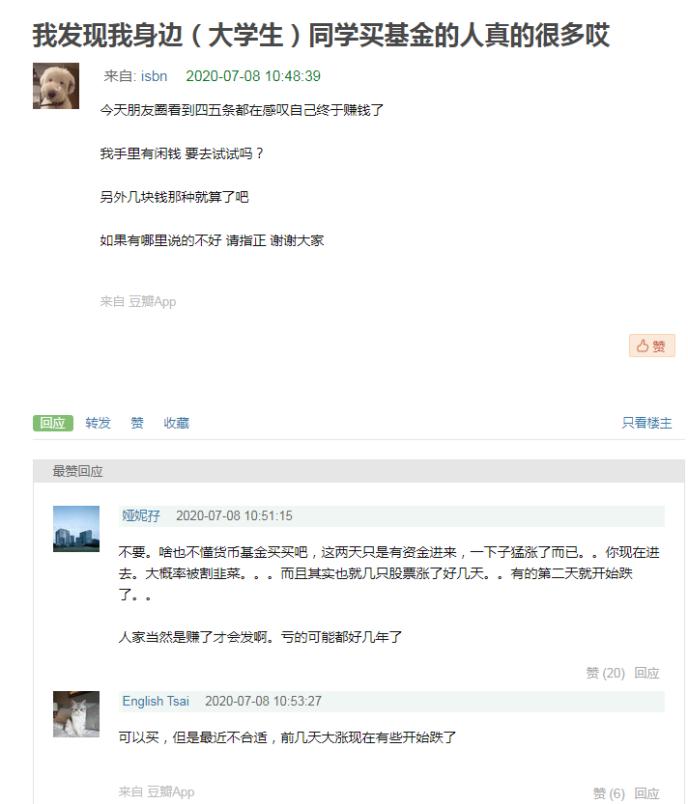

公募基金规模的野蛮生长,除了中国资本市场的成熟发展等因素,也包括更多的年轻投资者开始进入市场。券商中国记者在今年2月份的一次调研中也发现,买基金的浪潮早已走进校园,许多大学生使用生活费买基金,尽管金额不多,但学生群体的普遍参与,很大程度上反映了基金出现强烈的赚钱效应之后,“基金”二字已经出圈。

基金出圈之际,让一批圈内的明星基金经理也出圈走入大众视野,实际上也是让小白投资者认识到基金的差别——许多投资者开始从稳定的货币型基金,转向期望获得高收益的偏股型基金。

带来的结果是什么?是具有标志性的一些货币基金出现规模的大幅缩水。

4月22日,天弘基金旗下余额宝发布一季报显示,2021年一季度天弘余额宝规模较2020年底下降2184.01亿元,报告期末规模为9724.15亿元,下降幅度高达18%,这是该基金4年来首次规模不足万亿。天弘基金表示,天弘余额宝规模下降,变动比例在正常范围内,对基金运作不会产生影响。

抢钱行情结束,明星基金纷纷卧倒

“去年底开也买了很多股票型基金,但没有赚到钱,都是瞎买。”深圳福田区一位湘菜馆的老板今年3月底告诉记者,看别人赚到钱后就开始买基金,许多来餐馆吃饭的客人,也经常谈论买基金赚钱的事情,但那是2020年底基金最火的时刻。

2021年春节假期后,A股市场画风突变,基金经理赚钱开始不容易了,且A股市场的这波杀跌,主要针对的就是明星基金经理最爱扎堆的那批股票,比如白酒。

一些基民发现自己买的明星基金在一个月时间亏了15%。数据显示,有明星基金经理一个月亏损达到20%。券商中国记者注意到,华南地区某基金公司在今年2月初成立了一只规模150亿的新基金,由该公司的基金大佬亲自管理,截至2021年4月22日收盘,该基金的亏损接近10%。

而华南地区另一家基金公司投资总监亲自管理的新基金,虽然早在今年1月初就已成立,但在今年二三月份的市场调整下,依然未能避免亏损。截至目前,该基金依然亏损8个点。

“很多基金公司想抢在市场杀跌前割韭菜,真理是基金特别火爆的时候,基民一定不要冲进去。”华南地区一家迷你基金公司的销售负责人曾向券商中国记者抱怨,许多大型基金公司在市场连续上涨两年的末尾阶段,拼命地发行新基金,一旦这些基民开始亏钱,小基金公司、新基金公司的日子更难过。

基金大举增持银行股防御或比赚钱更重要

经历2月下旬以来的这波杀跌,由于亏损效应对新基民的体验感损害最大,公募基金在A股的操作也变得谨慎起来了。

“最大的问题就是基民数量太多,单只基金的持有人数量很惊人,新人比较多,一旦亏损对口碑影响很大。”华南地区的一位基金公司营销负责人告诉券商中国记者,基民数量突然大规模增加带来的问题,就是一旦市场波动比较大,对后续基金营销会有负面作用,因为许多基民都是第一次买基金。

在这种背景下,券商中国记者发现,一些基金公司旗下的标志性产品,开始增加银行股的配置。有基金公司人士认为,增加银行股的配置,目的倒不是赚多少钱,而是尽可能在波动比较大的环境下,平滑基金的净值波动,因为前一段时间的基金波动幅度太大,新基民怨气很大。

随着2021年基金一季报披露落下帷幕,公募基金一季末前十大重仓股也浮出水面。数据显示,基金一季报十大重仓股共计1737只,合计持仓市值30659.25亿元,占当期基金持股总市值的59.22%。其中银行、计算机、化工和采掘是基金一季度加仓比例最多的行业。

数据显示,从仓位变动来看,一季度期间,基金经理加仓幅度最大的板块是银行。基金一季报重仓股中,银行板块市值占比为6.4%,较去年四季报增加2.2个百分点。

比如华南某基金大佬管理的一只超过800亿的偏股型基金,持仓风格向来偏重高成长股票,但在今年一季度末的披露的基金季报中,这只基金突然大量增加了银行股。

数据显示,这只原先重仓白酒股的基金,前十大股票中有3只为银行股,包括A股的招商银行、港股的招商银行,以及A股的平安银行,这三只股票截至2021年第一季度末,占仓位比例达到12.66%,与去年四季度末金融板块1.75%的持仓相比,截止今年一季度末,该基金持有的银行股猛然提升了10个点。

此外,上海某基金大佬管理的一只基金也是类似操作。根据披露的一季报显示,这位上海基金大佬在一季度期间加仓兴业银行,同时还将平安银行也新列入其前十大重仓股。截止今年3月末,他持有的金融板块配置占比大幅提升了5个点。

作为被明星基金经理淡忘已久的银行股,突然成为大佬们核心股票里的标配,也凸显出公募基金一季度净值剧烈波动、亏损2100亿后,控制基金净值回撤的需求,相比进攻、赚钱、高收益,成为基金经理下阶段投资的当务之急。