【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

中欧、富国等旗下明星基金经理持仓亮相,周应波、朱少醒减持顺丰控股,曹名长大调仓

4月22日,又有一批明星基金经理的一季报发布,财联社记者整理了中欧基金的周应波、曹名长以及富国基金的朱少醒的季报情况,这三位基金经理各有特点、各有所长。

不过在一季报中,周应波和朱少醒均对顺丰控股进行了减持,而曹名长则是在坚持低估值蓝筹理念的基础上,对其管理的中欧价值发现大调仓。

在曹名长看来,内需消费、出口产业链、碳中和政策下制造业节能改造升级带来的制造业投资,这些方向有望将成为2021年的投资主线。

中欧周应波减持顺丰控股

4月22日,由周应波管理的中欧时代先锋披露一季度报,该基金在今年一季度份额净值增长为-1.52%。尽管出现了小幅回调,但是该基金的规模在一季度还是出现了小幅增长,从去年四季度末的197.38亿元,增长至214.11亿元。

具体操作上,中欧时代先锋依然以高仓位运行,截至2021年一季度末,股票仓位为89.75%,相较于去年四季度末的87.72%,出现了小幅上升。

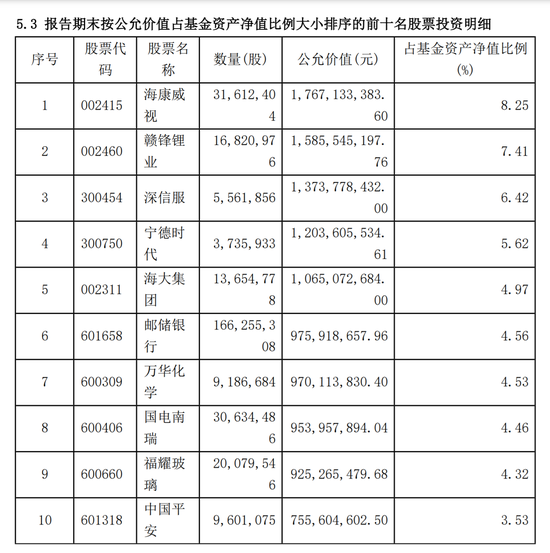

重仓股方面,截至一季度末,该基金前十大重仓股为海康威视、赣锋锂业、深信服、宁德时代、海大集团、邮储银行、万华化学、国电南瑞、福耀玻璃和中国平安。

相较于上一季度末,周应波对海康威视大幅增持逾1000万股,由此海康威视成为该基金的第一大重仓股。同时,周应波还增持了万华化学、宁德时代、福耀玻璃等个股,邮储银行、国电南瑞也随着被增持新进前十大股东名单。而顺丰控股和汇川科技则退出了前十大股东名单,此外中国平安和赣锋锂业被减持。

千字文回溯一季度

在一季报中,周应波写了一篇千字“小作文”。他提到,一季度A股市场经历了过山车行情,农历新年之前的市场延续了2020年底的狂热,核心资产泡沫化加剧(也伴随着基金销售的短期过热),而2月下旬以来在核心资产估值去泡沫带动下市场开始普遍调整。

对此次市场所谓“核心资产”的调整,他认为是“开始的结束”。

这句话表达的意思有三点:第一,“核心资产”都需要放在时代发展的背景下观察定义,在人口结构、宏观经济、社会风格、技术变革各种变化推动下,历史上不同国家在不同年代的上市公司中都出现了差异化的“核心资产”,2020年以来僵化的“核心赛道投资”行为是严重的不负责任类赌博投资。

第二,一季度开启的调整,是过去几年提估值的“基本结束”,这个结束的过程可能会比较痛苦,伴随着一部分基本面可靠公司的估值收缩,和另一部分基本面不可靠公司的估值、业绩双杀。

第三,站在比较长期的视角(3年以上)来思考,过去几年给予“核心资产”估值溢价的方向是正确 的,是A股市场成熟化的“开始”,未来如果经历一段时间的去泡沫过程,长期来看A股 投资依然会以各行业优质公司为中枢。

周应波还强烈建议投资者更多地采用 “定投”(开放式基金),或者在市场较为平淡(甚至低迷)的时候买入带封闭期的基金产品。这是因为基金投资人本身的投资行为和投资久期,对基金投资结果影响相当巨大,在相对高位买入基金的持有人,短期承受了不小的回撤。另外,相比在开放式基金里做短期交易(几天至几个月),有耐心的两种投资方式盈利的概率要大很多。

他认为主动型股票基金的本质,在于将广大基金投资者的资金汇集,以作为优质企业股东的方式,分享中国经济中的“核心成长”公司的经营成果,而企业的“经营成果”呈现,起码是以数个季度、数个年度为单位的——而如果“股票投 资”(基金买卖股票)和“基金投资”(基民买卖基金)这两个行为不能以类似的时间尺度展开,实际上都是严重的博弈。

富国朱少醒:优质个股和耳熟能详的明星股不应完全等同

知名老将朱少醒也在4月22日披露了其管理的富国天惠的一季报。这只基金规模在一季度达到了379.96亿元,相较于上季度增长了73.14亿元。

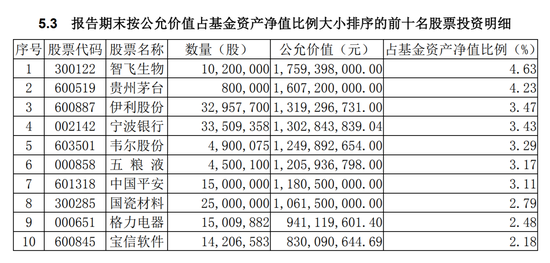

具体操作上,富国天惠的仓位与上季度保持相当水平,股票仓位为93.06%。该基金前十大重仓股分别是智飞生物、贵州茅台、伊利股份、宁波银行、韦尔股份、五粮液、中国平安、国瓷材料、格力电器和宝信软件。

相较于上季度末,整体变化并不大,智飞生物依然稳居第一大重仓股之位。新进的前十大重仓股是韦尔股份和宝信软件,顺丰控股和立讯精密则不在前十大重仓股之列。

朱少醒回顾一季度时表示,市场先涨后跌,有显著幅度的回调。市场流动性宽松但已有趋紧的态势,实体经济复苏势头强劲。开年后“核心资产”先是快速上涨,然后大幅度下跌,整个季度回调显著。市场对优质公司估值的部分透支有所反应。

他表示:“我们前期对市场的极致程度有所担忧,已经在公司质地和对应的估值合理性上做了一些平衡。优质个股和大家耳熟能详的明星股不应该是完全等同的概念。”

而在未来他依然会致力于在优质股票里寻找价值,去翻更多的“石头”。同时他认为,自己并不具备精确预测市场短期趋势的可靠能力,而把精力集中在耐心收集具有远大前景的优秀公司,等待公司自身创造价值的实现和市场情绪在未来某个时点的周期性回归。

在个股选择层面,他偏好投资于具有良好“企业基因”,公司治理结构完善、管理层优秀的企业。在他看来此类企业,有更大的概率能在未来为投资者创造价值,分享企业自身增长带来的资本市场收益是成长型基金获取回报的最佳途径。

中欧曹名长坚持低估值理念

曹名长在过去几年业绩并不突出,甚至可以说是“拖后腿”,不少持有人对他的业绩颇有怨言。不过随着今年以来风格的切换,他所坚持的低估值蓝筹的理念却跑赢了同期业绩比较基准。

数据显示,由曹名长、蓝小康和沈悦共同管理的中欧价值发现A类、E类一季度分别上涨9.56%、9.56%。而在业绩的推动下,该基金合计规模达46.4亿元,相较于上季度末的32.04亿元提升了14.36亿元。

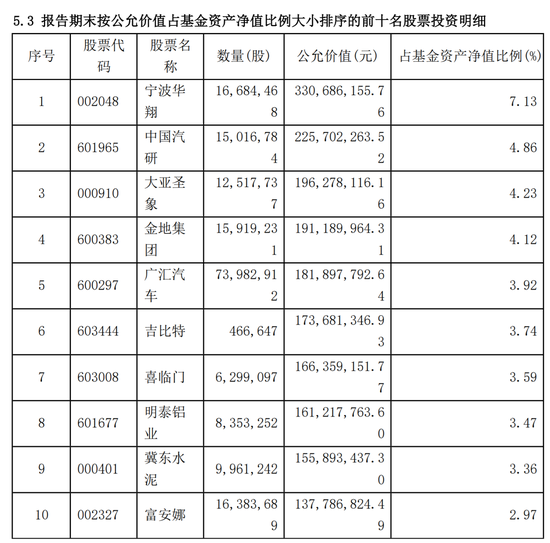

具体来看,该基金保持了较高仓位运行,股票仓位达93.17%。该基金前十大股东分别为宁波华翔、中国汽研、大亚圣象、金地集团、广汇汽车、吉比特、喜临门、明泰铝业、冀东水泥和富安娜。

与上季度末的持仓相比,出现了较大变化,前十大重仓股中有4个被更换。其中中国太保、新华保险、华帝股份、格力电器退出去前十大股东,金地集团、吉比特、明泰铝业、冀东水泥成为新进前十大重仓股。

曹名长在季报中表示,他一直强调估值是投资中非常核心的变量,估值很贵的东西应该尽早卖出,长期来看估值是投资中非常有效的因子。

他提到,目前投资者的分歧仍旧在于经济,很多投资者经过2018-2020年的诸多变故之后,对于经济走势的判断极为确定,即在中美竞争背景下,在中国经济结构转型过程中,中国经济一定是逐级下台阶,利率价格一定是长期向下甚至走向负利率。

但对于这个观点,他并不能笃定的去判断到底是对的还是错的。他认为经济比市场预期要乐观,无论是长期还是中短期;而投资者对于宏观经济的未来过于悲观了。如果经济持续复苏,或者复苏的强度、通胀水平高于预期,过去多年估值高企的科技、消费、医药等领域的定价将面临较大的调整压力。即使经济复苏不那么强,现有估值体系下,高估值的赛道个股也比较难获取长期较好的绝对收益。

投资策略上,他继续坚持以自下而上选股为主;方向上来看,与年报观点相同,仍然认为龙头优秀公司目前估值较高缺乏性价比,将选取目前“高性价比”的一些细分行业的中小市值龙头作为未来主要投资方向。“内需消费、出口产业链、碳中和政策下制造业节能改造升级带来的制造业投资,这些方向有望将成为2021年的投资主线。”他表示。