来源:基尔摩斯

要说2020年谁最火?

不是5G通信,不是特斯拉概念,不是原油,

是可转债!!!

参与者1年从5万到418万,翻84倍;市场频现天量成交;1个月13只涨幅超过50%,

上百万人齐上阵,中签概率大降低,

曾经每打基本都中,现在一天打6个,一个没中,

不少读者表示,

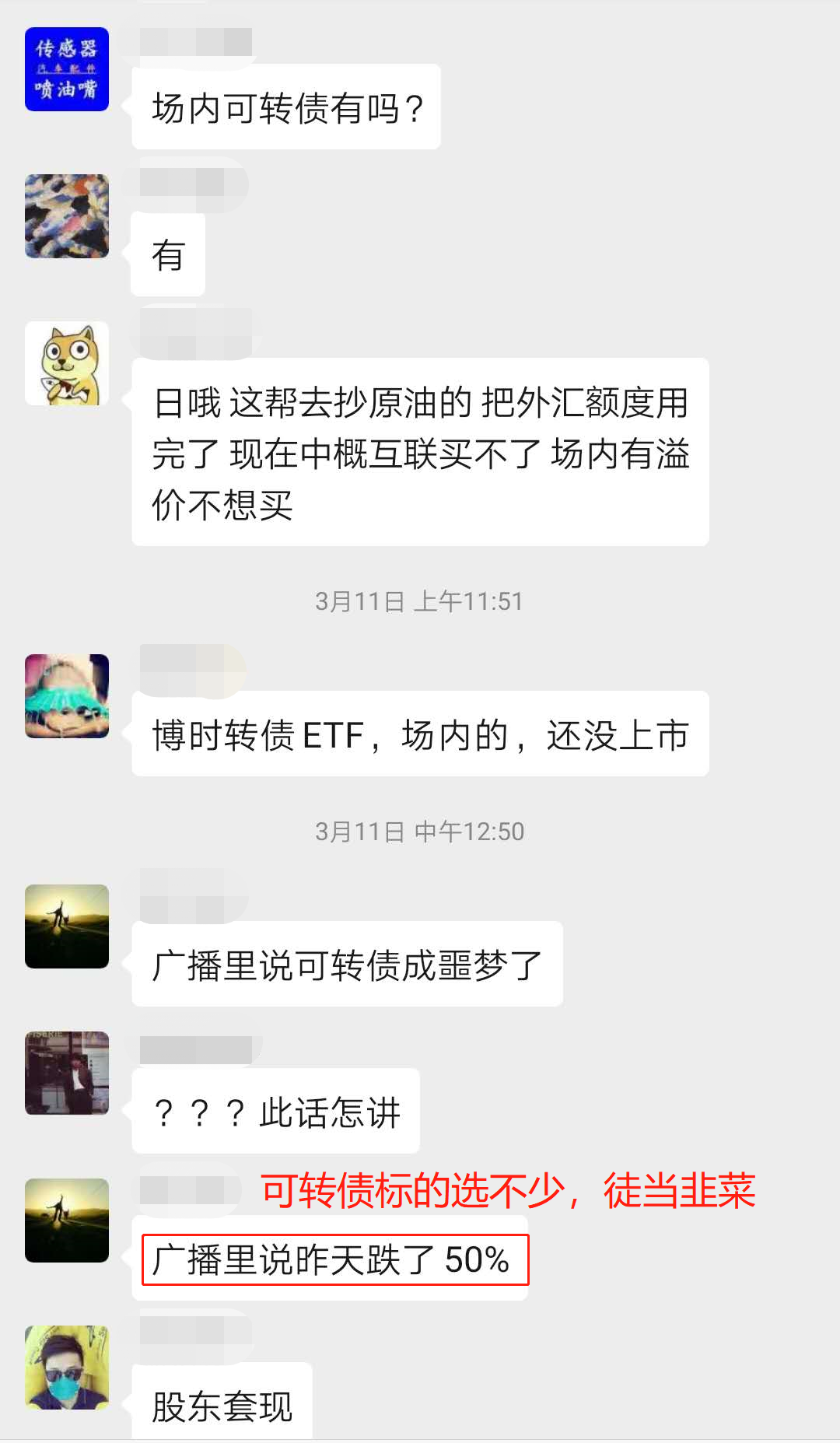

打新中不了,可转债交易又不知道咋选择标的,买可转债基金持有时间短不划算,没有场内ETF吗?

来来来,所有读者朋友们,等待快1个月,

博时可转债ETF(场内简称:转债ETF ,交易代码:511380)终于正式上市了,

数据显示,上市两周以来,博时可转债ETF成交活跃,日均成交额超过 1.6 亿元,换手率达 27%,作为一只债券型ETF基金,这样的交易数据可谓是非常的活跃。(数据来源:Wind,上交所/20200417)

作为业内第一只可转债ETF,它有以下几大特点:

1、费用低

管理费、托管费,是一只基金本身运作必定会产生的费用,

这两项费用在每日基金净值中直接扣除,

就像管理一家公司,你的运作成本越低,你支出的成本越低,那么对于你的营收就有利,

基金也是如此,ETF费率大战从去年就已经打响。

博时可转债ETF管理费0.15%,托管费0.05%,

一次性,降到位。

2、交易灵活,流动性好,支持T+0

所谓T+0,就是日内回转交易,

即T日拿到ETF,T日就可以直接抛出,

必须提醒一点,

T+0交易制度是一把双刃剑。

有利于短线交易者投机,捕捉日内行情,增加市场的流动性,是成熟市场的表现。

但是,对于经验欠缺的投资者,捡了芝麻丢了西瓜在所难免,太过便利的交易方式,导致频繁操作,结果是做的越多错的越多。

3、跟踪紧密、透明度高

博时可转债ETF被动跟踪【中证可转债及可交换债券指数】,投资于标的指数成份债券和备选成份债券的资产比例不低于基金资产净值的80%。

数据显示,中证可转债及可交换债券指数2003年以来年化收益为8.18%,高于中证转债指数(7.78%),且高于上证综指(4.48%)和沪深300(7.64%)等指数同期表现,此外,其波动也相对更小。(数据来源:wind,截至3月底)。

4、分散投资

中证可转债及可交换债券指数有239只样本股,每月调整1次,

前十大重仓券占比合计43.88%,

有效解决个人参与可转债投资所面临的个券太多,不知道怎么选的难题。

怎么交易呢?

目前,博时可转债ETF的投资方式分为场内交易和场内申赎两种方式,场内交易非常简单:

与买卖普通股票流程一致,在交易软件上搜索“511380”或“转债ETF”即可T+0买卖博时可转债ETF。

场内简称:转债ETF,交易代码:511380

买卖条件:需开通A股交易账户

买卖时间:A股开市时间

买卖渠道:各大股票交易软件

最小买卖单位:1手(100份)

场内申赎目前仅支持场内现金申赎,场内及场外实物申赎,暂不支持,未来可能会开通。

当前疫情仍在全球扩散,经济下行压力剧增,

两大风险性事件下,All In 风险类资产是不太明智的行为,

可转债兼具债券和股票双重属性,

既能获取跟随股票上涨的弹性,又能在市场震荡调整时有效控制回撤,

进可攻、退可守,

博时可转债ETF,专业基金公司一篮子选券,没有主动择券判断等难题,分散持仓,能有效降低个券大幅波动风险,

还可以在场内交易,交易灵活、透明度高、流动性好,是投资者一篮子配置转债类资产的优质投资工具。

最后多说一句,

没有过ETF交易经验,但想尝试的,一定要注意资金分配,注意资产搭配。

基金交流群,欢迎你加入

基金方面那些事,实时与大家交流。

风险提示

文章所说任何基金,仅是个人思考,不作为买卖建议,基金有风险,投资需谨慎。