【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:巴蜀养基场

春节以来的市场整体呈现了跌宕下行的态势,最近的市场更是震荡加剧,刚开始各位银行的伙伴可能还能够做到泰然处之,并且安慰客户,说“波动在所难免”,“稳住,我们能赢”,但随着波动的加剧,不仅仅是投资者,甚至很多专业的理财经理,也开始担心市场会不会由此转熊,并更多的问出“老师,会崩盘吗?”的问题,从而失去了持有的耐心。

(九思万幸截图自东方财富网)

(九思万幸截图自东方财富网)1

失去了持有的耐心,会有什么后果?

根据中国基金业协会最新的数据统计,从1998年公募基金诞生以来,截止到2020年12月底,偏股型公募基金的平均年化收益高达17.04%,超越同期上证综指平均涨幅10.54个百分点,由此可以看出公募基金特别是偏股型中长期的赚钱效应是非常明显的。

但如果失去了持有的耐心,具体会怎么样呢?

比如,一有风吹草动,就全部清仓。

感觉市场是不是又企稳了,于是再大笔买入,发现并没有,又卖掉,继续用股民的交易思维“冒充”自己是基民,频繁交易。

或是仓位很轻,甚至空仓,因为害怕未来还要下跌,从而不敢逢低加仓。

这就是我们常说的阻碍基民投资赚钱的大杀器——“追涨杀跌”和“频繁交易”。

以上这些,没有规则,没有纪律,没有逻辑的买卖,背后其实都是情绪。毋庸置疑,这些因为情绪而产生的投资行为都是盲目的,沾上了这些,即便你很幸运买到了一只中长期业绩持续领先的基金,买在了一个不错的时点,多半也不会真正通过投资基金赚到钱。

因为解铃还须系铃人,决定赚不赚到钱的关键其实并不在他处,而就在投资者自己身上。不过非常遗憾的是,投资中的买卖决策往往就在一念之间,所以正因如此,我们每个人都要自觉给自己带上一个紧箍咒,避免在头脑发热的时候做出这些错误的行为。

所以,投资很简单,但并不容易。最不容易的地方就在于投资要我们去与人性对抗。而对于此,我所能够给予的建议就是:普通投资者不要去挑战人性,我们要学会借助外力和工具来克服人性当中的非理性。买封闭式\固定持有期的基金就是一个非常不错的借助外力和工具管住自己频繁操作的手的方式,这就类似于上面所说给自己带上了一个紧箍咒。

2

买封闭式基金的好处

我们大部人平时接触最多的主要是开放式基金,开放式基金是随时可以申购和赎回的基金,基金规模随着基民的申购和赎回发生变化。

封闭式基金和开放式基金相对应,封闭式基金就是基金在认/申购结束之后的一段时间内不能申购也不能赎回,基金规模不会发生变化,直到封闭期结束进入下一个运作周期。

对于投资者来说,肉眼可见的3大优势。

1.强制管住手,不追涨杀跌

封闭式基金迫使投资者被迫长期持有,可以有效的避免投资者的追涨杀跌,讲基金收益有效转换为投资者的投资收益。不想月光的,买只封闭基金,大概率是可以攒到钱的。

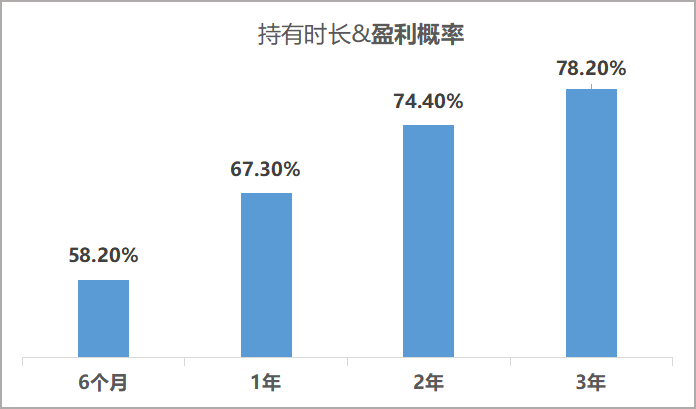

2.持有时间越长,盈利概率更高

通过测算“中证偏股基金指数”近10年的数据,可以直观的发现,如果仅持有半年,你只有一半的几率会获得正收益。但是,如果你持有2年,获得正收益的几率上涨到70%以上。

数据来源:Wind,以近10年中证偏股基金指数测算,九思万幸制图;时间区间:2011/1/1-2020/12/31

数据来源:Wind,以近10年中证偏股基金指数测算,九思万幸制图;时间区间:2011/1/1-2020/12/313.持有时间越长,平均收益更高

九思万幸同样以“中证偏股基金指数”近10年的数据为例,仅持有半年,平均收益率只有5.4%。如果坚持持有2年,收益率就有20%!

3

如何选择有封闭期的基金

选择一款有封闭期的基金,我认为关键在三方面:分别是基金经理,产品配置方向和公司平台支持。这其中,基金经理的重要性当然是毋庸置疑的,而因为封闭式基金一般两到三年的封闭期,如果未来产品的配置方向(投资风格)与市场机会方向出现较大的偏离,结果可能也会受到影响,最后对于大部分公募基金而言,现在都不是一个人在战斗,公司的投研和整体实力对资源和机会的获取依然起到了非常大的优势,这也是公募基金相比于很多私募基金优势的地方。

而,恰恰,就在4月下旬,有一只非常不错的基金产品“中欧远见两年定开混合基金(A类代码:166025)”即将迎来它的第一个封闭期结束,打开申购赎回,仔细研究了一下,这只产品就非常符合上述三点理由:

01

金牛基金经理周应波+实力干将成雨轩双基金经理超强配置

周应波相信大家已经比较熟悉了,作为中欧基金乃至全市场知名的明星基金经理,截止2020年底,管理基金规模达498亿,同时目前担当中欧基金投资总监,凭借突出优异的业绩,近两年曾获2次金牛奖(中国证券报,颁奖时间:2020年),1次金基金奖(上海证券报,颁奖时间:2020年)。

而成雨轩同样也是新生代基金经理中的佼佼者,历任方正证券食品饮料行业研究员和招商基金研究员,其于2018年3月加入中欧基金,跟随周应波学习,整体为成长风格特征,善于深度研究+精选优质个股,偏好大消费+医疗,A股及港股全覆盖,其独立担当基金经理的产品中欧时代智慧混合基金(2019年6月1日开始管理),短、中期业绩表现都非常突出。

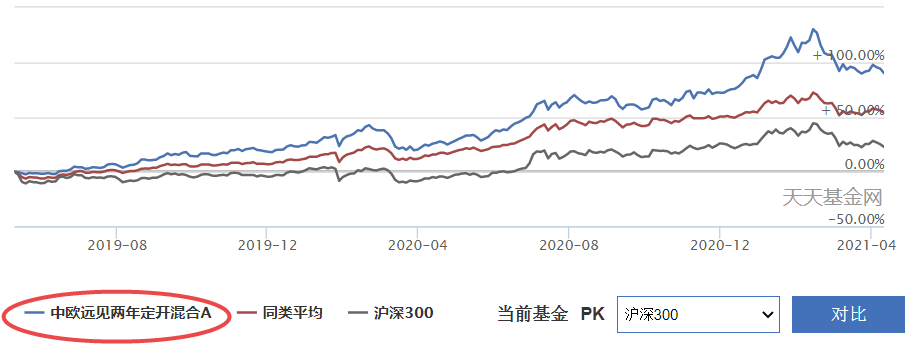

而中欧远见两年定开混合基金恰恰是周应波和成雨轩强强联合,超强配置的一款基金产品,拿即将过去的第一个封闭期的整体运作情况来看,历经市场调整,中欧远见两年定开A自2019年4月24日成立以来,成立至今收益率93.09%,同期基准14.74%(截至2020年12月31日),并远远跑赢市场各大主流指数,超额收益显著。

(数据来源:天天基金网)

02

风格定位:高质量成长,符合未来经济发展方向

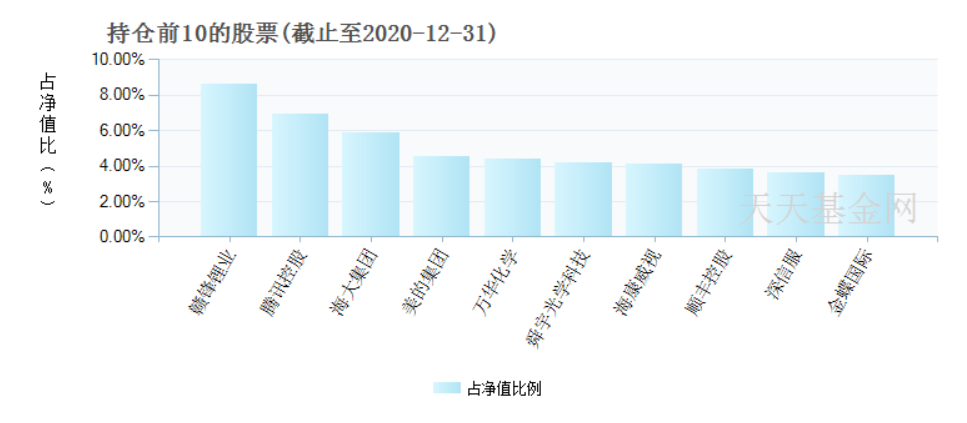

而通过研究中欧远见两年定开的过往持仓,可以看出其是非常明显的成长风格,其主要投资的板块也主要集中在品牌消费、新能源汽车和医疗服务等领域。

(数据来源:天天基金网,制图:九思万幸)

(数据来源:天天基金网,制图:九思万幸)这些领域都是长期景气度高的行业,去年我们曾经写过根据我的母校北大光华最新的研究显示,未来新的增长源,四大产业门类的增速将是GDP的3倍以上,年均近20%,这四大产业门类分别是新兴产业、新消费、互联网和健康产业,即未来新的增长源,最大的投资机会依然集中在消费、医药和科技相关领域。

(数据来源:北大光华光华思想力系列公开课第二课《这一次,为什么不同?》)

无疑,中欧远见两年定开的投资方向符合这一趋势,在方向把握之下,进一步选择导入期和成长期的子行业,再由两位基金经理结合自身专业选择行业空间大、增长潜力大且确定性高,根据业务布局、管理效率和财务分析三维度精选出来精选个股。

而在中欧远见定开混合基金最新的基金年报中,也对其投资风格进行了进一步更加明确的概括:

“我们依然严格遵循“自下而上”的总体思路,一是淡化宏观,不做择时,继续保持仓位的稳定;二是聚焦行业和优质个股,维持高集中度。我们在看重成长性的同时,也重视企业的护城河,除了商业模式极佳的品种外,我们也看中管理护城河,希望能够认真谨慎的挑选出多元化的、能持续产生自由现金流、超越平均回报的优秀企业,并且长期持有,充分享受行业和企业成长带来的红利。”

而对于未来的投资方向和预期,其也做出了展望:

“我们继续看好长期景气的品牌消费、新能源汽车、医疗服务等领域,同时看好新一代互联网等领域。未来我们的组合将更多着眼于长期的企业前景,而降低对短期波动的关注,我们希望通过持有一系列多元化的企业,能够获得持续高于市场平均水平的资本回报。”

03

中欧基金,金牛六连冠,提供平台支持

最后除了基金经理和产品本身之外,还不能免俗还要提及一下中欧基金自身,上文也表达了对于权益类产品,平台支持可能也是区别公募基金与绝大多数私募基金的绝大区别。中欧基金连续6次(中国证券报,获奖时间为2014年-2019年)问鼎金牛基金公司大奖,业内仅2家公司蝉联此殊荣。在之前的一篇文章《市场跌宕加剧,还能继续买基金吗?》中,我们也分享了中欧研究体系的情况:

目前中欧基金拥有150+投研人员,人数上甚至已经比很多中小公司整个公司的人员还要多了,这些投研人员按照宏观策略、制造组、科技与新能源、宏观周期、医药组、消费服务等六大板块分区,28个申万一级行业无一例外,全部涉及,深度覆盖全市场。每年超4000次的接受卖方路演,1260多次的专家访谈和1200+次的实地调研的耕耘和实践为深度研究和最终优质标的的脱颖而出提供了坚实的基础。

预计,中欧远见定开混合基金A类(代码:166025)将于4月28日打开申购,在市场震荡加剧的市场环境中,一只定期开放基金,它不仅帮助我们管住躁动的手,更是帮基金经理有效打出超额收益,一起收获2年后中国经济蓬勃发展的红利,大家可以积极关注!

注:中欧远见业绩比较基准:沪深300指数收益率×50%+恒生指数收益率(使用估值汇率折算)×10%+中债综合指数收益率×40%。中欧远见两年定开A2019-2020年涨幅分别为24.63%、54.93%,业绩比较基准分别为1.37%、13.19%。成立以来涨幅93.09%,业绩比较基准为14.74%。历任基金经理任职期:周应波2019/4/24-至今,成雨轩2019/6/1-至今。(以上不构成投资建议,基金有风险,投资须谨慎)