2021年是我国量化基金飞速发展的一年,量化私募规模突破1万亿人民币,占领全市场私募基金规模的20%以上,并且从全年业绩来看,量化股票策略表现比主观股票高约10%。但随着策略容量逐渐逼近上限、资金涌入赛道变得拥挤,进入第四季度,头部量化私募管理人纷纷封盘。

量化策略的过快扩张必然要面对市场和监管的考验,我们在《2022年资产配置策略展望》中提到,降频将是2022年量化策略的核心矛盾。本文将重点探讨降频对量化策略未来可能的影响。

01

国内高频产品与中低频产品的表现比较

近几年,量价alpha、T0等高频策略一直是量化策略的主流,主要原因在于2015年股灾后,股指期货贴水严重,迫使量化机构开发高频策略来创造更高的超额。而高频策略确实也在A股这种追涨杀跌的市场下效果显著,这几年擅长高频策略的头部私募每年超额基本能稳定在20%以上。

但高频策略的容量较低,当管理规模逼近策略容量上限,再想复制以前的操作愈发艰难,不可避免面临短期超额收益的稀释。而中低频策略的换手率较低,容量较大,持仓分散。从长期趋势来看,随着市场有效性的持续提升,量化产品规模想要不断增长,需要逐步降低策略的频率,往以基本面因子为主的长周期大容量策略上发力。

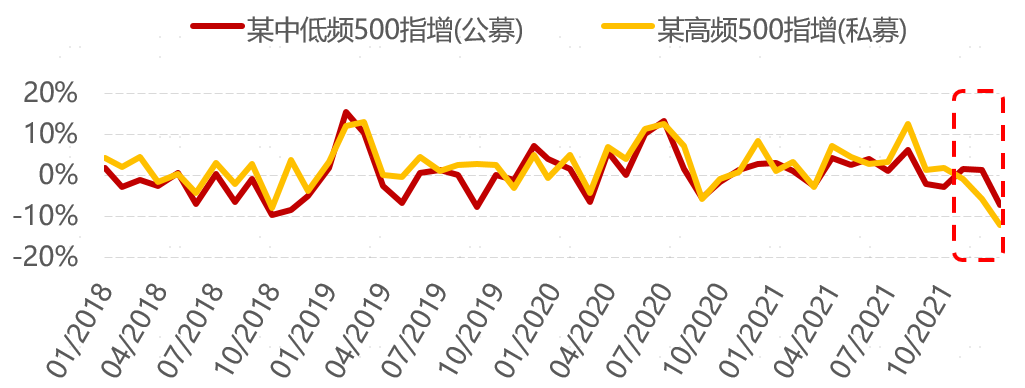

我们以业绩表现较好的代表型量化产品为例,来观察一下高频对比中低频产品的表现。

图:中低频vs高频代表产品月涨跌幅

数据来源:Wind,朝阳永续,诺亚研究;数据截至:2022/1/28

数据来源:朝阳永续,诺亚研究;数据截至:2022/1/28

自2018年以来,80%以上的时间,高频产品的收益都比中低频产品要高。但从去年10~11月开始,中低频已经连续三个月以上跑赢高频产品,这是三年来首次出现的现象。去年9月开始,伴随着市场风格的切换和周期股的下跌,量化策略整体面临较大回撤。中低频相对高频策略下跌幅度较小,部分佐证了高频策略赛道已经到了非常饱和的状态,短期高频因子失效。

02

基本面因子现状

基本面多因子选股赚的是什么钱呢?量价因子赚的统计规律应验的钱,而基本面赚的是经济或者金融规律应验的钱。相比统计规律,经济金融规律的背后更有可被解释的逻辑支持,长期看这个钱赚得更稳定,直到股票价格完全反映其经济金融的价值。

在一些成熟市场比如美国,基本面因子占比是远高于量价因子的,比如管理规模超过2000亿美金的AQR资本就是主要做基本面量化策略。在国内市场,2015年之前基本面因子表现是不稳定的,这是因为国内市场以前交易型参与者占多数,并且很多公司提供的季报数据都不太准确。但近年上市公司的披露稳定性和准确性都大幅提升,另外长期机构投资者的占比也越来越高,因此会造成基本面因子的表现质量的提高。但目前国内私募量化产品中,基本面因子只占20~30%的比例,大部分还是量价因子。

常用的基本面因子有价值因子、规模因子、成长因子等。下图是MSCI总结的BARRA模型八因子,可以看到很多都使用了财务数据。基本面因子是包含逻辑的,比如成长因子代表过去一段时间内盈利或者销售额的增长速度,成长性高的股票相对于成长性低的股票往往有超额收益。

结合在全球很多国家的股市的表现来看,这些因子很多不是alpha因子,而是风险因子。风险因子虽然在横截面上对股价的解释度很高,但是其时间序列上因子收益率的波动却很大。如果在风险因子上暴露过多,会使得超额收益的波动加大。比如市值因子,2014~2016年小盘股相对大盘股的超额收益明显,2017年就是大盘股表现要好,市场风格的变化会带来超额收益的反转。

03

基本面因子占比提高对策略可能的影响

如果未来量化基金纷纷在基本面因子研究上加大力度,那么基本面因子的占比会逐渐提升,也会出现赛道拥挤的现象,只是目前不像高频赛道那么严重。基本面因子策略将不可避免地在行业和风格上加大暴露。如果说高频策略赚的是真正alpha的超额,那么基本面因子择时赚取的则是smart beta和行业beta的收益,基本面因子大部分是风险因子。进一步,如果未来风格行业轮动速度加快、行业离散度减小,会对基本面因子的择时行为造成负面影响。

因此我们猜想,降频后随着策略中基本面因子占比的提升,一段时期内指数增强以及中性策略收益的波动将会加大。

免责声明:本文件所有内容(包括但不限于观点、结论、建议等)仅供参考,不代表任何确定性的判断,您仍应根据您的独立判断做出您的投资决策,投资涉及风险,诺亚控股有限公司(以下简称“本公司”)及其关联公司不对因使用本文件而产生的任何后果承担法律责任。本文件包含前瞻性的预测,任何非对过往历史事实的陈述均为前瞻性的预测,本公司并不保证完全准确或未来不发生变化。本报告的信息来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息及建议不会发生任何变更,本公司已力求报告内容的客观、公正,但文中的观点、结论及建议仅供参考,不代表任何确定性的判断。

本报告相关知识产权归本公司及其关联公司所有,未经本公司及其关联公司许可,任何个人或组织,均不得将本报告内容以转载、复制、编辑、上传或发布等任何形式使用于任何场合。如引用或刊发需注明出处为“诺亚研究部”,且不得对本报告进行有悖原意的引用、删节和修改。诺亚控股有限公司及其关联公司保留追究侵权者法律责任之权利。任何机构或个人使用本文件均视为同意以上声明。

本报告所载的信息、材料及结论只提供参考,不构成投资建立,也不适用于个别投资者特殊的投资目标、财务状况或需要。投资者应考虑本报告中的任何意见或建议是否符合其特定状况。