原标题:格雷资产2021年1季度投资报告——波动不是风险 抓住港股的重大投资机遇

尊敬的投资者:

今年一季度,与去年一季度极为相似,市场从极度乐观到极度悲观,以春节为分水岭。春季前市场一路高歌,春节后在赛道股大幅杀估值的带动下,市场进入快速下跌,部分个股跌幅超过了去年疫情期间,甚至赶上了2018年。整个一季度,上证指数下跌0.9%,深证指数下跌4.87%,创业板指数下跌7%。格雷基金去年底在A股清仓了新能源汽车产业链等高估值股票,换到了估值更加合理的港股,虽然跑赢了指数,一季度也经历了过山车,仅仅实现微利。

波动不是风险,反而是投资机会

春节之后A股遭遇了比较大的调整,包括港股的科技互联网龙头出现了比较大的回调,大家关心这究竟是不是牛市结束,巨大风险来临?我们认为:在股票投资中波动从来都不是风险,反而是布局绩优企业的机会,一个企业有着美好的前景,那么它的股票波动回调都是我们上车的机会。

上图是定量选出的中国优秀上市公司组合从2007年到2019年的历史表现(选择标准:过去5年ROE大于20%,每年净利润增长大于0%),这个组合13年间上涨了31.92倍,年化收益达到了30.75%,远远高于上证指数并且实现了非常优异、穿越牛熊的回报,这个过程中经历过2008年腰斩,2015年、2018年的大幅下跌,在经历了三次中国A股比较大级别的熊市后,我们依然会发现这些优秀上市公司最后还是给我们创造了一个非常满意甚至惊人的回报。而我们研究他的过程会发现,这32倍的回报过程是跌宕起伏的,其间多次回调在20%以上。但这恰恰正是股票投资获利的本质,享受回报必须经历波动,下跌不在场,收益也拿不到。不少基金投资者,不断追涨杀跌,想躲过每次下跌,拿到每次上涨,结果长期反而赚不到钱,而曾经买过、卖过的基金,净值早已不断新高。

我们再看一下绩优个股的表现,上图是我们格雷基金重仓的某互联网龙头的历史走势,他实现了上市以来16年600倍以上的上涨(复权价),但我们会发现在这个过程也不是一帆风顺的,中间有近10次回撤在20%以上,还有两次的腰斩,并且几乎每年都有不止一次10%以上的回撤。所以任何好公司,即使是长牛股,大幅向下波动都是非常正常的,也就是股票回报是一个在波动曲线中实现高收益的过程,我们希望投资收益曲线又陡又直,最好是一条斜线,是不现实的,往往直了就不能陡,收益率就会下降。股价每天的波动相当于外界(市场先生)给一家企业的报价,报价有时高有时低,我们无法控制别人在不同时间给我们持有的企业的实时报价,但我们可以追求企业确定的成长去实现高额的长期回报,因为市场先生的报价总在某些时刻会接近企业自身的价值。只要企业的业绩持续增长,企业自身价值持续上升,投资收益就会在波动中持续新高。

真正对业绩成长确定、前景确定的卓越企业,波动不仅不是风险,反而是机会,只要企业未来的价值是确定的,现在报价更低了,代表我们的潜在收益率更高了,我们不仅不应该悲观,还应该大胆的继续追加买入,即使是不追加,只要不在报价更低的时候卖出,股价的下跌也没有影响我们的最终收益率。正如巴菲特所说:我们宁可要跌宕起伏的15%的回报,也不要四平八稳的7%-8%的回报,这是股票投资最大的特征。

至于春节后的下跌,我们认为主要有两个原因,一是很多A股股票前两年确实涨得太多了,估值太高了,不少股票PE估值达到100倍以上,高估回调这是非常正常的,杀估值是市场经常发生的事情,对于业绩成长确定,估值已经合理的企业,杀估值就是最大的投资机会。二是美国十年期国债利率提高,在DCF模型下影响企业的估值,同时市场对通胀的担忧,是这波下跌的主要外部原因。我们整体看待这个市场,即使是无风险利率在上升,最多预期也就是回到疫情之前2个多点(美国十年期国债)。我们判断在5-10年之内,全球主要市场包括中国市场依然是一个低息的环境。这和70年代美股漂亮50泡沫破裂的背景完全不一样,美股漂亮50当时在破裂之前的1973年十期国债收益率已经达到了6个点,破裂之后直到1980年达到14个点,如果无风险利率都达到14个点,那么股票估值大幅下降实际上是非常正常的,即使1973年之后美国漂亮50有的真的腰斩了,但这是在无风险利率高达14个点以上的背景下发生的,目前的股票市场与当时的利率环境是天壤之别的。即使经历了70年代后期的下跌,我们统计了漂亮50的平均涨幅,从70年代到前些年也涨了200多倍,远远跑赢道琼斯指数。所以好公司回调本身并不是风险而是投资机会,这是我们和各位投资者分享的第一个观点。

复利来自于高确定性,股票的确定性来自企业未来的确定性

格雷的投资风格是找中国最有前景和前景最确定的企业,做中国最顶尖企业股东的心态来投资股票。

投资的高收益究竟来自于哪儿,其实认清楚这个问题我们才能把该怎么做投资理清楚,什么样的投资理念和投资体系,什么样的投资方法才能长期获取高收益?

首先我们从复利说起,大多数投资人往往会高估自己一年的收益能力,比如去年,无论是公募基金还是私募基金,甚至个人投资者,买一些赛道股,都获得了比较好的回报,很多投资者认为一年30%都觉得低。投资者在高估自己一年收益能力的同时却大幅低估长期收益的能力,很少有投资者会认为自己的100万将来一定能赚到1个亿,或是买一份100万的私募基金,将来能升值到1个亿,没有什么投资人有这种信心,甚至连升值到1000万都没有敢想过。

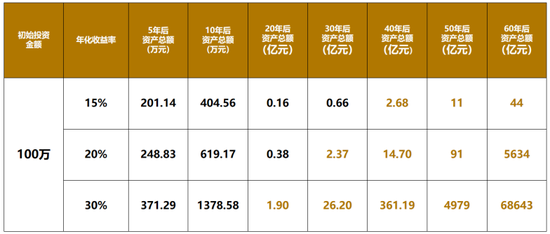

可是复利的威力告诉我们,如上图,从100万到1个亿,无论是年化收益15%、20%还是30%,在大多数投资者的投资生涯内都是有机会实现的,15%复利上升100倍需要30多年,如果年化收益做到20%只需要20多年,所以投资者一边会觉得一年30%的收益还不够高,一边对长期年化获得15%最后三十几年百倍收益不敢奢望。

如何才能取得长期的高回报,我们认为:真正的长期高收益不是来自于某一年的收益高,而在于获取复利的高确定性,也就是我们能获取未来复合20%的收益,20多年就能翻100倍,巴菲特已经给了大家一个经典的范例,55年伯克希尔股价上涨了28100多倍,年化收益率正好是20%,跑赢同期标普500的234倍,这55年标普500也涨了234倍,但年化收益只有10.2%。

其实买一份基金也好,自己投资也好,我能不能赚到100倍,100万升值到1个亿,其实年化收益即使低到10个点也是能做到的,只是时间更长而已,需要49年,49年也许对一个人来说太长了,但对一个家庭来说,财富是需要传承的,理财对于一个家族是需要长期坚持的,人们常说富不过3代,懂得投资理财是破解这个魔咒的秘钥。

但是要实现复利最需要的是什么?需要的是赚取复利的确定性,这个确定性来自哪里?我们如何能够让回报长期做到20?难道是每年赚20?当然不是,伯克希尔55年28100多倍的总回报中有11年是负回报,也就是伯克希尔的股价有11年是下跌的,下跌年份占到了20%的比例,其中还有13年没有跑赢指数,虽然最终跑赢了指数100多倍。这就是我们说的,波动不是风险,股票的高回报就是在波动中持续创新高这样实现的,股票投资的特点就是这样,那如何来实现高确定性呢?我们回到股票投资的本质:

如果我们买的企业未来复合增长超过20%,如果我们以合理的估值买入,那我们的收益率一定是大于20%的,因为股价=EPS×PE,如果以一个合理估值买入,未来还出现这个估值,那股价涨幅就会是企业的复合增长速度(也就是EPS的增长速度),如果买的企业EPS增长速度是年化20%以上,那我的收益会超过20%的回报,因为还有分红回报,红利再投资的回报。换句话说,虽然我们投资股票不能获取每年固定的回报,甚至某些年头还是亏损的,但如果每3-5年翻一倍,我们就会获得20%左右的年化复利。

真正的高收益是来自于高确定性,这是我们要和各位投资者表达的第二个观点。这个观点之下我们就能理解为什么巴菲特说“十鸟在林不如一鸟在手”,“不要尝试去迈过七尺的栏杆,而是一尺的栏杆”。实际上都是在讲做高确定性的事。用我们的观点就是投资需要的是做减法,而不是做加法。

因为不是所有企业的未来都是有确定性的,只有少数真正有商业护城河的企业确定性才高,所以我们就要深研、精选,选择未来价值越来越高、未来价值确定的公司,加之以足够的耐心,用企业的长期成长带动股价的上期上升。因为没有长期也没有确定性,因为影响股价的除了企业的业绩之外还有重要的一点是估值,而估值的波动完全没法儿准确判断,只有长期才能说现在低估了,未来会高估,现在合理估值,未来还会出现合理估值,这样企业的盈利前景或企业将来发展的前景就会反映在股价上。

我们只有抓住买股票就是买企业股权的本质才能抓住可持续收益的源泉。对格雷而言,可持续投资体系,一是用股权投资、实业视角投资股票,把买每一支股票都当买下这家公司来看待,如果我们买入的这家公司长期是壮大的,我们的收益就是长期确定的。只买最确定的公司,有了公司前景的确定性就有了股价的确定性,有了股价的确定性才有了复利的确定性,无论是未来要实现100倍,还是巴菲特实现的2万8千倍,回到本质都是买高确定性的企业。

在我们眼里企业未来最大的确定性来自什么?

一、在公司中做减法,专注投资卓越企业,具体而言就是好商业模式,高竞争壁垒,深护城河,“要么唯一、要么第一”的公司。

二、在行业中做减法,深度聚焦大消费、科技互联网、 医疗服务这三大行业,因为这三大行牛股倍出,这三个行业商业模式好,能够诞生深护城河、强竞争壁垒的企业。以大消费为例,这个行业里的企业是能建立品牌心智,一旦一个品牌占据了消费者的心智,这家企业就能持续获得这个行业的市场,持续抢掉竞争对手的份额,特别是有定价权的企业还能持续提价,获取更高的利润。因为这些行业能够建立深度的品牌心智护城河,用我们的话说叫“消费者心智护城河”,所以才能形成长牛股,护城河是因,牛股是果,我们投资就是要投资因,才会享受到果。科技互联网行业其实也一样,因为这个行业的特点是赢家通吃,这个行业里最强的那家公司,它甚至会垄断这个行业,这个行业里的企业会建立技术领先护城河或客户转换成本护城河。以我们常用的微信这家企业为例,为什么过去16年能上涨600倍,并且现在还在高速成长中,就是因为它具备社交交互的深度商业护城河和竞争壁垒,别人取代不了它,在这个用户关系的壁垒上它能推出各种变现形式,游戏、广告、视频、金融、云服务都是它的变现形式之一而已,这远远不是它所有的变现形式,还包括视频会议、投资、小程序,还有现在做起来的视频号,都是它变现的手段之一,或者说服务场景,它可以有无限多的服务场景,但所有场景都是建立在它把中国几乎所有网民笼络在以微信/QQ为中心的网状交互平台下,这就是互联网企业、科技企业能建立的客户转换成本护城河,因为客户离开这个平台,用别的平台,我走了,我的朋友走不了,我加入的群不能同步走,转移成本太高。正是因为科技互联网企业能够建立这种深度的商业护城河,所以它才能形成在一个行业占据垄断的利润,甚至一个企业吃掉多个行业的大部分利润的格局,才会出现这种涨了十倍、百倍、千倍,如美国亚马逊已经涨了几千倍还在高速成长的长牛股。

可持续的投资体系,就是一定是投资“因”,无论股价上涨还是企业成长都是结果,我们要把背后的“因”理清,那投资回报才可持续。 具体而言我们眼里成长确定的好公司,要具备以下“五好”:

1、好生意:具备优秀的商业模式。

2、好壁垒:具备较强的商业护城河,主营业务很难受到竞争对手的侵蚀,甚至最好能做到垄断的。

3、好前景:企业或所在行业具有非常大的发展潜力。即使生意不错,壁垒也比较深,但如果企业没前景了,是下滑行业或下降市场,那投资也不一定是好投资。

4、好管理:再好的商业模式和竞争壁垒也需要好的管理层和好的企业文化,来维持自己的竞争力和护城河。

5、好价格:这也是投资中很重要的,也是最近A股回调的根本原因。好价格不一定是低估,其实合理也可以,但严重高估买入股票实际上是有杀估值风险的。当然如果不是严重高估买入,估值波动本身风险并不大,因为估值下来,随着利润增长向上推动,股价还能不断创新高,业绩是决定股价最重要的逻辑,好价格无非是提高收益率的一个手段。

关注中国纳斯达克,抓住港股的重大投资机遇

关于未来市场,我们最看好的是港股市场,港股目前是全球主要市场中估值最低的市场(如上图),也是近30年来第四次估值底部。这个估值优势也体现在AH股差价上,达到了150%,过去十年,AH股差距中枢是118%(如下图),2011年到2014年还曾多次倒差价。历史上达到140%、150%就是2015下半年到2016年初那个阶段,之后2016、2017港股成为全球涨幅冠军。去年底AH股差价又达到了150%,之后会怎么走,我们可以拭目以待。

我们再看一下资金面是不是也在一个转折点,实际上从2019年到去年,最近几年流入港股的南下资金都在不断加大,2019年不到2500亿,2020年到达6700亿,是2019年的1倍多,而今年的第一个月就达到了2000亿的规模,一个月就完成了去年全年的1/3,所以资金是在加速流入港股的,水往低处流,大家看到了这边估值更低,这边的企业更好,那这时候资金一定会向那边去。从我们来说,格雷看好港股不是今天开始,我们从去年年初到下半年一直在持续增加港股的仓位,现在有一半多仓位已经布局到了港股。

当然我们格雷的投资风格是自下而上,选择中国最顶尖的生意,最好的公司,整体市场的估值,包括AH股差价和资金流向,只是我们的一个参考因素而已,

港股的结构是近十年来最好的结构,十年前甚至更早,港股是以本地的公共事业、银行、地产包括汇丰、恒生、长江实业等本地股为主的市场,而近十年随着国内公司大量在香港上市,特别是近两年互联网科技公司不断进入香港市场,港股的市值占比科技互联网已经占据了1/3,同时我们的消费企业占到了和金融差不多的占比。一个市场有没有前景,要看这里面的核心企业有没有前景,美股12年牛市创造了10倍涨幅的纳斯达克,几乎就是FAANGM这6大科技公司贡献的,把这六大科技公司挑出来,它的涨幅可以归零。那么港股有没有这样美好的未来,就要看它组成的指数的企业有没有美好的未来,全球来看最好的这些牛股出自科技互联网、大消费,当然还有医药,我们再看一下港股市场,代表中国新经济的科技互联网占据1/3的市值,消费+医药已经占据了超过金融这个曾经在港股占据最大板块的市值,它的结构前所未有的好。

可以说,中国版的纳斯达克现在就是港股,我们看好港股,短期是看它估值最低,有估值的提升,股价=EPS×PE,PE全球最低,资金往低处流,同时抬高估值,这是短期的逻辑。未来3-5年甚至更长时间是看新经济的巨头的长期增长,中国真正具备长期成长基因的企业更多的是在香港上市,中国经过40多年的改革开放,很多传统行业已经失去了增长的动力,至少变成缓慢增长、不增长甚至下滑。谁能让EPS长期增长,是真正代表中国新经济的企业,这是我们看好港股的长期逻辑。

关于A股,我们的观点是:

第一,不要指望行情发生反转,从绩优股变成炒绩差股,这肯定是不可能的。二是不要指望一些业绩增长确定的好公司,这里我们要排除一些只有高估值、纯炒概念而没有高增长的概念企业,再指望它们的市盈率跌到20倍,无论是无风险利率还是现在机构化的进程都不会支撑这样的事情发生。我们要知道之所以抱团松动或分化,抱团股下跌,是因为估值太高,涨得太多。但如果说A股市场是逐渐走向成熟化的,那么分化就是一个最重要的指标,港股这样,美股也是这样,美股12年牛市就是少部分公司大幅上涨的牛市。

A股从2016年开始分化背后的逻辑,一是注册制供应大幅增加,也就是我们的股票越来越多,所以那种只有概念没有价值的票,壳资源的票会越来越不值钱;二是机构化,资金是越来越集中的,机构资金不能碰流动性差的股票,同时机构资金是看基本面的,无论是做价值投资的,像格雷这样的深度价值投资,把基本面挖透,看深看远的,还是看短期业绩的,哪怕是做预期差,也是看基本面的,这样都会让资金只集中在少数公司上面去。这种结构在过去发生了什么变化?能不能量化?我们看一下下面这张图:

2016年A股市值后一半的公司成交量占总成交量的33%,到去年这个数据变成了19%。大家可能觉得这只是一时的表象,因为这两年抱团,所以是这样,未来还会升回来,大家千万不要做这种预期和指望。美国后一半公司占成交量的比重是2%,香港后一半公司的成交量占比只有1%,我们知道沪港通只有400多家公司,这400多家占港股成交量的96%,其中前100家几乎就占了90%。亚洲最高的国家是日本,4%而已,我们难道还要指望市值小的低价股成为最活跃的股票吗?其实,这是注册制和机构化的必然结果。当然这只是资金面,导致这个结果最重要的因素是基本面,是商业规律,经济发展的必然结果。股价的未来是依赖企业的未来的,如果企业越来越好,有美好前景,它的股价当然会有好的表现。但商业二八原则下中国经济发展到今天,不是所有行业都能继续增长,行业内也不是所有企业都有美好的未来。绝大多数行业里的头部企业,抢占竞争对手份额的同时,它的竞争对手变得越来越差。原来在最早发展阶段,饼越来越大,吃饼的人能拿到很多份额,当饼的放大速度变慢,大家互相抢饼的时候,那家抢到更多饼的企业就会让那些抢不到饼的竞争对手企业越做越小的,这是经济发展的必然规律,全球如此,中国也如此。我们可以看到各个行业集中度都在提升,这就是A股的现状和未来。这种分化未来一定还是持续性的,并且会越来越严重,如果大家把分化理解成抱团,那我们的观点很明确,未来依然是抱团的市场,第一,只是抱的对象可能会不一样;第二,即使抱团,一样会有估值调整:股价是由估值和企业盈利决定的,我们应该投资盈利成长的企业,这没有问题,但估值太高了杀估值,风险也是很大的。这也是我们为什么过去一年一直降低A股仓位增加港股仓位的原因。当然,有些企业看似估值高,它未必是真高估,如果成长空间是巨大的,我们还是要耐心持有的。因为未来分化是主线,是一个长期的过程,好公司会持续享受估值溢价,特别是现金流稳定、增长确定的真正具备核心壁垒的顶尖公司,它们享受资金和估值的溢价将是长期的。

最后,我们重申一下我们的观点,专注投资卓越企业,紧紧抓住中国版纳斯达克的投资机会,长期持有未来业绩成长确定估值合理的中国顶尖企业,用最大的确定性来追求长期复利回报。

以此与各位投资者共勉。

扫二维码,3分钟极速开户>>