来源:象树资产

校对:方杰锋

关于通胀的那些掌故

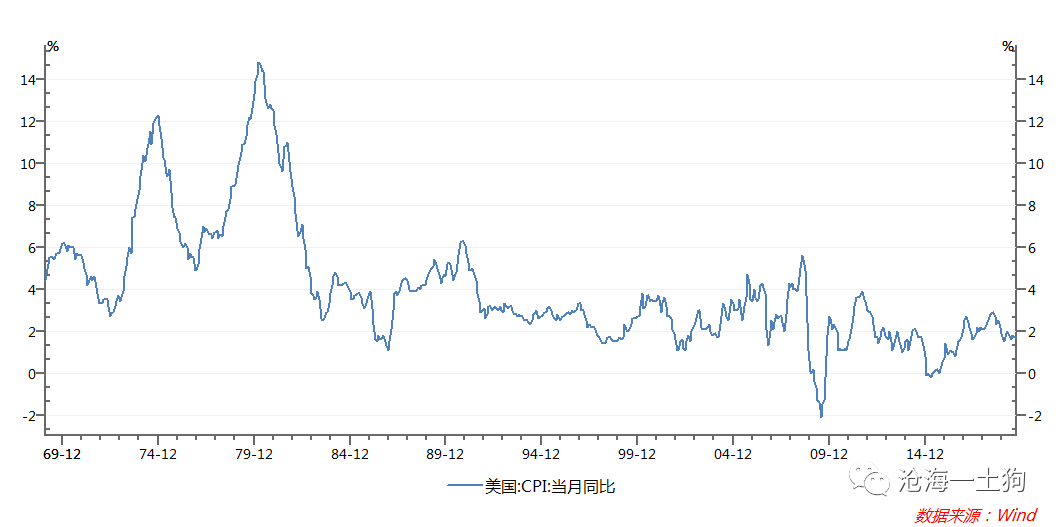

春节之后,大宗商品价格继续上行,点燃了市场的通胀预期,投资者们开始交易通胀逻辑——长债收益率上行,成长股下挫。

事情的发展路径就是这么符合人性,大宗商品涨了那么久没人在意通胀,一旦股市跌了,大家立马就被通胀刷屏了。

对于通胀本身,大家都比较熟悉,就是物价的普遍上涨,但是,对于通胀产生的机理就众说纷纭,缺乏一个统一有效的理论。

其中,最有名的理论就是弗里德曼的现代货币数量理论,关于通胀,弗里德曼有一段很有名的论述,

通胀在任何时候、任何地方都是一种货币现象。

这句话普及得相当好,所以,每当物价上涨,大家就开始抱怨货币超发。货币超发变成了解释一切的万能钥匙:股市、比特币和房子等等。

但是,在实际使用的过程中,我们碰到了一个麻烦:这个理论只告诉我们通胀会来,并没有告诉我们它什么时候会来。

此外,这个模型还有一个漏洞,无法解释历史上的三次石油危机:1973年、1979年和1990年(详细资料百度上有)。

在那个年代,货币和总需求没有显著的变化,单纯的石油价格就把通胀推升到了很高的位置。

这就制造了一种认知上的冲突,在大多数情况下通胀反映的是总需求或货币的扩张,在某些情况下,一种商品的价格会带动其他商品价格普遍上涨。

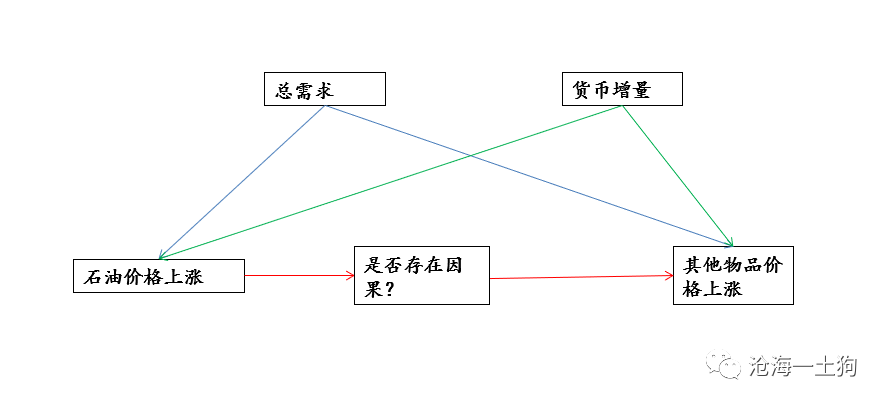

统计学方面的理论,可以给我们提供一种弥合冲突的视角。从相关性的角度来看,不同商品之间价格的相关性蕴含两类关系:

1、共因关系,某种共同因素导致A和B的价格共同上涨;

2、因果关系:A价格的上涨导致B价格的上涨。

按照货币学派的想法,货币超发才是石油价格和其他商品价格上涨的原因,石油价格上涨不足以导致价格的普遍上涨。即便两种关系共存,共因关系才是支配性的,因果关系不重要。

一般情况下,我们无法在宏观系统里做控制变量实验来确认因果关系是否存在以及它是否重要。我们只是简单地笃信货币超发。

然而,石油危机则像一次控制变量的实验(对石油价格的do算子),证伪了这个说法——石油价格飙升,其他物品价格不会上涨。这是因为,根据统计理论,如果我们在统计学上控制了总需求和货币增量,我们应该发现石油价格和其他物品价格不相关或者弱相关。现实显然不是这样的。

因此,石油价格和其他物品价格之间存在因果关系。我们平时所能观察到的A物品和其他物品的价格的强相关性,既包含了混杂因子的因素,也包含了直接因果的因素。

再后来人们发明了一系列理论来解释这种因果关系,最终胜出的是理性预期学派,他们的核心观点是:

我们拥有通胀,只是因为我们预期了通胀。

他们的代表人物是罗伯特-卢卡斯,针对传统宏观理论在预测滞胀方面的失败,他提出了著名的“卢卡斯批评”。现在流行的理论是经过卢卡斯他们修补之后的理论。

综上所述,通胀受两方面因素的影响,1、货币供应量;2、通胀预期。二者的作用都很重要。

那么,有没有一个总量逻辑模型把这两个因素糅合在一起呢?有的,下面我们构造这个总量模型。

总量逻辑下的通胀

我们还是借鉴海曼-明斯基的经验:从资产负债的视角看宏观总量问题。

假设经济系统有两类资产,一类资产价格具备伸缩性,称为通胀资产,记为x,,一类资产价格无伸缩性,称为货币,记为y。

再进一步我们借鉴米尔顿-弗里德曼的分类思维:需求和供给,意愿状态和实际状态。

在一个封闭体系中,通胀资产和货币的总量是固定的。在均衡状态下,社会整体意愿的通胀资产持有比率(需求)和现实中通胀资产的配比(供给)相等。

前者是主观的,代表社会的平均心理状态,后者是客观的,代表社会的平均资产结构。

在均衡状态下,意愿通胀资产的持有比率=P(x)*Q(x)/P(y)*Q(y)

再假设无伸缩性资产的价格为1,于是,我们可以得出:

通胀资产的持有意愿=P(x)*Q(x)/Q(y)

变化公式可得,

P(x)=通胀资产的持有意愿*Q(y)/Q(x)

切换成大白话,这个公式意味着,通胀资产的价格=通胀资产的持有意愿*货币供应量/通胀资产的供给

也就是说,当居民通胀资产的持有意愿上升时,每主体都想提高自身的通胀资产/货币资产的比率,于是,大家纷纷买入通胀资产,最终的结果是,通胀资产的数量不变,但通胀资产的价格上升;相反,当居民通胀资产的持有意愿下降时,每个主体都想降低自身的通胀资产/货币资产的比率,于是,大家纷纷抛售通胀资产,最终的结果是,通胀资产的数量不变,但通胀资产的价格下降。

再对上面的公式做微分可得:

通胀=通胀预期+货币供应量的增加-通胀资产供给的增加

通过这个总量公式,我们就可以把弗里德曼的经验(货币学派)和卢卡斯的经验(理性预期学派)糅合在一个框架下。

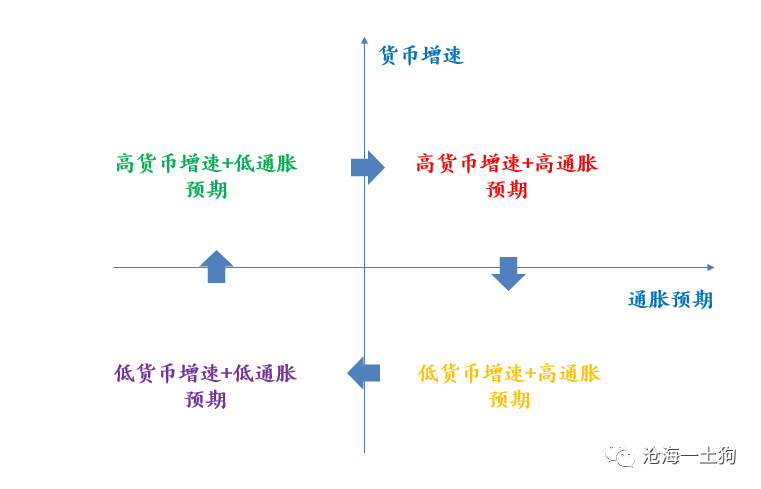

更重要的是,根据货币增速因子和通胀预期因子的情况,我们可以对宏观状态进行分类:

疫情期间,经济预期悲观,政府投放大量货币救市,我们经历的宏观阶段是高货币增速+低通胀预期的阶段,二者的方向是相反的,因此,我们可以观察到货币增速和通胀的分离;不幸的是,我们现在已经过了这个阶段,通胀预期开始抬头,宏观环境迈入第一象限。

我们现在看不见通胀,并不意味着这次不一样——通胀被我们消灭了,更加凶猛的一浪,正在路上。

通胀预期的危险区域

通胀预期反映了某种社会心态,这是一个很玄妙的东西。王阳明的一句话能很好地概括它的性质:

你未看花时,此花与汝同归于寂;你看此花时,则花的颜色一时明白起来。

你不关心通胀的时候,通胀不是个事儿,一旦你关心通胀,它就会变成一个问题。

那么,有没有办法把握捉摸不定、无法测度的通胀预期呢?有,但是我们必须牺牲一定的精度,追求模糊的正确。

我们大的方向还是寻求某种分类框架。

在前文的框架下,我们再增加一条假设:居民持有通胀资产的意愿随着通胀资产价格的上升而上升(某种反身性)。

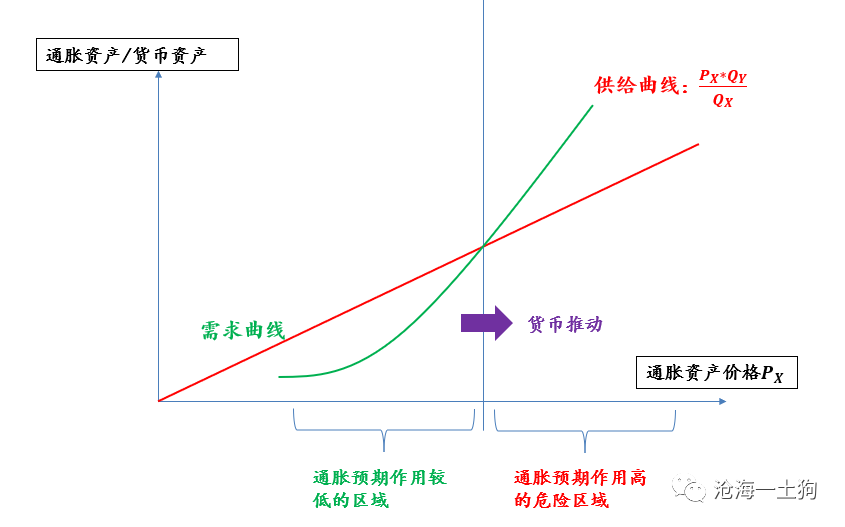

于是,我们可以获得一个分类系统——供给需求曲线:

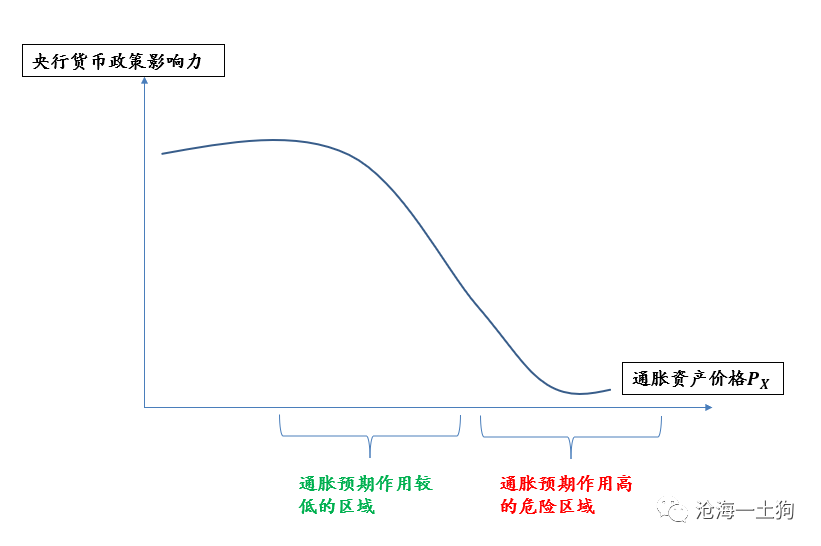

这是一个非稳定的系统,但也可以构造一个分类:1、通胀预期作用低的区域;2、通胀预期作用高的区域;

首先,我们沿着通胀资产价格上涨的方向观察,当货币增速推动通胀资产价格的上涨时,在通胀预期作用较低的区域,供给曲线在需求曲线之上,通胀资产的需求很容易被通胀资产价格的上涨所满足;在通胀预期作用较高的区域,需求曲线在供给曲线之上,此时,社会意愿的通胀资产持有比率始终高于系统所能提供的通胀资产比率,个体纷纷买入通胀资产,进一步推高通胀资产的价格,但是,这个阶段通胀资产价格的上涨只会激化供需矛盾。

因此,通胀预期作用较高的区域是极度危险的区域,通胀资产价格无法自我刹车,会一直涨到系统崩溃。

从这个框架出发,不难发现,在危险区域之前,央行适当地降低货币增速是十分划算的。一旦闯入这个区域,通胀预期开始占主导作用,央行货币政策工具的效率将大打折扣,通胀就像脱缰的野马。

闯入这个区域之后,央行需要十倍甚至百倍的努力——货币紧缩动作——才能把系统拉回来。

美联储的骚操作以及央行的边界

春节前后,大宗商品又大涨一波,推动通胀预期快速上升,受此影响,美国长债收益率大幅飙升,十年美债收益率一度突破1.5%和1.6%两个关口。

尽管如此,美联储仍然鸽声嘹亮,一方面他们继续沿用窄口径的通胀——剔除能源和粮价影响;另一方面鼓吹美国通胀需要3年以上才能到达2%。

从效果上来看,该操作的确可以压一压通胀预期。如果长债上得太猛他们甚至会下场操纵收益率曲线。

总之,他们想尽一切办法——不想让市场关注通胀,不想让市场把通胀当回事。

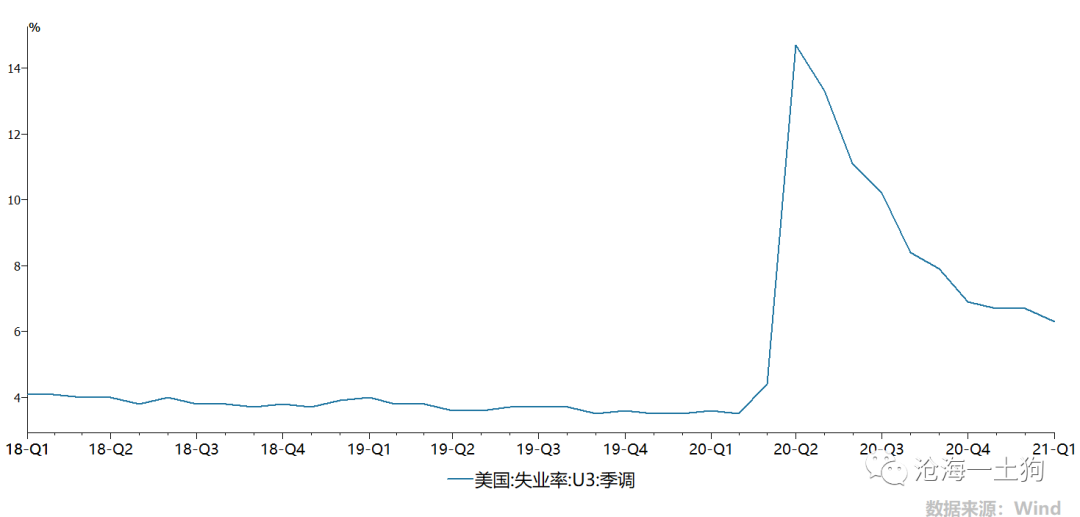

但是,从失业率的角度来看,美联储还有很长的路要走,疫情之前,U3口径的失业率在3.7%上下,现在刚刚恢复到6.3%。也就是说,如果美联储想要达到充分就业的状态,还有更多的水需要放。

况且拜登政府还要做1.9万亿美金的刺激,背后又是海量的债券融资需要美联储支持。

在通胀预期作用较低的情况下,增加货币的供应量是好事,这时候,经济、就业数据差一些对纳斯达克100这种成长白马板块还是好事;但是,随着系统进入通胀预期作用较高的区域,经济、就业数据差对成长白马股就不是好事了,这种情况下的联储不得不继续往危险区域探索,一旦触及临界点,通胀预期将接管一切,货币政策彻底失效。

在这个危险区域之前,理性的投资者应该希望联储谨慎一点,弄得差不多就行了。反之,如果联储在这个区域一意孤行,横冲直撞,那么,理性的投资者应该抛掉风险资产,规避潜在风险。

敏感位置,联储继续放水不是在降低风险,而是在增加风险。

昨天的美股(2021年3月3日)就表现得很耐人寻味,美国2月ADP就业数据不及预期,纳斯达克100大跌2.88%。

结束语

近些年以来,欧日央行持续的低利率政策让大家误以为现在不一样了——通胀约束消失了,甚至认为MMT(现代货币理论)是靠谱的。

事实上,央行远没有我们想象的那么强大,他也有很多约束,其中一个约束就是通胀预期的复杂动力系统。

如果现实世界满足“通胀=货币增速”,我们的确可以完全信任央行,它说啥就是啥;再退一步,如果现实是“通胀=货币增速+通胀预期”,我们还可以保持信任;但是,如果现实满足的条件是“通胀=货币增速+通胀预期,并且通胀具备反身性”,我们就没法完全信任央行了,因为,在某些区域他也无能为力,他只能竭尽所能地去收紧,重新抓回失控的方向盘。

凡事都是有代价的,天底下没有免费的午餐,也没有什么经济永动机。

我们已经见证了百年一遇的疫情和百年一遇的鲍威尔,不知道接下来要见证什么,让我们拭目以待。

ps:数据来自wind,图片来自网络

ps:参考文献《稳定不稳定的经济》海曼-明斯基;《价格理论》米尔顿-弗里德曼

【温馨提示】本文内容不代表象树资产观点。文中涉及的内容与信息不构成任何投资建议,股市有风险,投资需谨慎。