一、纳斯达克 100 指数介绍

1. 基本信息

纳斯达克100指数(代码NDX.GI),旨在衡量100家最大的在美国纳斯达克上市非金融类公司的表现。该指数排除了金融类公司,以科技股为主,包括各大硬/软件、通信、零售、生物技术公司等,十分注重成长性,可作为投资者观察除金融行业以外的美国市场表现的参考指标。

该指数采用总市值加权方式,每季度进行指数再平衡,基期为1985年2月1日,基点为125。

2. 高盈利的成份股

截至2022年1月20日收盘,纳斯达克100指数共包含101只成份股。前十大成份股权重占比达到52.44%,包含苹果、微软、亚马逊、脸书等众多顶尖的互联网科技公司,如下表所示。

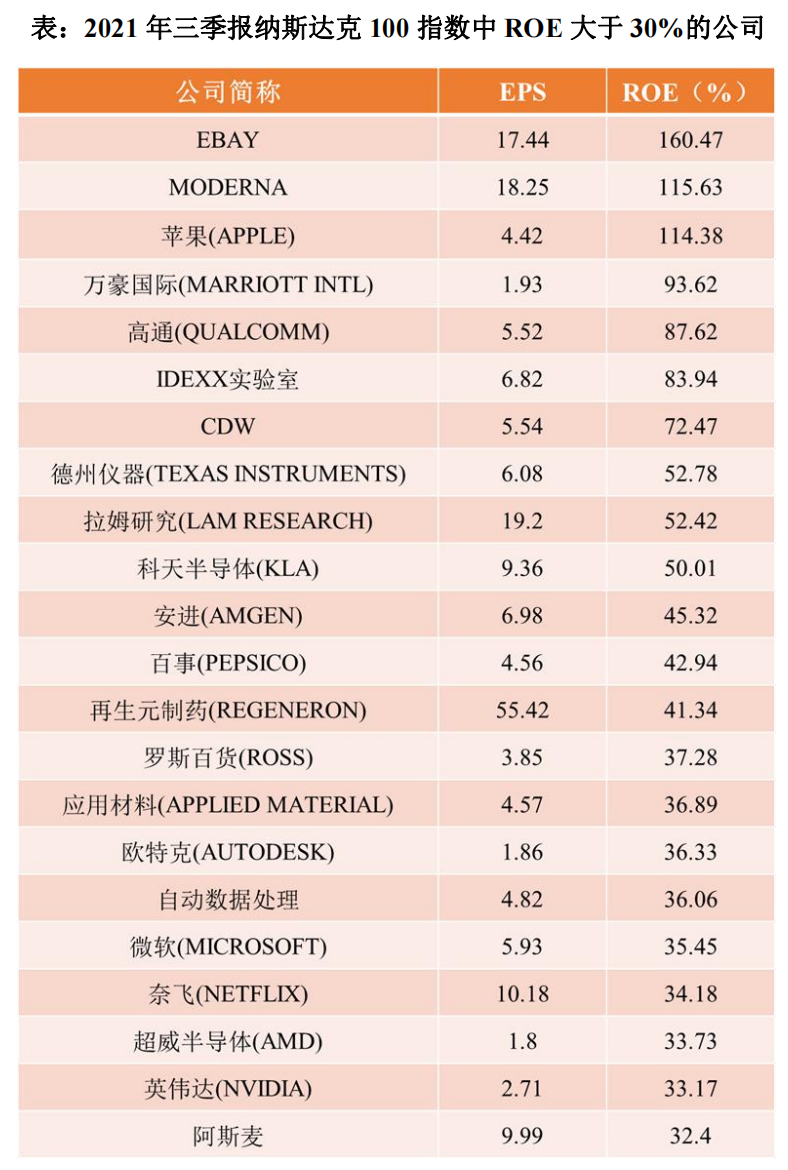

为了研究成份股的盈利性,基于2021年三季度报数据,我们可以发现纳斯达克100指数的净资产收益率(ROE)达到18.86%,远高于沪深300指数的8.82%和中证100指数的8.86%。在纳斯达克100指数的成份股中,2021年三季报数据显示其成份股中有22只股票ROE超过30%,呈现极好的盈利表现。

3. 优异的历史表现

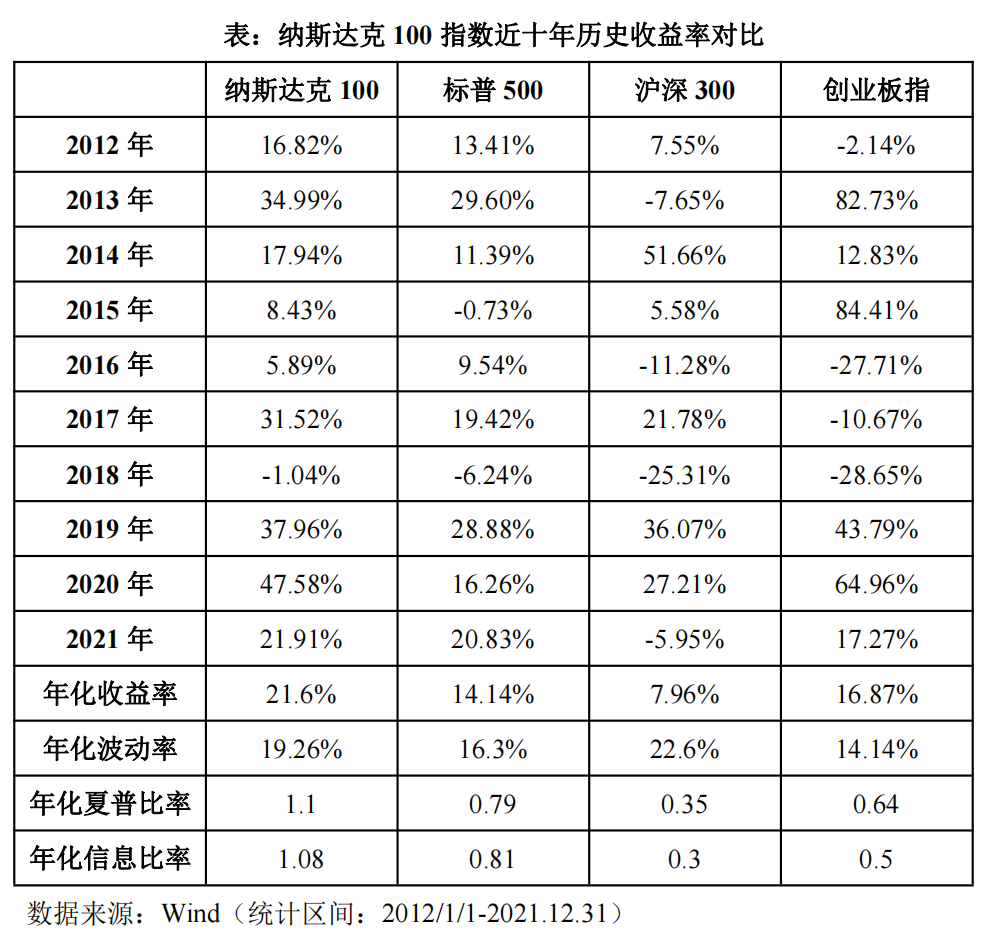

自基日1985年2月1日以来至2021年12月31日,纳斯达克100指数累计上涨了12829.87%。若是只看近十年来的数据,纳斯达克100指数在2012年1月1日至2021年12月31日期间的累计收益率为616.47%,年化后收益率高达21.6%;这也反映出美股经历了长达十年的牛市。

下表展示了纳斯达克100指数和美股、A股主要宽基指数的2012年至2021年的年度收益、波动率及相关指标对比。纳斯达克100指数表现优于中美同期其他主要股指,年度收益大多时候处于领先位置,年化收益率最高,年化波动率较低。综合来看,年化夏普比率达1.1,优于其他指数,投资性价比更高。

二、美联储紧缩周期与纳指100表现

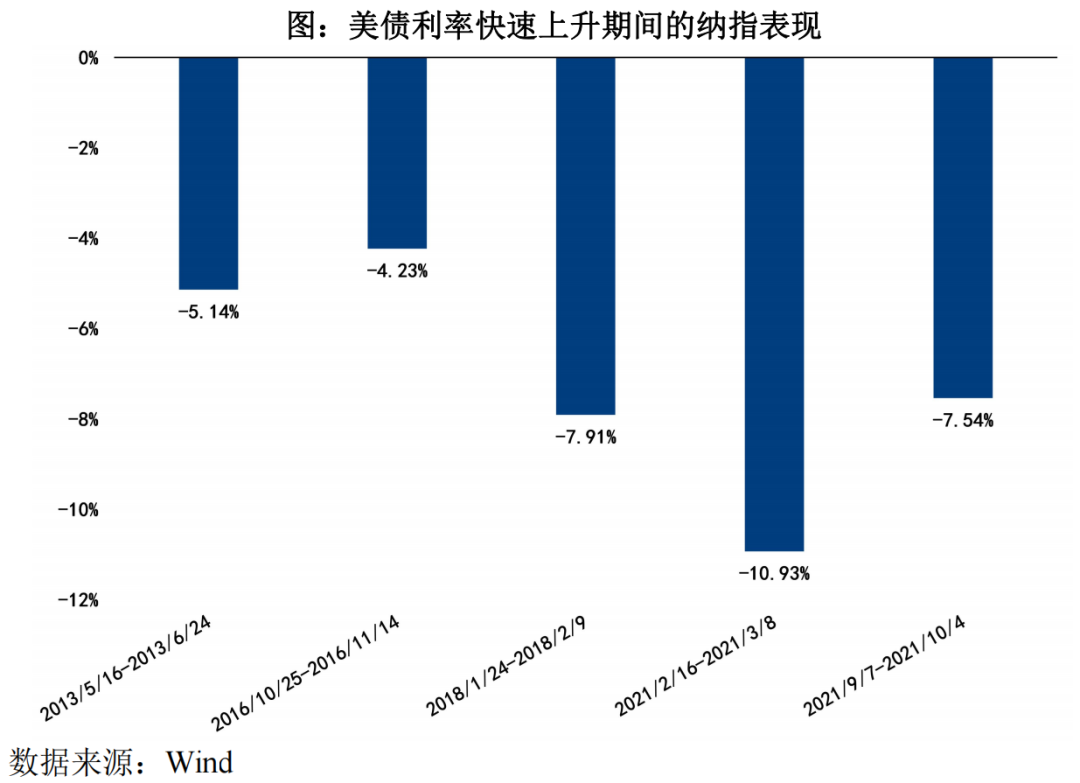

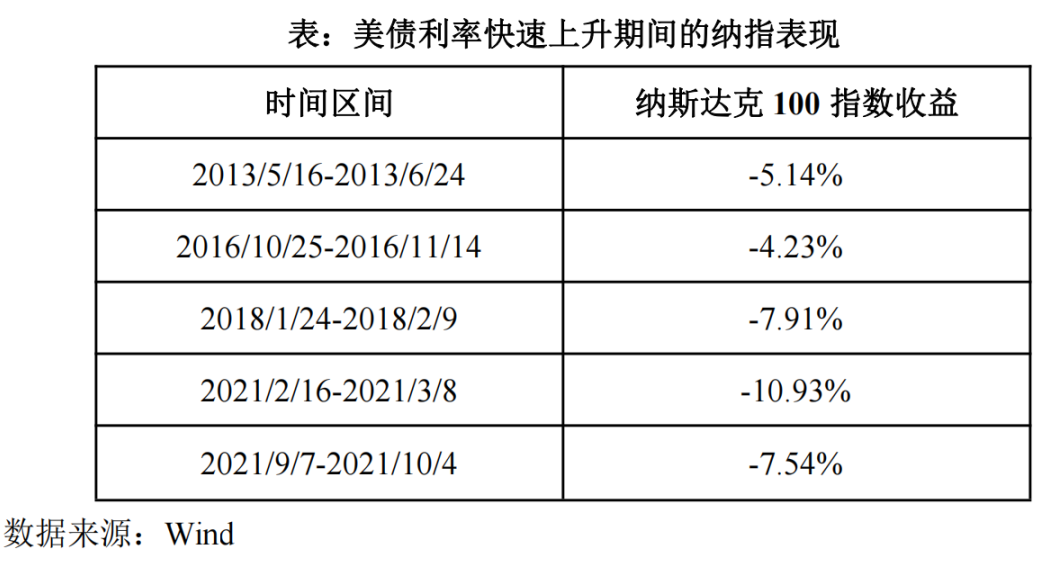

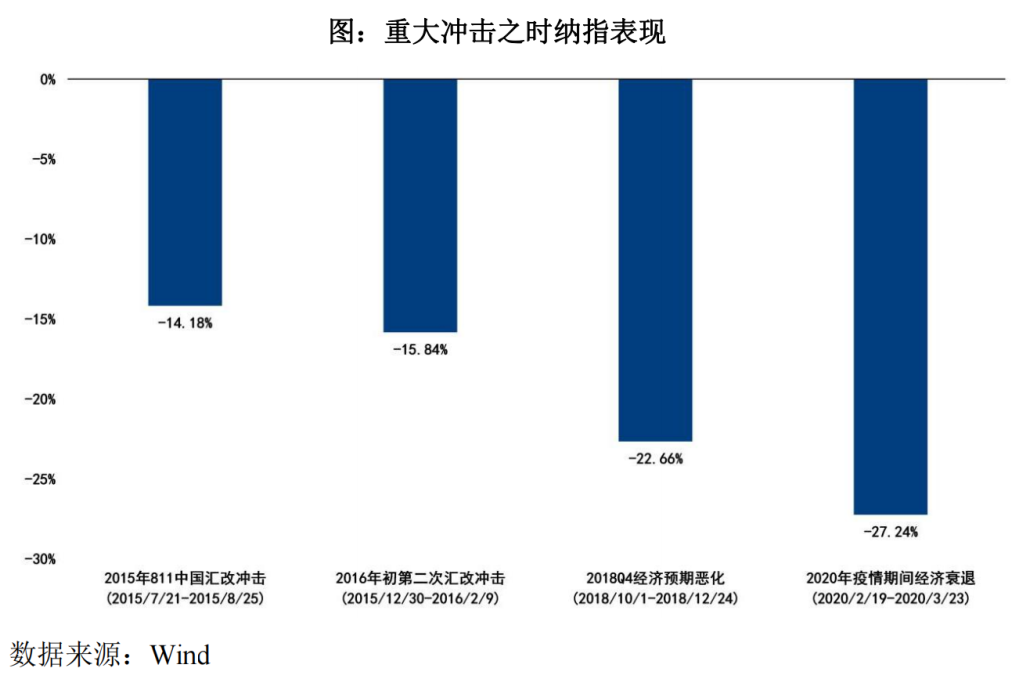

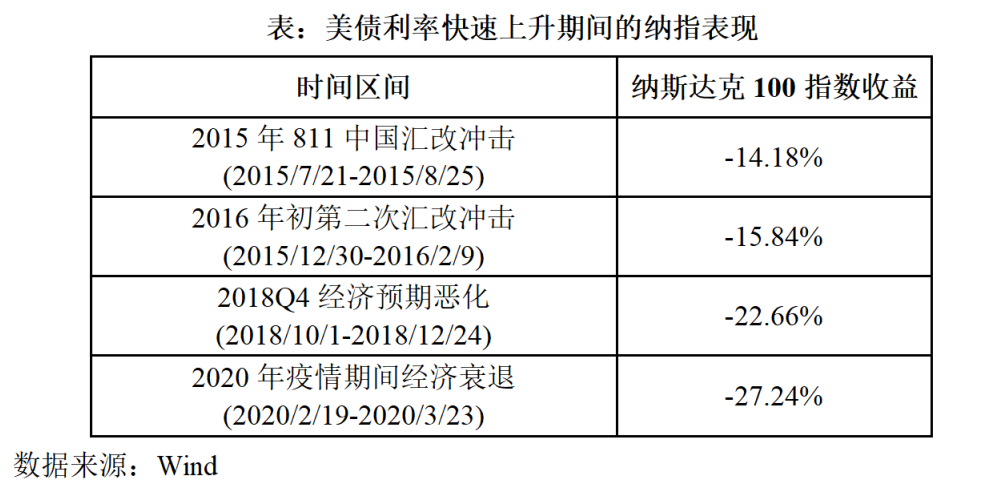

从美联储2013年以来的紧缩周期中观察纳斯达克100指数的表现,可以看出,当美债利率上行过快的时候,美股往往会有一轮调整,但幅度最多不超过11%。只有遭遇重大冲击的时候(例如美国经济预期大幅恶化甚至衰退,全球金融市场重大风险等),美股才会出现15%以上的大跌。

三、后续投资前景

首先,美国的新经济与纳斯达克市场的成功有着相辅相成的关系,美国作为全球最大的投资市场,美联储对利率升降的调控,直接影响纳斯达克100指数的走势。然而,在疫情尚未结束、就业尚不充分、供应链瓶颈仍然存在的情况下,美联储对于加息预计将保持相对谨慎的态度,继续为市场提供宽松的货币环境。

其次,作为全球科技先锋,纳斯达克100指数代表均是高成长高创新的全球代表性企业,硬科技属性明显。拥有体量巨大且先发优势明显的成份股,可以说纳斯达克100指数具有较高的长期配置价值。

最后,当前美国经济距离衰退尚早,经济结构仍然有消费进行依托和支撑。尽管美联储鹰派态度显现,市场对美联储加息和缩表具有较强的预期,尽管近期纳指从高点回落超过10%,但是历史来看,现在并未经济衰退或者大危机时期,从历史经验看,不必恐慌。

纳指投资是不是需要去美股开户?可以明确回答你:不用!直接在国内就可以投资纳斯达克100指数。

如果是不用证券账户的朋友,还可以通过纳斯达克100指数基金(A:270042/C:006479)进行投资,也很方便。其中C类份额是免申购费的,持有7天以上就免赎回费。赎回效率也很快,直销渠道一般T+4日就可以到账(代销渠道具体看情况),在QDII基金中算非常快的。

纳指与A股资产相关度较低,可以作为自己资产配置的一部分,或者用定投方式参与全球硬核科技股成长带来的收益。

风险提示:本资料仅作参考,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。投资有风险,入市需谨慎。