穿越黎明前的黑暗

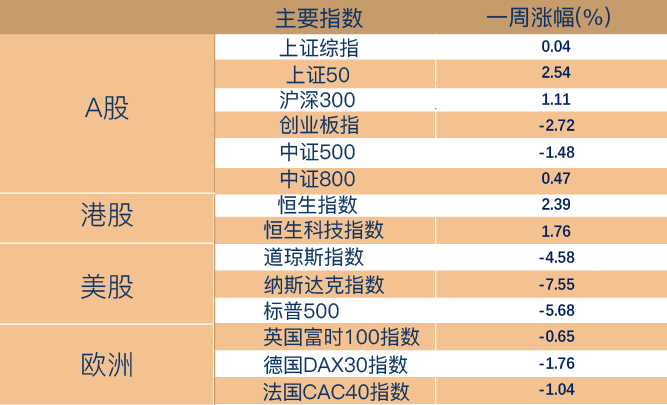

上周市场延续调整,指数涨跌各半,大盘和价值风格领跑,中小成长风格领跌市场。

整体来看,2022年初以来,国内市场震荡下行,核心原因在于分母端负向扰动。一方面,海外加息缩表预期提前,实际利率快速攀升,十年美债利率一度触及1.88%,纳斯达克指数周内大幅回落7.55%。随着全球流动性拐点已至,从资产配置的角度对国内流动性预期带来边际波动。另一方面,国内地产信用隐忧、新冠疫情波折等压制着风险偏好。

事实上,从海外来看,尽管高利率对权益市场会产生负向压制,但在较低的美债利率抬升下,不会对美股估值产生剧烈冲击,由此带来的“美股→A股”风险传导相对有限。同时,国内仍处于货币政策宽松窗口期,央行积极“靠前发力”,随着去年12月全面降准、今年1月MLF与LPR降息之后,“稳增长”动能进一步夯实,负面预期正在加速消化。

市场的调整已经在逐步反映预期,随着时间推移以及风险的定价,向后看反而更应关注积极因素的向上修正。从具体投资机会上看,年报窗口期临近,业绩兑现度较高的成长板块仍值得关注。

(数据来源:Wind,截至2022年1月21日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

一周热点回顾

2021年金融统计数据新闻发布释放5大信号

2022年1月18日,国新办举行2021年金融统计数据新闻发布会,中国人民银行副行长刘国强、货币政策司司长孙国峰、金融市场司司长邹澜、调查统计司司长阮健弘出席发布会。

博道基金总结了此次发布会的五大要点。

第一,央行维稳经济态度明确。会上提出,2022年央行会坚持稳字当头、稳中求进,稳健的货币政策灵活适度,加大跨周期调节力度,发挥好货币政策工具的总量和结构双重功能,更加主动有为,更加积极进取。

第二,短期而言宏观杠杆率并不会制约货币政策稳增长,在前期已经留下余地的背景下,宏观杠杆率有空间小幅上升。

第三,地产目前的政策重心在扭转去年下半年对地产风险过于悲观的预期,满足地产市场合理融资需求。

第四,会上明确提及“LPR会及时充分反映市场利率变化”,中长期贷款包括制造业中长期贷款、固定资产投资贷款和个人住房贷款等都参考5年LPR,同时强调LPR是一个宏观变量,变动不针对具体行业,但利率变化后,对所有都有影响,是普惠性的。

第五,降准仍是本轮稳增长周期潜在的货币政策工具之一,可以根据经济金融运行情况以及宏观调控的需要使用。

一周资金追踪

越跌越买!外资上周逆市再流入近300亿

上周A股日均成交额为1.1万亿,与前一周持平。其中融资资金成交占比回升至3.6%,陆股通成交占比回落至5.2%。

成交额前100名个股整体成交占比回升至24%。从板块上看,TMT和医药板块成交占比上升超1个百分点,周期板块成交占比下降1个百分点,其他板块变动不大。

截至上周末,融资余额1.69万亿,较前一周有所回落。陆股通净流入292亿,其中沪股通净流入197.4亿,深股通净流入94.6亿。

分行业来看,净流入最多的行业是银行、非银金融、基础化工、电力设备及新能源和食品饮料,并且银行的净流入超过90亿,非银金融的净流入也超过50亿;净流出最多的行业是家电、消费者服务、传媒、机械和农林牧渔,并且家电的净流出超过10亿。

(数据来源:博道基金,截至2022年1月21日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

(数据来源:wind,截至2022年1月21日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

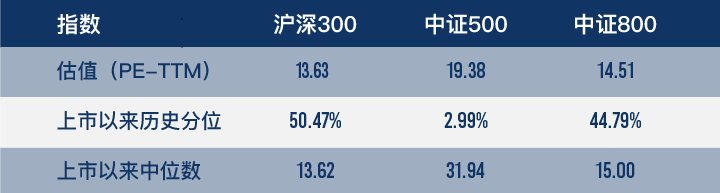

上周市场持续调整,权重股表现较好。截至上周五,沪深300指数上市以来估值历史分位数为50.47%;中证500指数估值历史分位数为2.99%。

风险提示:本文内容仅供参考,不构成任何投资建议及承诺,非基金宣传推介材料。股市有风险,入市须谨慎。我国股市运作时间较短,不能反映证券市场发展的所有阶段。