来源:好买臻财VIP

好买说

2012年起,在私募基金市场中定增这一策略就崭露头角,直到2015年达到如火如荼的高峰。此后,随着政策变迁,定增策略也几经沉浮。

作为一个特殊的一级半市场,定增策略的核心就是要挑选“好项目”。在此基础上,私募管理人也在具体的实践上,演变出侧重点各不相同的方法。

如今,再融资新规已逐步细化落地,对于定增基金来说,2020年也将成为转折的一年。如何挑选好的定增策略基金呢?我们不妨从过往的一些案例中寻找适合自己的答案。

点击此处,为您朗读全文

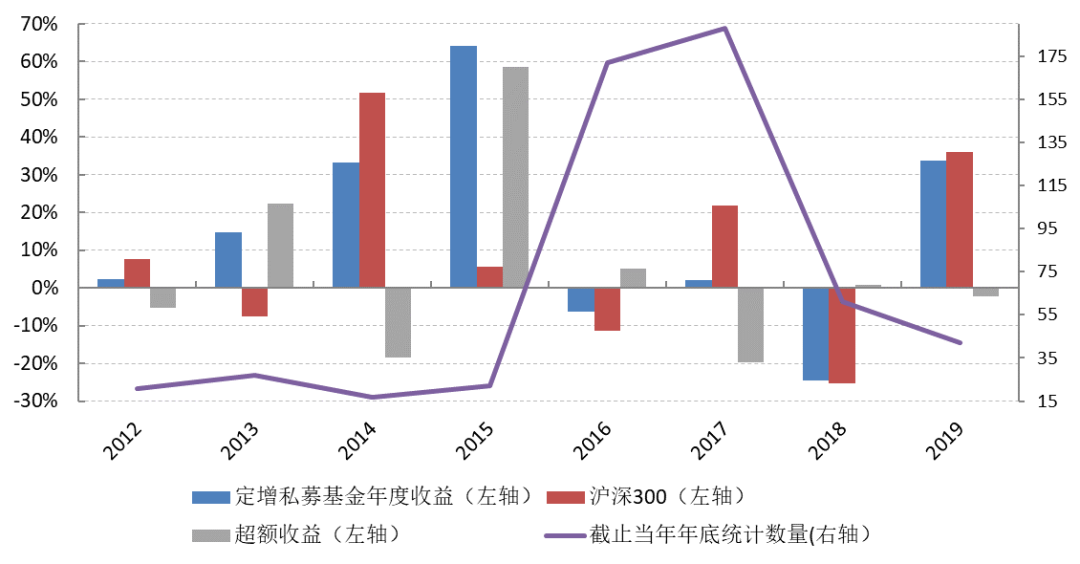

2014年5月,“忽如一夜春风来”。创业板再融资放开,配套融资比例由25%上调至100%后,定增类私募基金数量一度飙升至175只。而定增类私募2015年的收益也是远远跑赢沪深300的同期表现。可在2017年,融资规则受限后,新发的定增产品就越来越少,而存量的定增产品大多也在到期之后,开始清盘。

从收益角度而言,定增也确实在2015年牛市中表现突出,在2016年超额表现也不逊于股票型基金。而从2017年政策的收敛直接对此类产品造成了“毁灭性”打击,当年的市场风格偏好大市值的白马蓝筹,市场分化严重,这也使得定增基金的收益率远远落后于同期沪深300的指数。不过再接下来的两年中,那批“坚持”下来的定增产品,实际上,虽然超额收益不再,却也和指数相差不大。

▼历史年定向增发平均收益率(私募基金)

数据来源:Wind、好买基金研究中心

数据时间截至2012/1/1~2019/12/31

定增策略的收益来源,主要由三部分构成,分别是折价率、市场收益(BETA)以及个股超额收益(ALPHA)。

折价率通常是定增策略的安全边际,也是吸引不少投资人购买定增基金的主要原因。市场收益取决于当年整体行情,也取决于市场风格。个股超额收益则取决于底层定增项目的优劣。定增策略看似“单一”,无非就是挑项目,获取以上三大收益。可到了基金管理人手上,却各有其巧妙不同。

在过往的实际操作中,不同的私募管理人对于此会通过不同的角度入手进行组合构建:

从分散度出发,有的属于类指数化投资、有的精选3-10个项目、有的则是通过单项目的形式参与。

在选股方式上,有的是信仰主观基本面研究,有的则是基于多因子选股模型进行量化筛选。

而在产品设计上,不少定增基金都加入了优先、劣后的分层。

类指数化投资,四两拨千斤

谈起定增私募的历史,那一定绕不开当年的“定增大王”刘宏。旗下基金“博弘数君”的定增策略在2011年上半年可谓是占尽了风头。当前股票市场虽出现较大幅度震荡,可旗下基金却取得了超过30%的收益。其策略说来也简单,就是指数化投资,听起来颇有一番“四两拨千斤”的架势。

不过在笔者眼中,说是说“指数化”,可实际它更像是海外所流行的Smart Beta策略。博弘数君所谓的“定增指数”并非可在行情软件中查询到的“指数”,而是依托其量化背景,自行编制的指数,其成分股也是当时进行了定增并在锁定期中的上市公司。该指数会动态进行平衡、调整,成分股总数量在50-70只不等。之所以用“指数化”的概念,我想一方面是为了强调其有被动化的管理成分、另一方面也是强调其组合分散化的程度。

刘宏在过往的采访中也曾提及,该指数构建的“四不标准”。第一,行业周期和持股周期相反的不投资。比如说一个行业现在处于繁荣时期,那么估值一定很高,而定向增发有锁定,那时候还会不会在高点并不确定。第二,募集资金投向非主营业务的,不投资。第三,募集资金用于研发的,不投资。第四,业内人士、圈内人士有负面评价的,不投资。

依托着这样一套方法,2011年,在该年上半年让人难堪的市场环境中,刘宏管理的“博弘定向增发指数型基金4期”走到非结构化产品第一之席。当时,刘宏管理的定增产品最高数量达19只,总规模超过20亿元。

2013年,刘宏离职博弘数君,离开前留下三个字“有点累”。市场猜测,这或与大股东的利益分配有关。短暂淡出后,2014年,刘宏在深圳前海注册成立了“深圳市好菜鸟投资管理有限公司”,刘宏占有新公司一半以上的股份,核心成员大都是来自于博弘数君。而好菜鸟投资则更多专注于量化对冲,“定增王”博弘数君也成为了历史。

多因子选股,量化选股

如果说博弘数君的定增策略是Smart Beta模式,力求赚取在其框架下所构建的“指数”收益,那么大岩的定增策略则是Alpha模式,即通过量化投资方分析定增个股,从而形成组合。

自2013年6月,大岩资本成立起,大岩就陆续开放了量化多头、多空仓、市场中性等策略。大岩的量化选股策略是典型的多因子策略。其策略主要有5 大类因子,每个大类下有 8-10 个因子,其中有 20%-30%的基本面因子、10%-15%的事件驱动因子和 60%左右的量价因子。

针对每个因子在不同行业、不同维度的情况,大岩团队都会进行深入的分析。以市盈率为例,公司有没有资产、处在哪个生命周期阶段、是否是成长性企业都会影响估值高低,大岩会将样本按这些不同维度分类去对比市盈率因子的效果。除了多因子选股做定增外,大岩在闲置资金的利用上也力求满打满算。他们会将未投出的现金资产采取其已有的阿尔法策略,力求增厚收益。

不过该策略在2017年后,受到再融资新规的影响,表现便差强人意。不少产品由于退出项目延期的问题,很多投资人在开放日后无法100%份额全部赎回,需分批赎回。

主观优选,结构化搭建

基于传统基本面研究是不少“定增基金”会采用的方式。在此基础上,一些产品也会在产品结构上采取一些创新模式。以浙商资管所发的定增产品为例,他们的产品曾将基金份额分为A(次级)、B(夹层)、C(优先)三类,资金配比A类:B类:C类=20%:12%:68%。基金结束时,假设扣除费用后的基金净值为K:K<1时,由A、B类资金优先承担亏损;1

优先和劣后分级,实际上就是定增退出清算时分配资金的权利优先性。顾名思义,优先就是优先要保证的资金。在参与定增的时候,投资机构如果特别看好某支股票,就会去借一笔钱加杠杆进行购买,以放大其自身的净资产收益率。这样的策略,对于劣后而言,可谓是有较大风险的。例如,曾经某资产管理计划的B类份额,杠杆比例高达3倍,并且投资人所投资的时间恰好是当年2015年A股市场即将爆发股灾前夕,在这一年半的封闭期内,二级市场出现了较大波动,该类份额亏损的幅度接近80%。投资人也因此承受了相当大的损失。

一级市场视角,构建组合

对于定增基金而言,选项目、谈项目是至关重要的。很多二级市场的投研人员对于标的有较深的理解,可在谈项目和项目资源的获取上却有一些困难。因此,当年也有一些私募基金引入了一级市场的团队成员,希望通过他们可以更好地构建出定增组合。以当年的和聚为例,2016年,他们引入一级市场的投研人员。在他们的理解中,A股上市公司上市后股价大多都有较大幅度的上升。公司股价能够上升,但投资人并没有十分获益。而政府鼓励由间接融资向直接融资转移,大量资金流向再融资市场。通过定增获取收益是高端客户的良好选择。

随着二级市场的建制逐步完善,本次新规整体对待再融资更加温和。对于定增基金,2020年也将成为转折的一年。对于相关产品,我们认为大股东是否参与、投向标的基本面以及折价率都将成为能否成为影响定增收益的重要因素。梳理过往私募基金投资策略,虽不能让我们“鉴以往而知未来”,但至少提醒我们,在买入该类产品时,必须擦亮双眼,明确其产品结构、投向范围等,以免重蹈覆辙。