1月21日,易方达和广发基金披露旗下基金2021年四季度报告,萧楠、张坤、刘格菘等一众顶流基金经理持仓引外界关注。值得注意的是,各位基金经理普遍围绕消费和科技赛道进行布局,尤其关注新经济和业绩反转投资机遇。

记者注意到,易方达萧楠在去年三季度在个别基金重仓泡泡玛特之后,四季度又在其管理的其他多只基金中予以重点关注;张坤则降低白酒、医药等行业配置,增加科技股投资比重,腾讯控股、海康威视等重仓其中;刘格菘增持了晶澳科技、小康股份。

萧楠:重仓股四季度仓位普降,泡泡玛特、福耀玻璃受青睐

易方达基金萧楠在任管理的5只基金当中,各只基金前十大重仓股仓位普遍下调,尤其是白酒、银行类股票持仓较去年三季度有明显下调,部分基金相关个股减仓幅度超过80%。

易方达科顺最具典型性,根据四季报统计,前十大重仓股中,此前三季度重仓的泸州老窖、顺鑫农业已退出前十序列,其余重仓股中,贵州茅台、山西汾酒、五粮液、古井贡酒均大比例下调持仓比例。Wind统计显示,上述四股持仓比例环比分别下降83.74%、83.02%、84.07%、83.45%。

其他4只在管基金当中,部分白酒股持仓比例有所下调或保持原仓位不动,但需指出的是,山西汾酒虽然在易方达科顺被大比例减持,但在易方达瑞恒、易方达消费行业两基金的持仓比例却有上调,分别较三季度增加了9.55%、6.22%。

Wind统计显示,食品饮料(申万)指数在去年四季度上涨7.40%,贵州茅台、五粮液、古井贡酒及山西汾酒也在季内收涨,但涨幅分化较大,仅贵州茅台实现季内超12%涨幅。

当然,仓位普降的不仅限于白酒股,萧楠四季度持仓个股中,加仓个股凤毛麟角,其余未调出前十大重仓股的公司,或大比例减持,或保持原仓位不动。其中,李宁及隆基股份、牧原股份、欧派家居调整幅度较大。

其中,李宁分别在易方达科顺、易方达高质量严选三年的持仓比例较此前三季度分别降75.87%、26.60%;隆基股份也在易方达高质量严选三年中较上一期减仓37.23%;欧派家居则在易方达科顺定开中环比减仓77.35%。

对此,萧楠在季内总结中分析称,那些看似意外,但回顾起来却合乎规律的东西,才是真正给我们带来超额收益或者损失的原因。并表示,四季度内压制消费板块表现的一些负面因素略有缓和,但并未有彻底的好转,导致白酒、家电等板块略有反弹就陷入博弈行情中。

基于这种思路,萧楠在四季度增加了对电力和煤炭板块的配置,如中国神华、兖矿能源、福耀玻璃以及久立特材等在四季度被调入部分基金的前十大重仓当中。此外,潮玩行业泡泡玛特继续成为萧楠青睐的个股,三季度仅一只基金重仓,而四季度又有两只基金重仓该股。

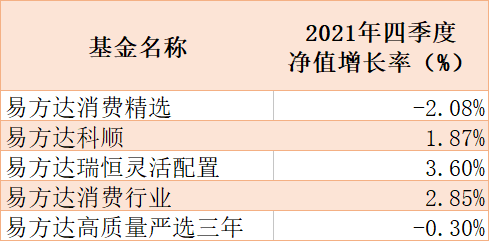

说明:萧楠管理基金四季度业绩 来源:季报统计

说明:萧楠管理基金四季度业绩 来源:季报统计张坤:股票仓位略微提升,增配海康威视、腾讯控股

张坤同期也减仓部分白酒股,但减持幅度较萧楠小,以贵州茅台、五粮液为例,部分基金的减仓幅度在10%上下,但金融等行业的配置明显下调,平安银行在易方达优质企业三年的持仓比例较三季度下降了23.26%。

不过,他管理的四只基金中,已公布季报的三只基金均保持高仓位运行,且股票仓位均略微有所提升,重点在科技类个股有所倾斜。腾讯控股、海康威视是其四季度加仓的重点,成为易方达优质企业三年、易方达蓝筹精选的前两大重仓股。不过,腾讯控股与海康威视的股价表现在四季度收跌。

他在季报总结中提到,“做好投资,更重要的是盯着赛场,而不是盯着记分牌。”旨在强调企业内生动力所体现出的投资价值,认为一些股价表现落后于市场的企业当中仍有竞争力突出、长期逻辑确定性高的标的。

张坤表示,经过了2021年的估值消化后,一部分的优质企业估值已经具有吸引力,在3~5年的维度内,企业的业绩增长大概率会投射到其市值的增长中。记者发现,部分必选消费品仍是张坤加仓的方向,伊利股份在易方达蓝筹精选和易方达优质企业三年中继续获得加持,股价也在去年四季度涨近10%。

另据记者观察,去年四季度以来,张坤共计调研了四家A股上市公司,分别是ST国医、宁波银行、东鹏饮料和海康威视。虽然金融行业个股是他季内减持的方向,但从他本人单独对宁波银行进行调研情况来看,他关注的重点在于银行业务发展重心,特别是金融科技的发展情况,并对其风险管理的特点进行了摸底。

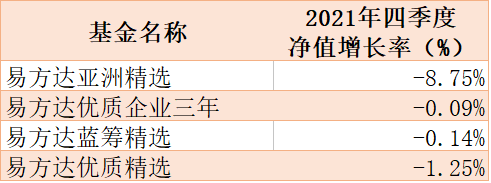

说明:张坤管理基金四季度业绩 来源:季报统计

说明:张坤管理基金四季度业绩 来源:季报统计刘格菘:削减新能源光伏、锂电产业个股配置,关注产业分化投资机遇

如果说萧楠和张坤的投资能力圈在于消费领域,广发基金刘格菘则在科技赛道深耕多年,后者投研的重心虽不在传统消费领域,但科技行业的发展最终也与消费者及市场需求密切相关,以中长期视角来看,科技或消费赛道均是高成长的朝阳赛道。

不过,刘格菘在去年四季度也呈现出较高的减持意愿,管理的6只基金重仓股中,涉及新能源光伏、锂电产业链的明星公司多被其减仓,特别是亿纬锂能,在部分基金四季度的削减较此前一个季度超过30%。

以广发科技先锋为例,Wind统计显示,四季度持仓亿纬锂能较三季度减少30.54%;另外,在广发创新升级的调仓中,亿纬锂能较上期减仓幅度达30.66%;在广发小盘成长减仓比例达到28.33%。

另外,隆基股份、京东方A等光伏及电子元器件行业个股也是大幅削减的对象。从股价表现来看,隆基股份季内涨4.51%,京东方A涨幅为0%。与此同时,刘格菘将晶澳科技、小康股份调入多只基金重仓股序列,已在此前重仓的广发小盘也在四季度内予以加仓,加仓幅度均在30%以上,其中,晶澳科技季内涨幅达到45.46%。

不同于萧楠总结部分消费品因进入销售衰退期将在较长时间内不会有起色的减仓逻辑,刘格菘则从去年全年的风格分化进行思考,在他看来,电力及新能源板块景气度稳中有升,但相对于估值水平已经处于较高历史分位的资产,当景气度并没有明显提升以对应之时,是其选择回避的理由。

在他看来,风格分化的局面在2022年可能会延续。“资产的潜在价值或是我们对于一类资产的收益预期,取决于该类资产的业绩增速、增速的可持续性以及市场愿意给予此类资产的估值水平,在可持续增长的商业模式下,资产业绩增速持续超预期的阶段,市场更愿意给予此类资产更高的估值水平,反之亦然。在当前中国宏观经济新旧动能的转换时期,不同资产处于不同的景气阶段,因此资产的分化表现是大概率事件。”

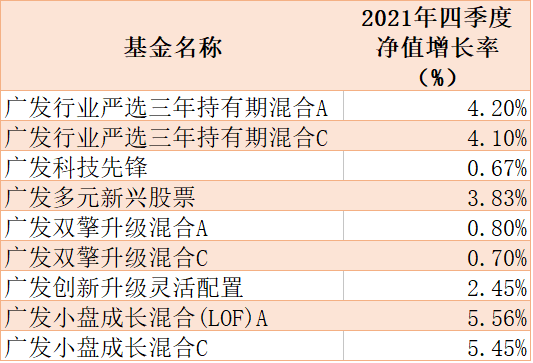

说明:刘格菘管理基金四季度业绩 来源:季报统计

说明:刘格菘管理基金四季度业绩 来源:季报统计封面图片来源:摄图玩500691848