来源:视觉财经

伴随着2020年11月开启的数字货币牛市,一个之前很少听说的机构突然频繁出现在各种与比特币价格相关的新闻中。这就是美国的灰度基金,没有它的参与就不会有今天比特币的57736美元的高价。正如其母公司 DCG集团官网的slogan一样,它是“比特币和区块链行业的震中”。今天让视财君给大家讲讲一只曾经其貌不扬的小猴子,如何大闹天宫,如何取得加密货币市场的真经的。相信读完之后你就明白了为什么一只百亿规模的基金造就了一场万亿美元规模的吸金风暴。

1

灰度的前世今生

让我们把时钟拨回到2013年,这一年比特币出现了第一次价格飙涨,价格从年初的13美元一路高涨至1242美元比肩黄金价格。同年,中国政府彻底禁止银行和支付机构参与比特币的相关活动,而在美国,一家叫Second Market的公司设立了一只比特币投资基金,并在次年成立了灰度投资公司即Grayscale Investments,并获得了金融行业监管局(FINRA)的批准,允许 Grayscale 公开发行股票。

说两句这个创始人Barry Silbert,标准的精神小伙儿,其公司被世界经济论坛评为技术先锋,并获得了《福布斯》的高调表扬。其个人被安永会计师事务所(Ernst&Young and Crain)评为年度企业家,并曾入选《财富》杂志声望很高的“ 40 under 40”名单。

目前除了著名的比特币信托基金GBTC,灰度投资公司还推出了ETH, BCH,ETC, LTC加密货币的信托基金,以及包含主流币种的复合型加密货币信托基金。

2

灰度的金箍棒:合规框架

灰度的各种数字货币信托产品都是严格按照私募流程发行的,合规是其产品最著名的标签。根据美国法律的定义,这里“合格的投资人”是指个人或实体的净资产(不包括房屋)不少于 100 万美元,或者年收入达20万美元(或夫妻两人年收入达 30 万美元)。而机构也是合格的投资者。

而灰度官网对合格投资者的定义则是,对于个人投资者而言,其个人收入在最近两年每年均超过20万美元,或与该人配偶每年的共同收入超过30万美元,并有合理预期在当年达到相同的收入水平;或个人净资产或与配偶共同净资产超过100万美元的自然人。

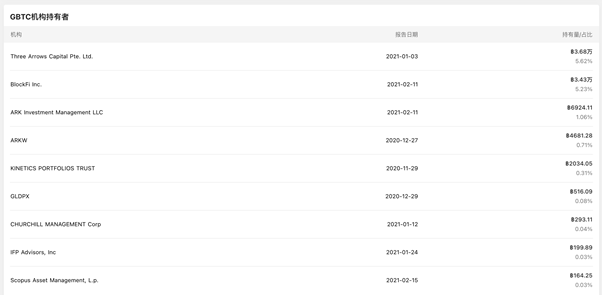

该规定与美国法律对于“合格投人”的定义一致。如果是实体公司,则必须拥有500万美元的流动资产,否则所有的公司实际利益者必须是合格的投资者。这里不得不重点强调,目前灰度加密信托(GBTC、ETHE)是投资者通过IRA或者401(k)等养老金账户投资加密货币的唯一途径。也就是说,如果想要用401(k)和IRA退休金账户里面的资金投资比特币,只能走灰度加密信托的这个通道。在其公开的产品机构客户名单里,木头姐的方舟基金赫然在列。这就是为什么木头姐对比特币的前景如此看好的原因吧,当然反过来讲如果不看好比特币,人家为什么买入灰度的比特币信托份额呢。怎么说都没毛病。

3

真假美猴王:为什么GBTC更贵

灰度比特币信托(GBTC)是灰度旗下规模最大的加密数字资产信托产品,其规模占据灰度总体资产管理规模的90%以上。

GBTC实质是一支私募信托基金,运作模式与黄金ETF雷同。即以比特币现货为依托,在交易所内公开发行销售基金份额。于2013年进行首次私募,并不定期开放后续的一级市场认购。2015年3月,GBTC在OTCQX公开交易,正式宣告GBTC私募信托基金的份额登录二级市场,大众投资人均可参与其中。

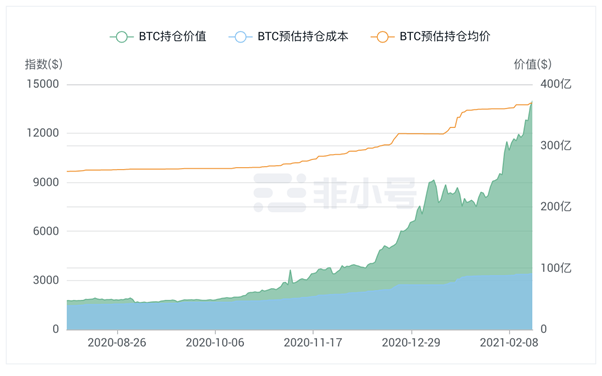

投资GBTC出资方式分为现金出资和实物出资(比特币),买入GBTC相当于买入灰度持仓的比特币对应份额。但是有意思的是灰度基金的比特币信托不支持赎回,这也不怪灰度,由于其产品于2014年被SEC查处后,灰度基金以SEC不会审核通过为由,停掉了GBTC的赎回机制。因此,两种出资方式的投资者认购的GBTC份额均无法赎回。并且需要锁仓 6 个月或 12 个月才能卖出。这就造成了客户只能通过二级市场卖出相应的基金份额的方式来套现,所以灰度基金的持币量从成立之日起就一路走高从未减仓。随着比特币价格的一路高涨,灰度基金GBTC产品的持仓价值也水涨船高,逼近400亿美元的高位。而其成本仅90亿美元左右。而且由于不能赎回,传统基金最头疼的赎回风险被化解了,相当于灰度基金可以近乎无限期的收取每年 2%到 3%的基金管理费。

4

BTC价格的定海神针:套利机制

这次比特币牛市大多数人都认为是因为机构投资者看好比特币的前景,灰度基金这一合规渠道借此东风乘机上位。往往事实更简单,更直接:因为二级市场的GBTC价格和灰度官方的GBTC价格一直存在高额溢价。所以机构投资者才大量买入。利差才是推动资金涌入的真实原因。

二级市场的GBTC价格和灰度官方的GBTC价格一直存在高额溢价。过往数据显示,GBTC平均溢价幅度高达38%,最高曾达到132%。于是很多聪明的客户就通过现金借贷,实物借贷即溢价锁定等方式进行套利。由于高额套利空间诱使大量资金入场,变相促使灰度基金不断增持比特币实物的数量。而由于不能赎回,只能选择在OTCQX市场卖出,巧妙地的转移了比特币一级市场砸盘的风险。正是上述操作使得灰度基金旗下的GBTC产品成了避免比特币价格大幅下跌的定海神针。同时,灰度基金在一级市场上的现金申购,均授权给同集团旗下的Genesis公司在现货市场上对BTC进行扫货。灰度的母公司DCG集团同时还持有数字货币交易所coinbase至少1%的股份,并由其托管。

5

天庭的特许经营:SEC的申报许可

2020年灰度公司的GBTC比特币信托产品和ETHE以太坊信托产品均获得了SEC的申报许可成为SEC报告公司。这相当于在美国金融市场获得了特许经营权。美国一些大型机构在财务和金融投资合规方面有着不少限制,其中就包括对未在 SEC 注册的投资产品的敬而远之。为了进一步拓展机构用户群,取得相应的资质和牌照对灰度来说是绕不过去的门槛。所以在其GBTC产品上市6年后,灰度才选择向SEC靠拢,相继申请了比特币和以太坊产品注册。

而正是这一向组织靠拢的行动大大提高了投资者尤其是机构投资者对其产品的关注程度。并大大缩短了原来的锁仓时间,为市场提供了额外的流动性。根据美国《证券法》第 144 条规定,成为报告公司至少 90 天并满足其他要求之后,「持有期减少」将生效。法定持有期将从 12 个月缩短至 6 个月,持有 6 个月即可变现。

就是这样,一只曾经其貌不扬,仅能在美国最底层的粉单市场进行交易的小型信托产品经过数年蛰伏已经成长成为了拥有自己交易借贷衍生品业务的多元化加密货币投资集团。真正站到了加密货币市场的C位,成为了这次比特币风暴之眼。

关注视觉财经了解全球最新的投资知识

关注视觉财经

与视财君直接对话

数字货币真人咨询