“我们认为资产配置,尤其是全球资产配置,是财富增值的波动非常低的路径。”

“每个国家每类资产都是在轮动表现的,正是因为有这种轮动存在,才需要我们去做配置,做好配置我们的波动才能降低。”

“逆全球化的趋势使得各个国家处于不同的经济周期,各国的宏观政策和资产表现都有区别,这就更体现出全球资产配置的意义。”

“如果我们把A股、美股、日股以及全球债券组合起来,我们的组合收益相比A股并未下降,但是波动率和最大回撤均明显缩小。”

以上是好买财富投资总监阚先成在好买财富海外投资年度峰会上分享的精彩观点。会上,好买财富投资总监阚先成发表了题为《如何做好全球资产配置》的演讲,分享了其对全球资产配置的意义,如何做好全球资产配置等话题的思考。

1

全球资产配置的意义

以波动最低的路径长期复利

我们认为资产配置,尤其是全球资产配置,是财富增值的波动非常低的路径。正是因为波动小,所以对许多投资者而言,这或许也是他们抵达理财目标的最短路径。为什么这样说?

如果各位坐飞机在成都和上海之间往返过,就会发现从上海飞成都和从成都飞上海的时间是不一样的,因为航班的航线不一样,一个航线是直线,一个航线是曲线,所以自然走直线的时间更短。投资也是类似的道理,第一年赚50%,第二年回撤20%;与第一年赚10%,第二年也赚10%相比,后者的累计回报更高,而且后者投资者持有心态也更好。到达投资目标的波动最小的路径,可能也是那条最短的路径。

为什么说全球资产配置是财富增值波动非常小的路径呢?首先,许多国家的市场或是资产都能提供一个长期的β收益,它是具有长期投资价值的。我们做了一个统计,近十年美国标普500年化回报是13.85%,日本东证指数年化回报是6.14%,美国REITs指数年化回报6.65%,欧洲STOXX600指数年化回报4.95%,(数据来源:Bloomberg,数据日期:2012.1-2021.12)这些资产长期能够提供正收益,都具有配置价值。

其次,花无百日红人无千日好,各个资产都是轮动表现的,资产配置能够熨平这种波动。比如说2019年黄金表现得很好,2020年表现又不太行了,2022年黄金价格可能又有上涨的契机。比如说A股2019、2020年表现挺好,2021年结构分化,而美股2021年反而表现很好。

每个国家每类资产都是在轮动表现的,正是因为有这种轮动存在,才需要我们去做配置,做好配置我们的波动才能降低。短期我们可能不知道哪一个国家的哪一类资产表现好,但我们都去配置,随着时间拉长,这个组合里面所有的资产,或者说不同国家的不同资产总会有表现的机会,这样我们的投资组合能以更低的波动实现长期复利。

第三,全球资产配置可以规避单一国家的系统性风险。站在当前时点,中国政策制定者在防什么?在防通缩,我们在防经济增长停滞的问题。美国政策制定者在防什么?在防通胀。现在逆全球化的趋势逐渐明显,逆全球化其实非常有利于全球资产配置,如果全球化了大家都一样了,全球资本市场表现都一致就没必要做全球配置了。正是因为逆全球化趋势的出现,大家处在不同的经济周期,大家的刺激政策不一样,各类资产的表现不一样,所以全球资产配置有了意义,能够规避单一国家的系统性风险。

总结下来,我们做全球配置的内在逻辑一是各个国家的许多资产具有长期收益,二是不同国别资产间的低相关性可以吸收波动。我们在研究相关性的时候,会划分不同的情景来统计相关性,比如市场上涨时候的相关性、下跌时候的相关性,我们会对相关性进行系统性的分析,而后指导我们在什么时候配置什么样的资产,或者配置哪一个国家的资产能在不大幅降低收益的同时降低波动。

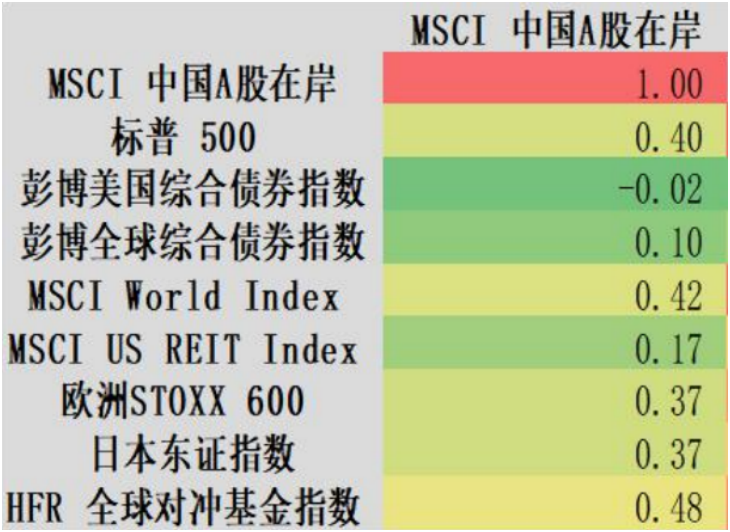

以下这张表里我们统计了过去十年全球大类资产与A股的相关性。

▼全球大类资产与A股相关性

数据来源:Bloomberg,好买基金研究中心

数据来源:Bloomberg,好买基金研究中心数据日期:2012.1-2021.12

我们可以看到过去十年A股与全球各类资产相关性都不高,与美股标普500指数相关系数仅0.4,与美国债券相关性是负数。

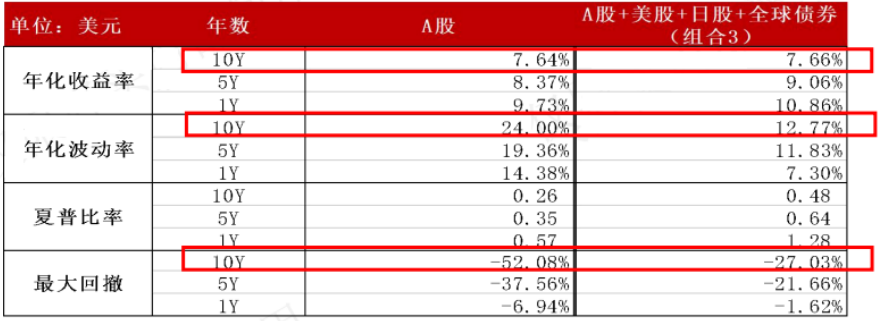

如果我们把A股、美股、日股以及全球债券组合起来,我们的组合收益相比A股并未下降,但是波动率和最大回撤均明显缩小。

▼模拟组合与A股指数对比

数据来源:Bloomberg,好买基金研究中心

数据来源:Bloomberg,好买基金研究中心数据日期:2012.1-2021.12

这是一个非常简单的指数组合,但由此我们能发现全球资产配置对组合风险收益性价比的改善。

2

如何做好全球资产配置

充分分散,优选管理人

那么如何做好全球资产配置呢?最重要的是做到分散,用不同国家的各类资产做一个充分分散的配置。鸡蛋不要放在同一个篮子里,篮子不要放在同一个卡车上,卡车不要停在同一个城市里,这就是一个超级分散。

其次,要寻找有品牌有业绩的全球顶级管理人。发达国家金融市场发展多年,大大小小机构繁多且竞争激烈。我们选择海外产品时一定要选择那些经受过多轮市场周期考验,有品牌、有长期业绩的管理人。

另外是要了解海外投资政策,这也非常重要,有时候海外投资最大的风险就是政策风险。市场风险带来的一般是波动,而政策风险则可能让资金出现永久性损失。所以要通过专业的平台、专业的机构进行海外资产配置,规避海外政策风险。

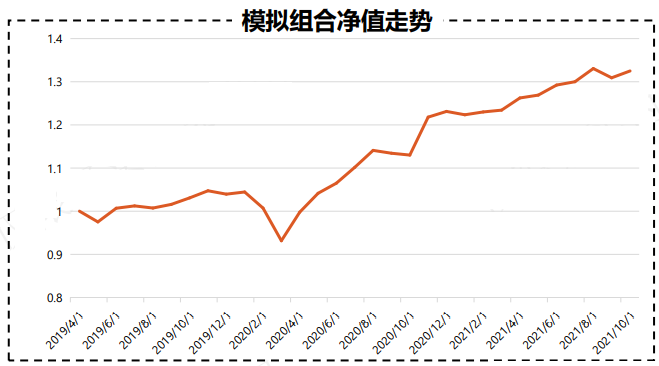

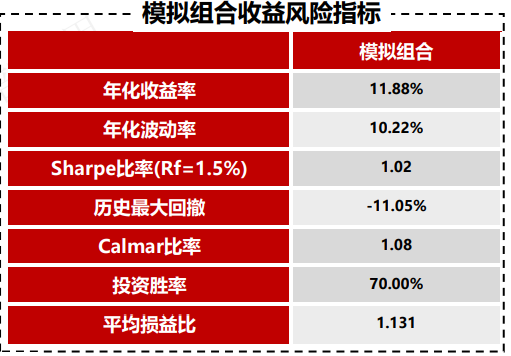

以下是我们构建的一个全球资产配置模拟组合,我们筛选出了全球非常优秀的管理人,用到的是2019年4月到2021年12月的数据。模拟组合的投资范围以美国和亚太市场为主,策略涵盖股票策略、稳健类策略、另类策略等,底层资产包括股票、债券、商品、外汇、衍生品等等。

▼全球资产配置模拟组合

数据来源:Bloomberg,好买基金研究中心数据日期:2019.4-2021.12注:数据仅为回测,不代表真实收益及未来表现

可以看到模拟组合的夏普比率和卡玛比率都能达到1以上,这在海外成熟市场已经是非常高的风险收益性价比了。

总结以上,全球资产配置是把握全球市场各类资产的机会,长期配置赚取β收益的同时,利用不同国别不同资产的低相关性摊平波动。同时我们努力发掘优秀的管理人,在β收益之上赚取α收益。

好买长期致力于研究基金,优选基金,我们也打造了丰富完备的FOF产品线,无论是国内资产配置FOF还是海外资产配置FOF,好买的FOF管理理念都是把风险管理放在第一位。FOF投资,最优秀的FOF投资经理其实就是把风险回报比做到最优。好买希望通过多元化的配置,淡化对预测精确度的要求,随着时间的推移,让成功成为大概率事件。同时我们长期跟踪、动态调整,保证长期均衡的同时适当捕捉一些资产的左侧布局机遇。

以上就是我们对“如何做好全球资产配置”这一话题的思考,谢谢各位!

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。关于香港专业投资者要求:根据香港证券法例第571D章《证券及期货(专业投资者)规则》,个人拥有不少于800万港币的投资组合;法团则须拥有不少于800万港币的投资组合或总资产不少于4000万港币。