来源:洪泰财富

来源:功夫财经

作者:明风

天底下没有新鲜事,如今全民炒基像极了2007年时的疯狂。

一旦市场对流动性出现担忧,那么获利资金将会毫不犹豫止盈出逃,哪些资金获利最多,毫无疑问,就是抱团基金。

资本市场,从来不看谁一时赚得多,而是看谁活得最久,能一直赚。

你相信有一个投资机会是大多数人都了解并且实践,最后还让所有人都赚钱的吗?

我觉得大多数人都不相信,但在现实中,很多人信了,所以他们在疯狂地买基金,原因很简单,因为2020年,他们赚钱了,所以他们在2021年继续无脑梭哈基金。

据万得统计,2021年1月份以来,新成立的基金合计规模已达4400亿元,其中主要是偏股型基金,然后基金有了子弹,继续抱团。

天底下没有新鲜事,如今全民炒基像极了2007年时的疯狂。

01

2007年,是A股以及整个基金行业最激情燃烧的岁月。

基金销售单日可售罄900亿元;

2007年10月,基金行业管理的资产总规模超过3万亿元,比2006年底增长了338%;基民人数比较2006年底增长558%,达2400万户……

2007年9月,中国公募基金业的巅峰,当时持股占A股流通市值29%。

当时的数千万基民也都抱着坚定而淳朴的信念——买基金怎么会亏?

这个想法天真地如同有人在牛市中纳闷——股市怎么会跌,怎么会有人不赚钱?

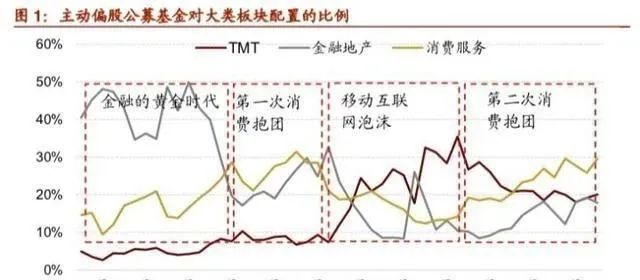

当年,基金也抱团。

基金抱团金融和地产,造就了一波A股第一波疯牛。

别看金融和地产现在是有业绩没涨幅的铁憨憨,人家历史中也曾辉煌过。

2006年12月,工商银行市盈率高达55倍,现在只有6.3倍。

2007年末,牛市顶峰时,万科的市盈率高达100倍,现在只有8倍。

伴随着金融地产瓦解,A股经历了史上最惨烈的熊市,从2007年历史高点6124点,一路崩盘,2008年10月底,沪综指盘中最低探至1664点。

基金呢?

基民恐慌赎回,造成连环踩踏,基金持股市值比例从最高29%一路下跌至3.87%,问问老韭菜,许多人回忆起来还心有余悸。

2007年,在5000点左右买的沪深300指数,一直熬到2015年第二次大牛市才解套;2007年买的大蓝筹基金,一直到去年年底才解套,经历了13年漫长的等待……

02

投资,从来不是一往无前,潮水来了,要懂得激流勇进,当潮水隐隐退去,则要急流勇退。

大家都知道,这个潮水就是全球性央行放水,货币宽松,大家赚的钱并不是企业成长的钱,而是流动性带来的估值溢价。

因此,流动性的拐点也可能在短期内成为股市的拐点。

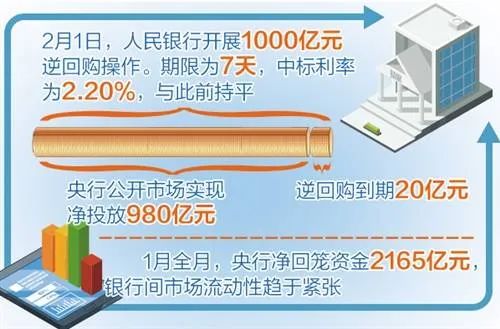

1月中旬以来,央行公开市场操作逐步从净投放转向净回笼,1月全月净回笼2165亿元,银行间市场流动性趋于紧张,随后在1月29日央行投放了7天逆回购1000亿元,实现当日净投放980亿元,很多人看不懂央行的操作,有的人认为拐点要来了,有的人认为拐点还早着。

图片来源:光明网

图片来源:光明网我的结论是,货币政策仍然稳字当头,一季度整体会保持流动性宽松的局面,以及货币政策的转向不会是急转弯,而是慢悠悠的逐步退出。

全球疫情拐点未明确到来、经济复苏具有不确定性以及全球主要央行继续实施无限量化宽松政策的情况下,我预计上半年整体流动性较好。

什么才是流动性的拐点?

答案只有一个,疫情的拐点。

在全球范围内,由于中国疫情控制得利,经济发展平稳有序,所以相较于欧美国家,中国的疫情拐点以及流动性拐点会提前到来,最快在三季度。

有人问了,这不还有大半年么,到了三季度再调仓不行么?

不要忘了,股市炒的是什么?绝不是当下,是未来,是预期,一旦市场对流动性出现担忧,那么获利资金将会毫不犹豫止盈出逃,哪些资金获利最多,毫无疑问,就是抱团基金。

涨的时候抱团,跌的时候,估计跑得比谁都快,而一旦不遏制散户疯狂投资公募基金,公募基金继续发生疯狂抱团,推高部分股价的现象,那么之后极有可能出现2007年时的情形,高位股瓦解崩盘,导致大盘崩盘……慢牛改革,毁于一旦。

1月31日晚间,央视财经发布了一则热评,《基金投资正本清源对资本市场有利》。

文中写道,“当前资本市场上投资基金的狂热现象值得警惕和深思”“要从专业的角度对投资者预警市场风险。有的优秀基金管理人对产品加以限购,拒绝热钱,控制基金规模,保护现有投资人的收益。”

意思表达很明白了,劝各位“耗子尾汁”。

2020年,无脑买基金,追高股票就行,傻子都可以赚钱;2021年,局势将更加复杂,板块的结构性分化将会更加明显,想要赚钱更加考验水平和耐心,聪明人才能赚钱。

也不是说不能投资基金和股票,但你得更有方法论,更加关注市场动向以及在合适的时候退出,保住本金和利润,资本市场,从来不看谁一时赚得多,而是看谁活得最久,能一直赚。

2021年投资比2020年要难很多。

声明:本资讯中的信息均来源于公开资料,本公司已力求报告内容的客观、公正,但对相关信息的准确性及完整性不作任何保证。资讯中的观点、结论和意见仅供参考,不构成投资建议。投资有风险,入市需谨慎。