当你在凝视深渊时,深渊也在凝视你。全球疫情扩散之下,国际原油市场刚刚度过了其至暗时刻。

其实从上个月底开始,国际油价已经开始跌跌不休,但直到3月9日才达到极致——单日最大下跌幅度超过30%,创出了上世纪90年代初美国发动伊拉克战争以来的最大跌幅。

不过此次的下跌并非来自真刀实枪的战争,而是两个石油大国之间的博弈和困境——即使知道合作是最好的选择,但双方仍坚定拒绝。

沙特和俄罗斯的囚徒困境,缘何走向了一个集体最劣解?而对于全球最大的石油需求国中国而言,油价暴跌又究竟是喜是忧?

国泰君安石化和宏观团队分别发布了点评报告,带我们从国际和国内两端审视了油价暴跌的因与果。

01

“囚徒困境”下的

集体最劣解

回顾历史,2008年以来的原油价格快速下跌主要有4次。

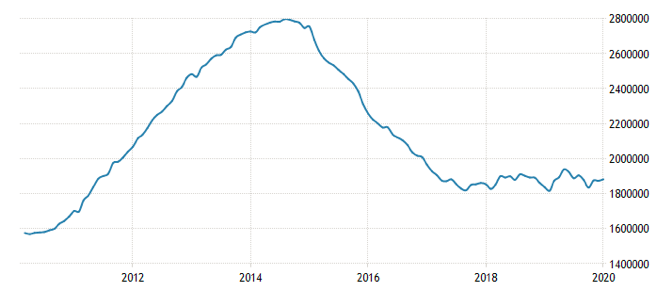

▼ WTI油价走势及历史上的大波动

数据来源:Wind,国泰君安证券研究

在正常情况下,当国际原油价格出现大幅下跌后,全球各个原油生产大国会坐下来协议减产,用调节供给的方式来提振油价。

譬如2018年12月国际油价暴跌后,OPEC就曾与俄罗斯联手签署减产协议,确保油价企稳回升。

然而随着美国通过页岩气革命实现了能源自给,并开始不断蚕食沙特和俄罗斯的原油出口市场份额后,这一平衡被逐渐打破。

2020年3月7日,一个原油历史上注定会被铭记日子,俄罗斯拒绝了OPEC额外减产150万桶/天的提议,而作为反击,沙特宣布提高产量,将在4月将石油产量提高至约1000万桶/日,未来可能提升至1200万桶/日水平。

同时,沙特最大的石油公司沙特阿美宣布进一步下调4月份的官方销售价格,掀开了一场“自杀式价格战”。

▼ 沙特原油客户及价格调整

数据来源:大地采集者、一德菁英汇,国泰君安证券研究

从短期来看,我们认为原油价格陷入了供给和需求的双杀局面,下跌趋势确定。

短期原油价格的反转主要取决于两点:

1、地缘政治事件。如沙特及俄罗斯放弃价格战,重建减产联盟;或特朗普对沙特施压停止价格战等。

2、全球疫情出现拐点,压制原油价格的情绪预期消失。

而长期来看,原油的价格走势,仍取决于供需基本面的变化。

02

供给端:

全球原油产能正在放缓

为什么我们认为沙特正在进行一场“自杀式”的反击?

沙特的经济结构对石油依赖度极高,而随着油田储量的逐步消耗,沙特在转型新经济和走卖油的老路之间其实不存在真正的选择。

然而,从鸡生蛋蛋生鸡的角度来讲,沙特想要转型新经济所需的资金,暂时还需要从卖油得到。

可现实情况是,随着油价在低位徘徊了长达五年时间,沙特高油价时期积累起的外汇储备,已经消耗了一半有余。

▼ 沙特外汇储备回到2011年水平

高油价红利消失殆尽

数据来源:tradingeconomics

因此,由于沙特财政状况已经不断恶化,所以尽管短期OPEC发动了价格战,但长期来看,油价不可能长期跌破沙特作为核心产油国的盈亏平衡点,否则其外汇储备会被快速消耗。

此次沙特增产的核心目的,还是驱赶高成本产能退出市场,同时迫使俄罗斯等国重新合作减产,为油价的回升打好基础

而供给的另一端,非OPEC的产能增速正在放缓。

考虑到衰减情况,2020年非OPEC国家产能约有150万桶/天增长(不包括非常规产能),主要是2010~2014年高油价时期投资的一系列项目进入投产尾声。但2021年,预计非OPEC项目国家的产能增长仅有2020年的一半水平。

从国别来看,2020年贡献产量的国家主要为美国,巴西,挪威,加拿大,俄罗斯及圭亚那。

▼ 非OPEC产能迅速释放接近尾声

数据来源:GoldmanSaches

以美国页岩油公司为例。

到2023年,美国将有2400亿美元的长期与能源生产有关的债务到期,至少约90%与页岩油有关,其中相当一部分于2019年底到期。

预计美国页岩油业或需要付出相当于90亿桶页岩油的产能才能还清全部的债务,而这相当于目前10年的产能。

债务压力增大与债券融资的能力下滑,极大的约束了页岩油企业的资本开支,从而对页岩油未来的产量增长造成消极影响。

不过短期来看,由于原油价格下跌,页岩油企业面临债务压力以及现金流的压力,可能会通过加速完井,消耗库存井的方式也去增加原油的产量,反而对原油的供给端带来更大的压力。

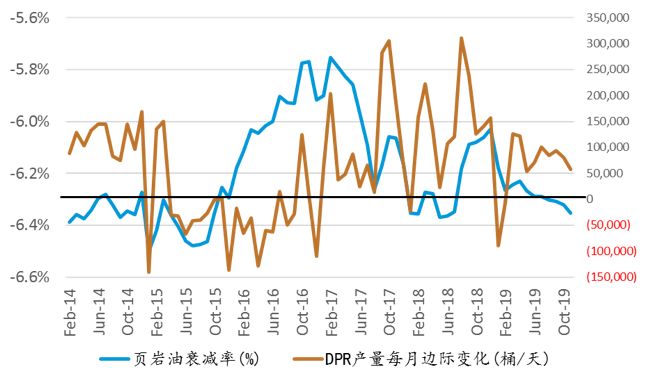

此外,我们注意到,除了页岩油的债务压力以外,页岩油的衰减率近年来重新上升,而这可能是页岩油企业面临着地质开采问题的信号。

由于页岩油企业的生产活动集中在permain盆地,过密的油井排列和甜点区消耗可能导致在不开采新产区的情况下页岩油油层压力减小,产量增速下滑。这一趋势的具体时间点目前无法判断,需要保持持续跟踪。

▼ 页岩油衰减率近年来上升

数据来源:EIA、国泰君安证券研究

考虑到页岩油企业2020年面临长期债务压力,通过低油价来清洗页岩油产能,也可能是俄罗斯拒绝减产协议的原因之一。

俄罗斯财政部称,俄罗斯能够承受石油价格在6-10年内维持在25-30美元/桶的水平。国家财富基金超过1500亿美元,可以在长期低油价情况下动用。

尽管这不一定真实反映了俄罗斯的财政状况,但确实体现了俄罗斯打价格战的决心。

03

油价暴跌对中国的影响:

不利于金融稳定,有利于节省开支

可以肯定的是,如果国际油价若继续按照当前的价格运行,几乎所有石油生产国都将受到波及。

在这场“三国杀”中,目前谁也不肯让步。

油价是否还会继续下跌,这取决于产油国,尤其是美、俄、沙特三国是否在减产协议上能否达成一致。

3月18日,OPEC联盟还将召开一场联合技术会议,继续商讨有关问题:如若减产协议达成,油价或许会快速上升;若仍未达成一致,国际油价或将继续低位运行。

至于油价暴跌对中国的影响,国泰君安宏观团队认为,总体不利于金融稳定,但有利于节省开支并提供政策空间。

首先,油价大跌会打击石油出口国的财政收入,导致石油美元回流,从而对全球流动性和资本市场形成压力。而油价大跌震动全球资本市场,主要国家股市若出现持续调整,也会从情绪上影响我国资本市场。

不过,因为中国是石油净进口国,油价下跌将减少中国支出,增加经常账户盈余。估计经此一跌后,中国将节省1100亿美元开支,占GDP的比重是0.78%。

另外,原油价格大跌还将降低交通成本,有利于控制我国的PPI和CPI。按照全年油价40美元计算,我国2020年PPI要比之前预计低4个点,为-4.1%;CPI要比之前预计低0.3点,为3.7%。

需要提醒注意的是,油价暴跌对中国经济的好处需要较长时间才能实现,但对金融风险的影响却是立竿见影的,因此预计央行的宽松政策也会以超出市场预期的速度到来。

以上内容节选自国泰君安证券已经发布的研究报告