进入3月,不仅天气逐渐暖和了,一年一度的“不减肥徒伤悲”季也如期而至。身边的“肉肉”团们恍然惊醒,准备从步数排行榜上的点赞之交,成为疫情结束后结伴去健身房挥汗如雨的打卡盟军。

是不是很励志?但健身不是一蹴而就的,口号喊得响但未必做得到,所以经常听到有人吐槽——

“去了好几次,为什么我的体重一点没下降?”

“喝水只喝白开水,吃肉只吃鸡胸肉,天哪,这日子什么时候是个头啊!”

“就去了两三次,健身卡都不知道在哪个角落里蒙灰呢!”

三天打鱼两天晒网、急于求成、缺乏毅力……健身路上的这些拦路虎,何尝不是我们理财中的呢!健身塑形需要系统的方法和长时间的坚持,理财也是一样,想要有相对较好的回报,也得耐得住寂寞,忍得了诱惑,说白了就是我们一直强调的“坚持长期投资”!

坚持长期投资,为啥这么难?

心理学中有两个词,一个叫“羊群效应”,一个叫“损失厌恶”,前者讲的是从众跟风心理,后者讲的是相比获得而言,人们更讨厌失去目前已经拥有的东西。

也就是说,在投资时很多人都是缺少独立思考的跟随行为,比如当别人都在讲半导体、5G、科技股时,他也要跟着买;但是当市场出现回调,收益下跌时,又受不了自己白花花的银子打水漂,于是忍痛离场。

巴菲特曾说:“如果你没有持有一种股票10年的准备,那么连10分钟都不要持有”,虽说很少有人能将股票持有到10年,但是我们发现巴菲特想要强调的是长期投资的力量。

股神为什么倡导坚持长期投资?

第一,因为对于长期投资、价值投资而言,推动股价上涨的根本原因在于股票背后的企业成长。但这种成长不是朝夕之间,而是需要时间的沉淀才能体现在股价上。虽然短期来看,股价的波动和业绩不一致,但长期来看股价一定和公司的内在价值正相关。

比如1988年巴菲特曾花13亿美元买了可口可乐的股票,当时可口可乐的市盈率是15倍,市净率是5倍左右。然而10年后的1998年,可口可乐从最初的15倍市盈率涨到了50倍市盈率,净利润也增长了3.5倍。也就说巴菲特在10年时间里,在可口可乐上面赚到了11倍的收益。

毫无疑问,可口可乐的成功案例,堪称长期投资、价值投资的典范。当然价投的重点,是去关注企业的内在价值,也就是一个企业长期的盈利能力。这个策略其实可以被简单描述为:“买个划算的股票,然后等。”价投大师们最擅长的就是给企业估值,然后在出现机会的时候精准下手。就像姐上文提到的可口可乐,巴菲特就是分析了公司前10年的净资产收益率和变化趋势,才做出的投资决策。

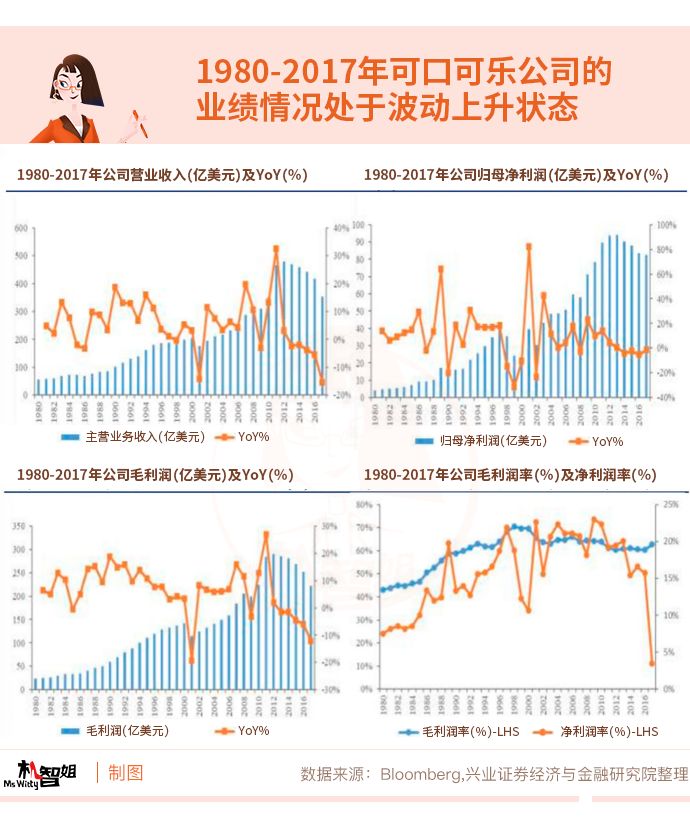

第二,企业的价值修复需要时间,好公司需要给予时间来观察。上面提到的可口可乐的案例中,该公司的发展历程并非一路通顺,从公司近30年的营业收入和利润情况来看,它也曾历经危机与挑战。但如同巴菲特的投资策略——“买个划算的股票,然后等”,只要你相信它,并给予足够的估值修复的时间,那么时间也会给予你回报。

第三,复利的获取也需要时间。爱因斯坦说过:“复利是世界第八大奇迹,知之者赚,不知之者被赚”。相信做投资的人多数都能理解“复利”这个概念,比较学术的解释为“一笔资金除本金产生利息外,在下一个计息周期内,以前各计息周期内产生的利息也计算利息的计息方法。”

理解成本有点高?没关系,姐先举个例子:

假设一个人年化收益率是25%,那么十年就是10倍,20年就是100倍,30年就是1000倍,40年就是10000倍。如果初始投资额是1万元,那么10年后变成10万,20年后变成100万,30年后变成1000万,40年后变成1亿。

也就是时间越久,财富积累的程度越大。这就是复利的力量。

坚持长期投资有多难?

面对股市波动,要想违背人性,站在噪音的对立面,始终坚持理性操作,泡沫出现时坚决卖出,恐慌来临时勇于买入,不畏短期波动长期持有等等,这些都需要很强的心理素质,不仅难且能做到的人也少之又少。

那该怎么办?

姐给出的办法是,放弃预测,将关注的重心放在企业的内在价值上,买入并长期持有,既不用整天为股市波动操心,又能节省频繁交易的成本,何乐而不为。

但需要提醒的是,长期持有还有两个前提,一是企业本身能够持续成长,基本面始终向好。比如我们看好一家公司并买入,之后虽然不建议时刻关心股价的高低,但也不能当个甩手掌柜不闻不问,而应该持续关注该公司行业环境发展及企业的经营情况,警惕黑天鹅事件的同时,也要学会评估突发事件带来的影响,看看是短期暂时的,还是基本面恶化造成的,如果是前者,或许此时是“捡便宜”的好机会,若是后者,则要果断舍弃,以免后期遭受更大损失。

二是我们国家经济的持续发展,这是支撑优秀企业高速发展的前提条件。这点毋庸置疑,在2019年《财富》世界500强榜单中也显示,我国龙头企业成长速度非常快,上榜企业不仅超出美国,从中美企业盈利能力看,2018年中美企业营收差距已经缩小为20年前的一半,而利润方面,美国企业的利润呈周期性波动,中国稳步上升。

坚持长期投资会怎样?

先说结论,如果你对祖国的未来和企业的前景抱有信心,那么最好的策略就是在低估时买入并坚持持有,相信时间会验证你的回报。

如果你对自己的择股能力没信心,面对琳琅满目的产品不知道如何挑选,那么不妨借助权益基金,分享市场红利。比如光大新增长(360006),历经多次市场风格切换且运作时间超13年,短中长期表现亮眼,成立以来涨幅超500%。(数据来源:银河证券,截至2020.2.21)

(数据来源:银河证券/wind,数据截至2020.2.21,近6月排名:63/481,近1年排名:95/421,近2年排名:41/363,近3年排名:66/339,近4年排名:45/331,均排名前1/4。)

但无论怎样,姐想说的是——买入并持有是对待好产品的最佳策略,想要同甘,必要共苦。

基金有风险,投资需谨慎。基金的过往业绩不代表未来表现,基金管理人管理的其他基金的业绩并不构成新基金业绩表现的保证。请至官网查看完整业绩。