原标题:困境中的博时迎新老总!鹏华高阳12年后回归,招商局直接任命,昔日头部权益排名大滑坡,如何奋起

财联社(深圳,记者 沈述红)讯,博时基金迎来新任总经理,这一消息2月初似将尘埃落定。

据财联社记者了解,原鹏华基金副总经理高阳即将回归老东家博时基金,担任总经理。另据业务人士向记者透露,高阳由博时基金大股东招商局在市场化选聘后任命,未来将发力权益市场,招商局金融线希望博时基金权益业务重振辉煌的决心可见。

图/高阳

图/高阳基金行业,波诡云谲,一年剧变,沧海桑田。权益业务短板已让博时从一年前的非货第二,剧烈滑坡至第8名,主动权益排名滑至行业第19名。

一位接近该公司的知情人士称,招商局对于博时基金在权益类业务方面的发展现状颇有微词,聘请高阳是为了对此作出改变。选中高阳,与他任内打造的1300亿鹏华匠心精选爆款基金也不无关联。

“目前博时基金人员流动较大。接下来,投研体系或将出现新变革,权益投资方面的投研人才也将不断扩充。”另有知情人士称。

事实上,博时基金已出现多位权益类基金经理主力离职的现象。1月30日,博时基金公告称,公司权益投资成长组负责人、股票投资部副总经理韩茂华因个人原因离职;1月20日,博时基金研究部研究总监、基金经理王俊卸任,不再担任公司其他工作岗位。据了解,王俊的下一站或将为宁波银行理财子公司宁银理财。

此番高阳能否力挽狂澜?高阳继任后,博时基金投研一体化改革的路子是否仍将按照以往的思路进行,也要打上问号。

爆款基金“高光效应”助推晋升之路

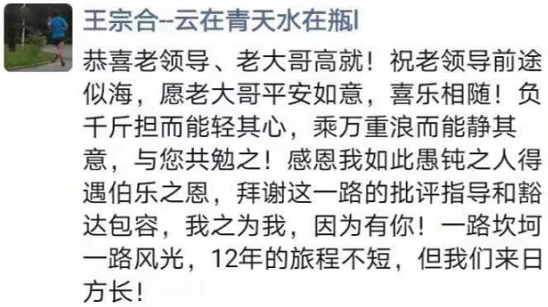

在知晓高阳即将赴任博时基金总经理后,鹏华基金知名基金经理王宗合在发朋友圈发文感慨,恭喜老领导高就,感恩“我如此愚钝之人得遇伯乐之恩,拜谢这一路的批评指导和豁达包容。”

事实上,早在1月16日,鹏华基金便已发布公告称,因个人原因,公司副总经理高阳离任,离任后不转任该公司其他工作岗位。鹏华基金表示,上述事项将按有关规定向相关监管部门备案。

公开信息显示,高阳为典型的投研“出身”的公募高管人才。他于1998年毕业于对外经济贸易大学,获经济学硕士学位。1998年7月至2000年2月,他在中金公司销售交易部担任债券投资经理;2000年3月,高阳加入博时基金,历任债券组合投资经理、博时价值增长基金经理、固定收益部总经理、基金裕泽基金经理、基金裕隆基金经理等职;2007年,高阳升任博时股票投资部总经理。在博时基金工作的这一阶段,其管理的博时价值增长回报达到29.69%、基金裕隆回报达到387.2%。

在博时基金工作8年以后,高阳于2008年12月加入鹏华基金,出任公司副总经理,分管主动权益投资。

至此,高阳完成了一位基金经理迈向固收总经理、股票投资部总经理,乃至公募副总经理的转变。

在鹏华基金担任副总经理的12年间,高阳与其他一众高管引领着鹏华基金迈向行业前十。尤其是在2019年,公司打造了数只爆款基金,其中2020年7月开启认购的鹏华匠心精选单日认购金额达到1300亿元,一度成为公募基金发行史上首募规模最高的一只基金。在今年易方达竞争优势企业首募规模达到近2400亿元后,这一历史纪录才得以突破。

一位知情人士告诉财联社记者,招商局之所以选中高阳,与上述爆款基金的打造不无关联。

在其任内,鹏华基金还实施了“平台、机制、人才”战略,全面激活主动权益共生系统,这也使得近年来公司人才流失率明显低于行业平均水平。公司同时坚持“长期投资、稳利致远”的投资理念,在行业日渐白热化的竞争下成功破局。

在管理博时权益投资团队的过程中,高阳也非常注重投研实力的打造。目前,鹏华基金权益投研团队逐步形成了个人特色与团队成长并重的局面,基于成员间紧密配合下合力制胜的氛围,逐步形成了代际有传承,老人有成果,新人有创新,兼容并蓄的共生成长系统。其团队既有老一辈的王宗合、梁浩、伍旋为代表的权益王牌型基金经理,也有羽翼渐丰的谢书英、陈璇淼、蒋鑫、王海青等实力派女性基金经理,还有张航、袁航、孟昊等新生代基金经理。

博时权益排名大滑坡,隐忧待解

成立于1998年的博时基金,是中国内地首批成立的五家公募之一。在中国基金史上,博时基金具有重要地位。在2003年的五朵金花行情中,博时基金高举价值投资大旗,为全行业带来一股清风。目前其股权架构为招商证券持股49%,长城资管持股25%,上海汇华实业持股12%,上海盛业股权投资基金持股6%,天津港集团持股6%,广厦建设集团持股2%。

作为招商局在金融板块的重要布局,博时基金多位高管均来自“招商系”,即使是监管层“出身”的江向阳,也在出任博时基金总经理之前也担任过半年多的招商局金融集团副总经理。

在高阳之前,博时基金总经理一职已空缺逾3个月之久。2020年10月中旬,江向阳正式卸任博时基金总经理一职,转任专职董事长。在卸任之前,江向阳自2015年7月起任职总经理已有5个年头。其后,该公司总经理职位由副总经理王德英代任。

财联社记者获悉,此次高阳时隔12年重回老东家,乃博时基金大股东招商局层面经市场化选聘后直接任命,主要目的在于重点发展权益类产品,以解决博时基金近年来管理规模提升主要得益于其债券基金发展的问题。

一位接近该公司的知情人士称,招商局对于博时基金在权益类业务方面的发展现状并不满意,聘请高阳是为了对此作出改变。

“目前博时基金人员流动较大。接下来,其投研体系或将出现新的变革,权益投资方面的投研人才也将不断扩充。”上述人士表示。

事实上,目前,博时基金已出现多位权益类基金经理主力离职的现象。1月30日,博时基金公告称,公司权益投资成长组负责人、股票投资部副总经理韩茂华因个人原因离职;1月20日,博时基金研究部研究总监、基金经理王俊卸任,不再担任公司其他工作岗位。据了解,王俊的下一站或将为宁波银行理财子公司宁银理财。

高阳继任后,博时基金投研一体化改革的路子是否仍将按照以往的思路进行,也要打上问号。

2016年起,江向阳开始带领博时基金着手投研一体化改革。在此之前,担任博时基金总经理不久的江向阳面临的现状是,公司数位基金经理相继离职。在此背景下,如何重振权益团队,成为一个重要的课题。

在江向阳的领导下,博时基金权益投资团队将全体基金经理和研究员按照各人专长统一划分为产业研究小组,通过行业和公司基本面深入研究和对估值体系的研讨,为全公司权益投研贡献重点投资标的,并提供方法论支撑。投研一体化改革经历了较长时间的磨合,至2018年初逐步成型,2018年三季度全面推开。

作为博时基金近年来投研体系改革的重点内容,投研一体化成立早期是为了解决组织内部长期存在的“投研两张皮”现象而产生的。随着改革逐渐成效,目前博时基金投研一体化小组已经成为全公司权益投研的基础支撑平台和扁平化学习型组织。

不过,从权益投资规模增量角度来看,博时基金投研一体化改革的效果还不够显著。较2019年底,其权益投资规模虽然有所增长,但排名却下降了不少。

12年规模之变,或因战略未及时调整?

在高阳离开博时基金的12年间,鹏华基金和博时基金的发展各自呈现出翻天覆地的变化。尤其是近几年来,其业务发展态势似乎朝着相反的两个方向而去。虽然博时基金整体发展体量仍高于鹏华基金,但发展势头却有所不及。

Wind数据显示,在2008年,博时基金非货基管理规模位居行业第三,为921.64亿元。彼时,债券基金规模仅有不到50亿元。同年,鹏华基金非货基管理规模仅有345.56亿元,在行业排名第18位。

12年后,博时基金总体管理规模已从当初的行业第三,降至行业第八,鹏华基金管理规模也从第18位升至行业前十。

其中,截2020年末,剔除货币及理财债基,鹏华基金管理规模以3293.85位居行业第十位,较上年同比增长1516.29亿元,增幅为85.30%。

同期博时基金管理总规模为4007.02亿元,位列行业第八,仍高于鹏华基金。但在2020年,博时基金管理规模增量仅有673.51亿元,增幅仅为20.20%,大比例落后于鹏华、易方达、广发、汇添富等公司。

在高阳离开博时基金,并担任鹏华基金副总经理的12年间,A股市场经历了数次牛熊,各类政策不断出台,公募竞争环境愈发激烈,基金公司之间的排名也不断更新着。尤其是资管新规出台后,不少公募主动引导并承接了相当体量的资金至固收产品,博时基金便是其中一个典型代表。如果仅从债券基金管理规模来看,截至2020年底,博时基金债券型基金规模已远超2300亿元,位列行业第一。

江向阳担任总经理期间,博时基金在固定收益投资领域取得了明显成绩。然而,将过多的战略和精力放到固收类产品的发展上,让博时基金难免分身乏术,权益类产品的发展也由此缓慢下来。

天相投顾数据显示,虽然博时基金2020年权益类产品规模有着相应地增长,但在其他基金公司的迅猛增势衬托下,这一态势并不显于人前,反倒稍显落后。2020年底,博时基金权益类产品规模为1418.30亿元,较2019年底的954.47亿元增加了463.84亿元,增幅近半。但就权益产品规模行业排名而言,该公司排名从2019年底的11位下降至2020年底的19位,排名下降8位。

反观鹏华基金,该公司近年来紧跟时代脉搏,在打造权益类产品影响力方面付出了巨大的努力。2020年底,这家公司权益类规模达到2007.67亿元,跻身成为市场上十家“两千亿级权益基金公司”之一,高出博时基金近600亿的规模。这一数据较鹏华2019年底的680.34亿增加了1327.33亿元,增幅高达195.10%,规模排名也从行业第19位跻身行业第10位,排名上升9位。

此次博时基金高层调整,是否将切实把公司权益业务发展起来。未来,公司投研还将发生哪些新的变化,又将有哪些知名基金经理加盟,且拭目以待。