汇丰晋信研究精选混合基金

基金代码 014423

2022年1月6日重磅新发!

Q:汇丰晋信研究精选基金是一只什么样的产品?

汇丰晋信研究精选基金(代码014423)是一只偏股混合型的全市场基金,股票投资比例为50%-95%。本基金将坚持研究创造价值的理念,以深入细致的基本面研究挖掘各行业具有投资价值的股票,依托投研团队对公司基本面系统及深入的研究,精选具有长期发展潜力的上市公司进行投资。研究精选基金发行日期为2022.1.6-2022.1.26。

Q:拟任基金经理是谁,投资风格如何?

陆 彬

汇丰晋信研究总监、基金经理

拟任基金经理陆彬,复旦大学金融学硕士,2014年7月加入汇丰晋信基金,是公司内生培养的新锐基金经理,在新能源、机械、化工等领域有超过7年的研究经验。2019年5月起担任汇丰晋信基金 基金经理,现同时任汇丰晋信基金研究总监,低碳先锋基金、智造先锋基金、动态策略基金、核心成长基金基金经理。截至2021年三季度末,陆彬管理的基金总规模为272亿元。

陆彬投资风格鲜明,主要呈现以下特点:

成长+周期:在中游制造业有超过7年的研究功底,既对新能源等高成长性行业有深刻理解,同时深耕化工等周期类行业,并且能力圈不断扩大;

偏左侧投资:发现不同于市场共识的机会;

行业/风格轮动:在不同行业和风格的资产中寻找性价比更好的公司。

数据来源:汇丰晋信,截至2021.11.30,陆彬管理的基金规模截至2021.9.30。

Q:汇丰晋信研究精选基金和陆彬目前管理的基金有什么不同?

首先,研究精选基金是一只偏股混合型的全市场基金,明显不同于低碳先锋基金、智造先锋基金这2只主题型的股票型基金。其次,对比动态策略基金、核心成长基金这2只混合型全市场基金,研究精选基金的投资范围进一步扩大,可以布局港股,股票资产的0-50%可投资于港股通标的股票,更加全面地覆盖中国股票市场投资标的。

注:港股通指的是内地与香港股票市场交易互联互通机制允许买卖的规定范围内的香港联合交易所上市的股票(包含沪港通下的港股通及深港通下的港股通)。

Q:陆彬如何看港股市场,后续看好哪些细分赛道?

首先从市场来看,站在当前时点,拟任基金经理陆彬认为港股已经来到历史较低位置,估值便宜,迎来布局的良好时机。另外从团队来看,汇丰晋信拥有专业的港股研究团队,具有丰富的港股经验,可为投资港股提供有力支持。

港股投资方面,陆彬将主要关注两个方向,一是A股稀缺的公司,比如互联网平台龙头,创新药公司等;二是估值具有优势的公司,比如煤炭等周期股。

资料来源:汇丰晋信,截至2021.11.30。文件所载观点均基于当时市场环境作出,既不构成未来汇丰晋信旗下基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。

Q:在A股市场,拟任基金经理关注的投资方向有哪些?

陆彬把全市场公司主要划分为四大类别,主要从这四个方向中去寻找具体的投资机会。

核心资产:关注内部分化,比较“基本面和估值”的匹配度以及投资回报率空间。当前,仍以电动车为代表的新能源行业投资机会为主,同时密切关注估值风险。

指数权重股中的低估值价值类。大金融大地产行业,估值和机构配置处于历史低位,政策或投资预期边际改变,看好这些行业估值修复的机会。

PEG成长类:尤其是高端装备、新材料和TMT中部分细分领域为代表。目前有一批公司质地和估值匹配度比较高的投资机会。比如说计算机、环保设备、汽车电子、新材料和具有技术壁垒的军工偏民用企业等。

周期类:后续周期股中的投资机会或主要来源于“碳中和”和“农业”。

资料来源:汇丰晋信,截至2021.11.30PEG指市盈率相对盈利增长比率,为常用估值指标之一。TMT (Technology, Media, Telecom)包含科技、传媒和通信行业。文件所载观点均基于当时市场环境作出,既不构成未来汇丰晋信旗下基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。

Q:陆彬管理基金的规模已有所提升,后续在基金操作上会有什么变化吗?

首先,规模增长可能会对基金操作有一定影响,所以,陆彬也表示说他会不断努力扩大能力圈,而且目前股市有不少流动性和市值容量都比较大的标的可选择,从投资角度来看后续对规模的约束相对有限。

其次,汇丰晋信旗下基金主要依托研究团队支持,通过深度、前瞻、主动、全面的基本面研究,挖掘潜力股。陆彬将结合公司的投研平台以及自身的投资经验,用基于基本面和估值的投资策略体系来管理基金。

Q:拟任基金经理的过往业绩如何?

作为2020股基冠军*,陆彬2021年的业绩依然交出了亮眼的答卷。

*数据来源:晨星,陆彬管理的低碳先锋基金A 2020年收益率在晨星956只普通股票型基金中排名第1,截至2020.12.31。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的基金的业绩并不构成其他基金业绩表现的保证,市场有风险,投资需谨慎。

截至2021年11月末,陆彬管理满1年的基金过去1年、2年、3年业绩均排名晨星同类TOP 4。

汇丰晋信智造先锋股票基金A/C、低碳先锋股票基金A任职回报均超过360%。

1.数据来源:汇丰晋信,累计收益率经托管行复核,年化收益率为汇丰晋信基于累计收益率使用下列公式计算得出,截至2021.11.30。年化收益率=[(1+期间累计收益率)^(1/N)-1]*100,其中N为年数。2.数据来源:晨星,基金分类方法自2021.10.31起调整,低碳先锋股票基金、智造先锋股票基金为中国开放式基金-中盘成长股票分类,动态策略混合基金为中国开放式基金-积极配置-大盘平衡分类,截至2021.11.30。低碳先锋股票基金A晨星各区间收益排名:过去一年:1/82;过去两年年化:1/62;过去三年年化:3/53;过去五年年化:9/29;陆彬自2019.8.17起任本基金基金经理。智造先锋股票基金A晨星各区间收益排名:过去一年:3/82;过去两年年化:2/62;过去三年年化:1/53;过去五年年化:2/29;智造先锋股票基金C晨星各区间收益排名:过去一年:4/82;过去两年年化:3/62;过去三年年化:2/53;过去五年年化:3/29;陆彬自2019.5.18起任本基金基金经理。动态策略混合基金A晨星各区间收益排名:过去一年:1/146;过去两年年化:1/134;过去三年年化:1/119;过去五年年化:2/72;陆彬自2020.5.9起任本基金基金经理。

汇丰晋信智造先锋股票基金A/C、低碳先锋股票基金A为股票型基金,汇丰晋信研究精选混合基金为混合型基金,不同类型基金的风险收益特征不同,业绩表现仅供示意,基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的基金的业绩并不构成其他基金业绩表现的保证,市场有风险,投资需谨慎。

Q: 拟任基金经理的风险控制能力如何?

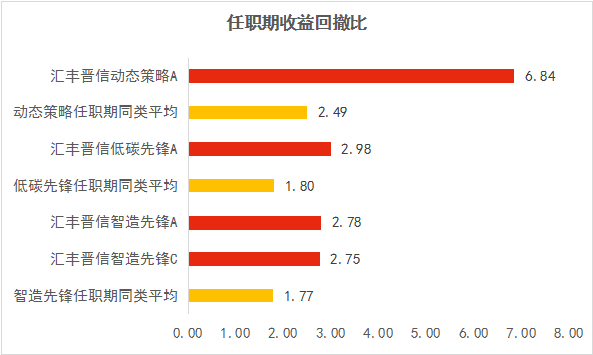

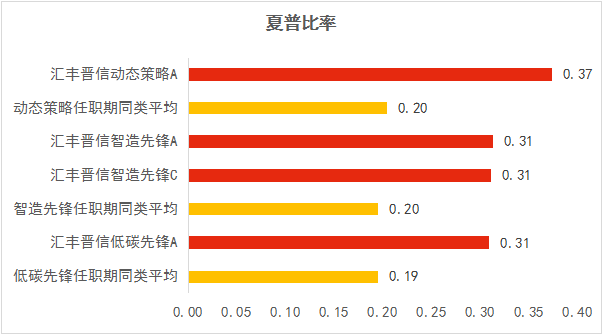

从收益回撤比(Calmar比率)和夏普比率这两个指标来看,陆彬获取风险调整后收益的能力同样亮眼。

截至2021年11月末,陆彬管理满1年的基金,任职期收益回撤比(Calmar比率)较为突出。

数据来源:Wind,汇丰晋信整理,截至2021.11.30。低碳先锋股票基金、智造先锋股票基金同类为Wind普通股票型基金分类,动态策略混合基金同类为Wind灵活配置型基金分类。陆彬于2019.5.18起担任汇丰晋信智造先锋基金基金经理;陆彬于2019.8.17起担任汇丰晋信低碳先锋基金基金经理;陆彬于2020.5.9起担任汇丰晋信动态策略基金基金经理。Calmar比率:年化收益率与最大回撤之比,数值越大反映承担单位回撤风险取得的基金收益越好。基金过往表现不代表未来,市场有风险,投资需谨慎。

截至2021年11月末,陆彬管理满1年的基金,任职期夏普比率均跑赢同类基金同期平均值。

数据来源:Wind,汇丰晋信整理,截至2021.11.30。低碳先锋股票基金、智造先锋股票基金同类为Wind普通股票型基金分类,动态策略混合基金同类为Wind灵活配置型基金分类。陆彬于2019.5.18起担任汇丰晋信智造先锋基金基金经理;陆彬于2019.8.17起担任汇丰晋信低碳先锋基金基金经理;陆彬于2020.5.9起担任汇丰晋信动态策略基金基金经理。夏普比率是衡量基金风险调整后收益的指标之一,反映了基金承担单位波动风险所获得的超额回报率(Excess Returns),即基金总回报率高于同期无风险收益率的部分,一般情况下,该比率越高,基金承担单位波动风险得到的超额回报率越高。基金过往表现不代表未来,市场有风险,投资需谨慎。

Q:汇丰晋信研究精选基金的股票投资策略是什么?

本基金主要采用自上而下与自下而上相结合的方式精选个股,构建股票组合。自上而下,评估不同行业的相对投资价值,调整行业分布;自下而上,通过定性、定量两方面,结合基本面和估值的角度,精选具有长期发展潜力的标的进行投资。

资料来源:汇丰晋信,上图仅供示意。

Q:汇丰晋信基金公司投研实力如何?

汇丰晋信基金“高研值”研究团队由5个组别、共20位成员构成,平均从业年限近5年。研究团队将通过深度的一线行业覆盖以及积极专业的行业研究,提供投研支持。

数据来源:汇丰晋信,截至2021.11.30。

从权益类基金投资能力来看,汇丰晋信基金公司权益类基金绝对收益率最近一年、最近七年、最近十年行业排名都位居TOP 5,排名分别为5/145、5/72、5/62。

数据来源:海通证券,《基金公司权益及固定收益类资产业绩排行榜》,截至2021.9.30。汇丰晋信基金公司权益类基金绝对收益率各区间排名:最近一年5/145;最近两年:6/133;最近三年:9/119;最近五年:29/99;最近七年:5/72;最近十年:5/62。

基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的基金的业绩并不构成其他基金业绩表现的保证。市场有风险,投资需谨慎。

低碳先锋股票基金A过往业绩(业绩比较基准收益率)如下:2016年-23.92%(-15.38%),2017年-3.87%(-0.86%),2018年-39.11%(-35.02%),2019年45.87%(17.72%),2020年134.41%(48.42%),2021年截至11月30日48.30%(47.93%)。期间基金经理为:陆彬(2019.8.17-至今),方超(2015.9.19-2019.9.7),曹庆(2013.12.21-2016.4.30)。

智造先锋股票基金A过往业绩(业绩比较基准收益率)如下:2016年-5.9%(-18.79%),2017年7.45%(1.22%),2018年-27.16%(-27.16%),2019年73.88%(26.03%),2020年128.65%(63.21%),2021年截至11月30日48.97%(21.96%)。智造先锋股票基金C过往业绩(业绩比较基准收益率)如下:2016年-6.44%(-18.79%),2017年7.06%(1.22%),2018年-27.52%(-27.16%),2019年73.12%(26.03%),2020年127.52%(63.21%),2021年截至11月30日48.29%(21.96%)。期间基金经理为:陆彬(2019.5.18-至今),曹庆(2015.9.30-2017.4.22),吴培文(2015.9.30-2019.12.28)。

动态策略混合基金A过往业绩(业绩比较基准收益率)如下:2016年-8.3%(-7.45%),2017年19.18%(4.76%),2018年-23.13%(-12.21%),2019年44.65%(20.54%),2020年71.75%(15.82%),2021年截至11月30日40.34%(1.22%)。期间基金经理为:陆彬(2020.5.9-至今),郭敏(2015.5.23-2020.5.30)。

核心成长混合基金A过往业绩(业绩比较基准收益率)如下:基金合同生效以来(2021.5.24-2021.11.30) 11.91%(-1.69%)。核心成长混合基金C过往业绩(业绩比较基准收益率)如下:基金合同生效以来(2021.5.24-2021.11.30) 11.62%(-1.69%)。期间基金经理为:陆彬(2021.5.24-至今)。

数据来源:汇丰晋信基金,业绩经托管行复核,截至2021.11.30。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的基金的业绩并不构成其他基金业绩表现的保证。市场有风险,投资需谨慎。

风险提示

本基金管理人依照诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,在少数极端情况下,投资人可能损失全部本金。投资有风险,基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。本基金的募集初始面值为1元,在市场波动等因素的影响下,本基金净值可能会低于初始面值,本基金投资者有可能出现亏损。基金管理人提醒投资人基金投资的“买者自负”原则,敬请投资人根据自身的风险承受能力选择适合自己的基金产品。

基金的特有风险:本基金除了投资于A 股上市公司外,还可在法律法规规定的范围内投资港股通标的股票。除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险(港股市场实行T+0 回转交易,且对个股不设涨跌幅限制,港股股价可能表现出比A 股更为剧烈的股价波动)、汇率风险(汇率波动可能对基金的投资收益造成损失)、港股通机制下交易日不连贯可能带来的风险(在内地开市香港休市的情形下,港股通不能正常交易,港股不能及时卖出,可能带来一定的流动性风险)等。本基金投资于港股通标的股票的比例占股票资产的0-50%,本基金可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股通标的股票或选择不将基金资产投资于港股通标的股票,基金资产并非必然投资港股通标的股票。

本资料所提供的资讯均根据或来自可靠来源,但并不保证其准确和完整性,仅供参考,不构成对读者的实质性建议。