【白酒投资日报】白酒再度大涨 劲牌欲借壳青青稞酒?|| 【新能源车投资日报】明星基金经理重仓标的有何看点?|| 【独家直播】白酒板块回调,买入还是离场?

基金业绩做上去后,市场就会给基金公司正向反馈吗?恐怕未必。

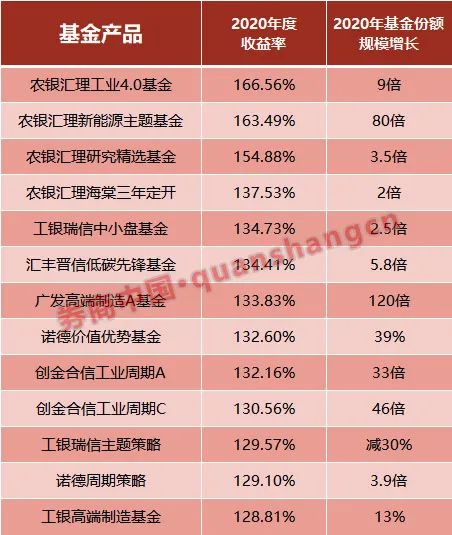

随着公募基金四季报披露完毕,2020年度基金业绩13强的份额规模增长情况也浮出水面,数据显示,业绩排名第七的广发高端制造基金成为2020年度最大赢家,基金份额增长了120倍,业绩排名第一的农银汇理工业4.0基金的份额规模增长了9倍,值得一提的是,业绩排名十三强的部分基金产品,有的基金经理辛苦一年,将业绩做到翻倍,却不被市场买账,份额规模还出现一定程度的缩水,可能意味着基民有一定程度的逢高赎回。

基金排名大战究竟谁笑到最后?

基金公司赚钱的大多数模式,无外乎聘用优秀的基金经理,将基金的收益率做高,吸引资金申购基金份额,基金公司通过计提管理费获得收入,维持基金公司的日常运转。在这种背景下,基金经理通过做高基金产品的收益率,吸引资金申购变得极为重要。

在过去一年内,公募基金赚钱效益火爆,翻倍基金多达108只,在基民赚钱的同时,基民到底给这些基金公司带来多少的正向反馈?随着公募基金四季报披露完毕,2020年度基金业绩份额规模增长情况也浮出水面。

券商中国记者分析排名前13强的基金发现,业绩排名第七的广发高端制造基金成为2020年度最大赢家。广发高端制造基金由郑澄然、孙迪两位基金经理共同管理,他们所管理的广发高端制造基金以133.83%的收益率,排名基金产品年度业绩第七。

根据基金披露的数据显示,截止2020年12月31日,广发高端制造A基金的份额总规模为54.59亿份,而在2019年12月31日,这一数据仅为0.45亿份,这意味着,在短短12个月的时间内,广发高端制造基金的份额规模增长高达120倍。

去年业绩排名第七的基金,尚且有120倍的份额规模增长,那么排名第一的冠军基金增长了多少呢?基金经理赵诣管理的农银汇理工业4.0基金在2020年度取得了166.56%超高收益率,拿到了年度基金冠军的称号。券商中国记者发现,截至2020年12月31日,农银汇理工业4.0基金的份额规模为11.26亿份,而在2019年12月31日,它的份额规模数据为1.17亿份,也就是说,这只2020年度的冠军基金,过去一年的份额规模为9倍,考虑到第七名增长了120倍,9倍的数据似乎与冠军基金的名号并不匹配。

不过,赵诣管理的另一只基金稍稍弥补了遗憾。他管理的农银汇理新能源主题基金在2020年度的收益率高达163.49%,这只基金产品的业绩排名全市场第二。份额规模数据变化显示,该基金截至2020年12月31日的数据为54.91亿份,而2019年12月31日的份额数据为0.68亿份,这意味着,随着农银汇理新能源主题基金在2020年的基金赚钱效益持续提升,赵诣管理的这只基金期间份额增长了接近80倍。

翻倍基为何基民却不买账?

不过,基金四季报披露的数据也显示,将基金产品收益率做上去,基民未必能给基金公司足够多的正向反馈,有时候还带来了负反馈。

券商中国记者注意到,工银瑞信主题策略基金在2020年取得了接近130%的高收益,业绩排名全市场第11名。但份额规模增长上,完全出乎基金公司的预料。

数据显示,工银瑞信主题策略基金截止2020年12月31日的份额为3.41亿份,这一数据在2019年12月31日为4.94亿份,一年时间,这只业绩排名前列的基金,份额规模缩水了30%。也就是说,基金经理辛辛苦苦干了一年,把基金收益率做到全市场前列,不少基民却可能乘机赎回跑路了。

工银瑞信旗下的工银中小盘成长基金在这方面表现的更好一些,工银中小盘成长基金在2020年度业绩排名全市场第五,去年的收益率接近135%。份额数据变化显示,该基金份额从年初的1.94亿份,增长到去年末的6.90亿份,基金份额规模增长了2.5倍。

此外,去年收益率排名第八的诺德价值优势基金,其份额规模增长了39%,排名第13的工银高端制造基金增长了13%,排名第10的创金合信工业周期C基金份额增长了46倍。

资金资源持续向头部基金公司集中

显而易见的是,随着全市场的资源更多的向头部基金公司集中,一年一度的业绩排名所展现的收益率,能在相当程度上帮助基金公司,但并不能保证高收益率就一定能打动渠道,分化在整个行业已变得极为显著,

尤其是申购基金的背后资金,不仅仅是普通的基民,还包括大量的专业机构。券商中国记者从获悉,广发高端制造基金的申购资金中就包括了相当比例的机构。

“相对于基民对短期收益率高低极为敏感,可能会闻风而来,专业机构更看重的头部基金公司的平台资源”深圳地区的一位市场人士认为,基金经理的长期收益率很大程度上上来自所在基金公司的投研资源,头部基金公司的研究资源、研究实力对许多中小基金公司构成碾压之势,专业的机构资金在选择申购基金产品时倾向于选择选择头部基金公司。

例如,在基金公司调研股票这件事上,头部基金公司旗下的基金经理,与中小基金公司旗下的基金经理,所获得的资源是有很大不同的,对A股许多上市公司的接待人员而言,基金经理所在基金公司的资金实力,就是基金经理的身份和地位。

尽管易方达基金公司的任何一只基金产品,均未进入2020年度基金业绩15强,但那些业绩排名进入前列的中小基金公司,丝毫不能挑战易方达对社会资金的吸引力。

1月19日,易方达公告称,易方达竞争优势企业累计有效认购申请金额已超过募集规模上限150亿元,公司将对1月18日有效认购申请采用“末日比例确认”的原则予以部分确认,有效认购申请确认比例为6.253716%。这也意味着,易方达竞争优势企业吸引资金的规模为2398.57亿元。

究其原因,依在于易方达的品牌效应在银行等基金销售渠道极为抢手,头部基金公司在吸引资金这件事上已经形成了渠道的优势,而其品牌效应的根本,又来自易方达基金公司旗下产品的长期投资能力,以基金经理张坤管理的易方达蓝筹精选基金为例。

尽管易方达蓝筹精选基金截止2019年12月31日的份额规模基数很大,年初高达57.34亿份,该基金也并未进入2020年度业绩十强,但截止2020年12月31日,份额数据已超过236亿份,在高基数的条件下,取得3倍的份额增长。

扫二维码 领开户福利!