今年以来,股市震荡,债市波动,沪深300跌-4.92%,中债-总财富(总值)指数涨5.17%。主要基金指数中,股票基金涨6.31%,偏股基金4.16%,偏债混合基金5.26%,混合债券型二级基金(二级债基)7.28%,债券基金3.73%(数据来源:Wind,截至2021.12.17)。

二级债基表现突出,但业绩明显分化,337只银河证券分类“债券基金-普通债券型基金-普通债券型基金(二级)(A类)”中,今年以来平均回报5.69%,最高回报35.73%,最低回报-14.61%,正回报占比94.07%(数据来源:海通证券,截至2021.12.17)。

由此看来,作为固收+基金的重要组成部分,二级债基的很值得持有,需要解决的关键问题是,如何才能选到未来表现可能相对优异的产品?我们也许能从即将于2022年1月4日至19日重磅发行的中银恒悦180天持有期证券投资基金(A类:014397 C类:014398)身上找到答案或启示。

◎注: 中银恒悦180天持有期基金份额设置锁定持有期为180天,期间不可办理赎回及转换转出业务。二级债基主要投资与债券市场,少量投资股票、可转债等权益类产品,受到债券市场和股票市场波动影响,预期收益与预期风险水平高于货币市场基金,低于股票型基金和混合型基金,在市场波动等因素的影响下,基金投资有可能出现亏损,在少数极端情况下可能损失全部本金。二级债基非保本非保收益,不能作为银行理财产品的替代。基金有风险,投资需谨慎。

业绩分化不新鲜

优选股债综合投研实力公司

一般说来,固收+基金的挑选,更侧重基金公司的股债综合投研实力。因为业绩的分化,其实并非今年才有的特殊现象。以最近的5个完整年度数据来看,其实业绩分化的情况是一直存在的,甚至近几年有所收窄。其中分化最为明显的2018年度,但最高回报与最低回报之间的差距已超过100%。

▲数据来源:基金定期报告、WIND,单位:%,基金类别为银河证券分类债券基金-普通债券型基金-普通债券型基金(二级)(A类),数据区间:2016.1.1-2020.12.31

▲数据来源:基金定期报告、WIND,单位:%,基金类别为银河证券分类债券基金-普通债券型基金-普通债券型基金(二级)(A类),数据区间:2016.1.1-2020.12.31投资的基础是研究。因此投资者在选择具体基金产品的时候,挑选投研实力更强的公司可能更有利。基金公司投研实力大致可以从成立年限、投研团队、管理规模、过往业绩等几个方面考量。

中银基金是中国银行和全球规模最大的资产管理集团之一的贝莱德联手打造的专业投资管理机构,公司成立于2004年,截至2021Q3,公募规模3913亿元,拥有公募基金产品141只,国内债券业务单元的排名为4/144(数据来源: 中国银河证券基金研究中心,债券业务单元排名为国内债券业务净资产在银河证券所统计的所有公募基金公司中的排名)。2021年9月末,中银基金投研团队人数132人,平均从业年限超过9年,主要骨干在业内具有较强影响力。

◎注: 基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。投资有风险,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金净值及其收益可能会不断变动。

穿越震荡

这样的明星基金经理可能适合您

第二步就是选基金经理。固收+基金经理的选择,回撤控制能力是需要特别注重的,反映到业绩上来说,多会体现为年年正收益。众所周知,资本市场投资是需要战胜波动的,而持续的收益更能帮助我们拿得住,从而尽可能避免一些错误的投资理财行为。

中银恒悦180天持有就是这类好舵手,拟任基金经理陈玮代表作中银稳健添利A不仅实现了年年正收益,更是自2014年以来,335只同类产品中,唯一一只每年度收益均超过4%的二级债基!

◎注: 年年正收益,指的是每个完整年度产品收益为正,并非指自基金成立日至前述期间内的任一时点产品收益均为正。中银恒悦180天持有期基金份额设置锁定持有期为180天,期间不可办理赎回及转换转出业务。二级债基主要投资与债券市场,少量投资股票、可转债等权益类产品,受到债券市场和股票市场波动影响,预期收益与预期风险水平高于货币市场基金,低于股票型基金和混合型基金,在市场波动等因素的影响下,基金投资有可能出现亏损,在少数极端情况下可能损失全部本金。二级债基非保本非保收益,不能作为银行理财产品的替代。基金有风险,投资需谨慎。

▲数据来源:海通证券,截至2021.11.30

▲数据来源:海通证券,截至2021.11.30如此强势穿越市场周期,陈玮这样的人基金经理可能正是大家所需要的。

陈玮现任中银基金固定收益投资部副总经理,13年证券从业经验,7年基金管理年限,曾管理过纯债、二级债、灵活配置型基金等,是少有的全能型选手。尤其是对资本市场有高度敏锐,对股票行情的把握能力优异且操作果敢;对可转债、信用债等的择优能力较强且信用风险管控趋严,追求固定收益类资产安全边际的同时,力求向上保持权益类资产的弹性。

陈玮近3年获得了五年期奖(2019年、2020年,上海证券报)和五年持续回报积极债券型明星基金(2019年,证券时报)两个大奖(陈玮从业经验与基金管理年限数据自基金定期报告,截至2021.9.30)。

布局好时机,一起去长跑

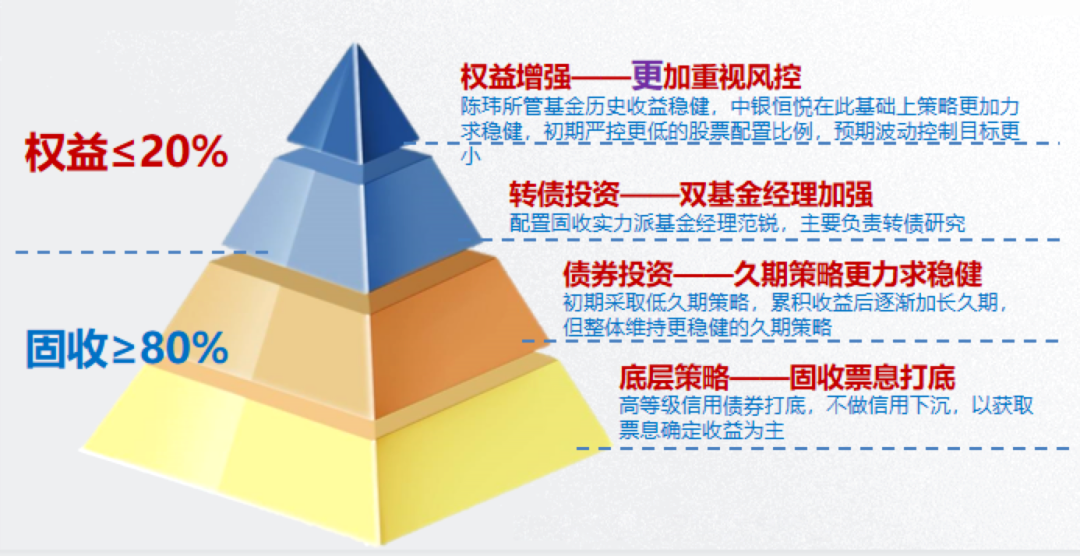

同时,中银恒悦180天持有将采用双基金经理模式,搭配善于固定收益管理的拟任基金经理范锐。范锐擅长大类资产配置,具有9年证券从业年限,2年基金管理经验。对于中银恒悦180天持有,两位基金经理将投资策略分为四层金字塔结构,力求底盘扎实,弹性充足。

注: 中银恒悦180天持有期基金份额设置锁定持有期为180天,期间不可办理赎回及转换转出业务。

▲注: 基金经理观点为当下观点, 后续可能会随着市场变化而变化

▲注: 基金经理观点为当下观点, 后续可能会随着市场变化而变化值得一提的是,中银恒悦180天持有设置了180天持有期,对投资者来说尽可能减少追涨杀跌,回归理财本源,对管理者来说,更有利于发挥固定票息优势,减少市场干扰,对管理更有利。对于后市,两位基金经理认为:

第权益部分。国内基本面下行,通胀预期边际有所下行,货币政策放松提振股市,部分板块前期跌幅已经十分充分。跨年行情博弈春季躁动,权益市场阶段性可能偏强。

债券部分。对债券市场谨慎乐观,明年无风险利率有希望稳中有降,在安全边际足够的时候,会适度参与一些长债的波段交易,倾向于维持一定的久期,承担一定的风险条件下,能够有效提升组合静态收益率。预计后续高等级信用债利差保持低位,过剩产能、中等资质城投依然会收益较好,地产债、长久期弱资质城投仍然有估值压力。

中银恒悦180天持有期基金份额设置锁定持有期为180天,期间不可办理赎回及转换转出业务。

新年新机会。长跑路上,中银恒悦180天持有期证券投资基金(A类:014397 C类:014398)待与您同行!

业绩回顾:陈玮现任管理产品有:中银纯债债券、中银稳健添利发起式、中银招利、中银中高等级、中银恒优、中银通利(成立不足6个月)。其中,中银纯债债券A于2012年12月12日成立,近五年回报/业绩基准回报分别为:2016年度1.62%/-1.63%,2017年度 1.56%/-3.38%,2018年度7.81%/4.79%,2019年度 4.12%/1.31%,2020年度 3.25%/-0.06%,2021年上半年 1.82%/0.65%,2021年三季度1.23%/0.83%;中银纯债债券C于2012年12月12日成立,近五年回报/业绩基准回报分别为:2016年度1.66%/-1.63%,2017年度 1.17%/-3.38%,2018年度7.31%/4.79%,2019年度 3.93%/1.31%,2020年度 2.97%/-0.06%,2021年上半年 1.63%/0.65%,2021年三季度1.23%/0.83%;中银稳健添利A于2013年2月4日成立,近五年回报/业绩基准回报分别为:2016年度 4.17%/ -1.63%、2017年度 4.57%/ -3.38%、2018年度 5.77%/ 4.79%、2019年度7.59%/ 1.31%、2020年度 4.36%/-0.06%,2021年上半年 2.03%/0.65%,2021年三季度1.40%/0.83%;中银稳健添利C于2018年4月12日成立,回报/业绩基准回报分别为:成立日至2018年12月31日 2.98%/3.25%、2019年度 7.23%/1.31%、2020年度 4.02%/-0.06%,2021年上半年 1.91%/0.65%,2021年三季度1.4%/0.83%;中银稳健添利E于2019年3月15日成立,回报/业绩基准回报分别为:成立日至2019年12月31日 4.41%/0.94%、2020年度 3.92%/-0.06%,2021年上半年 1.82%/0.65%,2021年三季度1.34%/0.83%;中银招利A于2019年9月27日成立,回报/业绩基准回报分别为:成立日至2019年12月31日 1.83%/1.22%,2020年度 6.03%/2.62%,2021年上半年 2.24%/0.70%,2021年三季度1.63%/0.08%;中银招利C于2019年9月27日成立,回报/业绩基准回报分别为:成立日至2019年12月31日,1.83%/1.22%,2020年度 5.59%/2.62%,2021年上半年 2.04%/0.70%,2021年三季度1.53%/0.08%;中银中高等级A于2013年12月5日成立,近五年回报/业绩基准回报分别为:2016年度1.19%/-1.63%,2017年度 1.17%/-3.38%,2018年度8.63%/4.79%,2019年度 3.65%/1.31%,2020年度 4.13%/-0.06%,2021年上半年 2.11%/0.65%,2021年三季度1.23%/0.83%;中银中高等级C于2017年4月12日成立,回报/业绩基准回报分别为:成立日至2017年12月31日,3.53%/-2.13%,2018年度8.94%/4.79%,2019年度 3.65%/1.31%,2020年度 3.75%/-0.06%,2021年上半年 2.02%/0.65%,2021年三季度1.14%/0.83%;中银恒优A于2020年4月29日成立,回报/业绩基准回报分别为:成立日至2020年12月31日,-0.27%/-2.66%,2021年上半年 -1.68%/0.63%,2021年三季度2.20%/0.79%;中银恒优C于2020年4月29日成立,回报/业绩基准回报分别为:成立日至2020年12月31日,-0.47%/-2.66%,2021年上半年 -1.83%/0.63%,2021年三季度2.12%/0.79%。(产品定期报告)

风险提示:投资有风险,在市场波动等因素的影响下,基金投资有可能出现亏损,在少数极端情况下可能损失全部本金。基金管理人不保证基金一定盈利,也不保证最低收益,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者投资基金前,应详细阅读基金的招募说明书、基金合同等法律文件,了解具体产品情况,并根据自身情况判断基金是否与其风险承受能力相匹配。本基金为债券型基金,预期风险和预期收益水平高于货币市场基金,低于混合型基金和股票型基金,份额设置锁定持有期为180天,期间不可办理赎回及转换转出业务。本基金将投资港股通标的股票,将面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金属于R2等级产品,适合经客户风险承受等级测评后结果为C2型及以上的投资者。