【白酒投资日报】五粮液遭北向资金连续7天净卖出,今世缘发十四五规划,增速放缓还被问询,茅台物流受疫情影响但无大碍|| 【新能源汽车投资日报】新能源波动加剧6F材料相对受益,钴锂价格今年持续上涨,“泡沫”之争持续

来源:REITs行业研究

房住不炒政策总基调下,住房金融宏观审慎管理制度一以贯之,RMBS基础资产质量有望进一步提升。

2020年12月31日中国人民银行、中国银行保险监督管理委员会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,明确了房地产贷款集中度管理制度的机构覆盖范围、管理要求及调整机制,以增强银行业金融机构抵御房地产市场波动的能力。

全年来看,中央政策始终强调坚持房住不炒,保持房地产金融政策的连续性、一致性、稳定性。稳房价稳地价稳预期目标下,房价发生大幅波动可能性较小,或有利于进一步降低房贷资产违约风险,提升RMBS产品信用质量,RMBS在盘活存量资产、优化发起机构资产负债结构、助推实体经济、促进利率市场化、防范金融风险等方面或将发挥更为重要的作用。

作者:中债资信ABS团队

来源:中债资信

2020年新冠肺炎疫情影响下,零售类ABS优先档证券继续保持零违约,当前各产品存续项目基础资产逾期率已恢复至疫情前平均水平,RMBS提前还款率触底反弹超预期,各产品基础资产均表现出较强的抗风险能力。

全年来看零售类ABS发行量保持稳定,发起机构进一步多元,优先档证券发行利率继续下行,年底逆势增量发行更体现了市场对零售类ABS产品投资避险价值的逐步认可,预计2021年零售类ABS产品有望保持稳步发展。

一、发行与交易情况

(一)零售类ABS发行规模及数量整体稳定,11月以来发行节奏明显加快。

2020年零售类ABS依然为信贷ABS主流产品[1],共发行104单、6,360.37亿元,占信贷ABS发行总量的79.09%,其中RMBS仍位居信贷ABS发行量首位,共发行54单、4,072.63亿元;AUTOABS发行份额占比有所上升,发行量与去年基本持平,共发行41单、1,940.32亿元;消费贷ABS占比有所下降,共发行9单、347.41亿元。11月以来,受个别AAA级信用债违约事件影响,债券市场整体发行量有所下降,但零售类ABS发行量逆势增长,11、12月发行单数(35单)占全年33.65%,是去年同期的1.75倍,零售类ABS投资避险价值逐步受到市场认可。

图1 2020年各零售类ABS产品各月发行情况(单位:亿元)

数据来源:wind,中债资信整理

表1 2019、2020年零售类ABS产品发行规模占比

数据来源:wind,中债资信整理

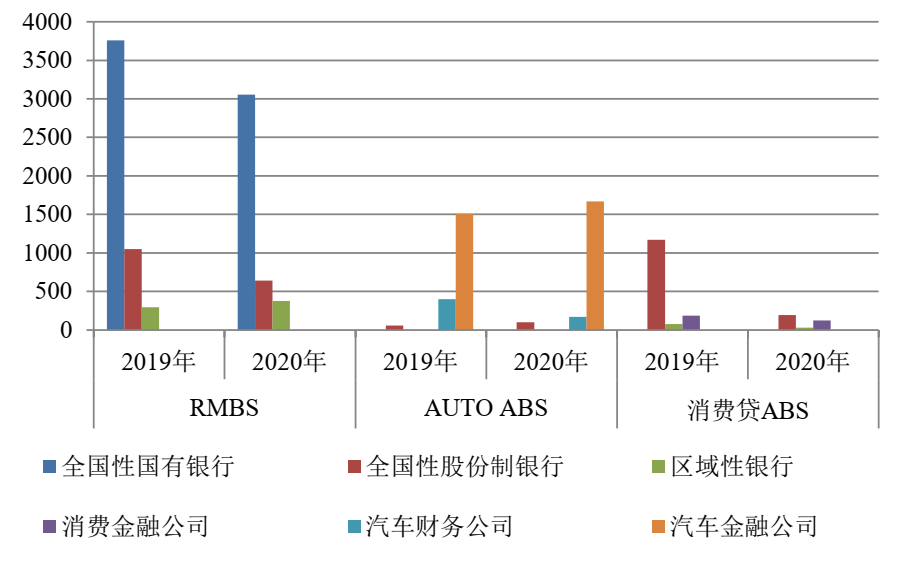

(二)零售类ABS发起机构进一步多元,“建元”系列坚持稳步推进RMBS常态化发行,“招银和家”等产品继续积极探索次级市场化销售。

RMBS方面,2020年全国性国有商业银行发行量继续列居首位,占全年发行额的75.03%,股份制银行参与热情不减,新增5家城农商行发行首单RMBS产品,发起机构进一步丰富;“建元”系列继续坚持常态化发行节奏,基本保持月发行1-3单,全年累计发行15单、1480.43亿,发行规模及数量居同业之首。AUTO ABS方面,汽车金融公司仍为发起主力,占全年发行额的86.08%。消费贷ABS方面,消费金融公司首次成为发行主力,发行单数占比为66.67%。同时,各产品发起机构继续积极探索次级市场化销售,本年度招商银行的“招银和家”系列、一汽汽车金融的“屹腾”系列和兴业消费金融的“兴晴”系列等产品均实现次级销售。

图2 2019、2020年各零售类ABS产品各发起机构发行规模(单位:亿元)[2]

数据来源:wind,中债资信整理

表2 2020年零售类ABS发行规模前十大发起机构

数据来源:wind,中债资信整理

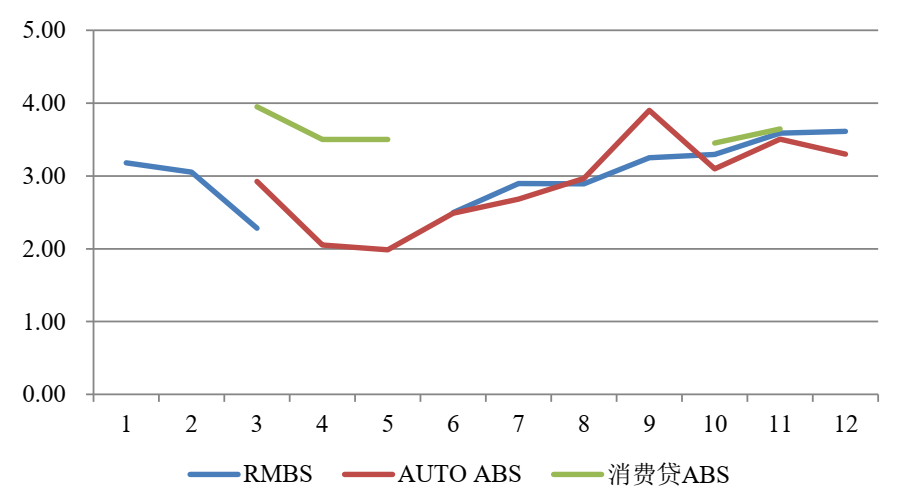

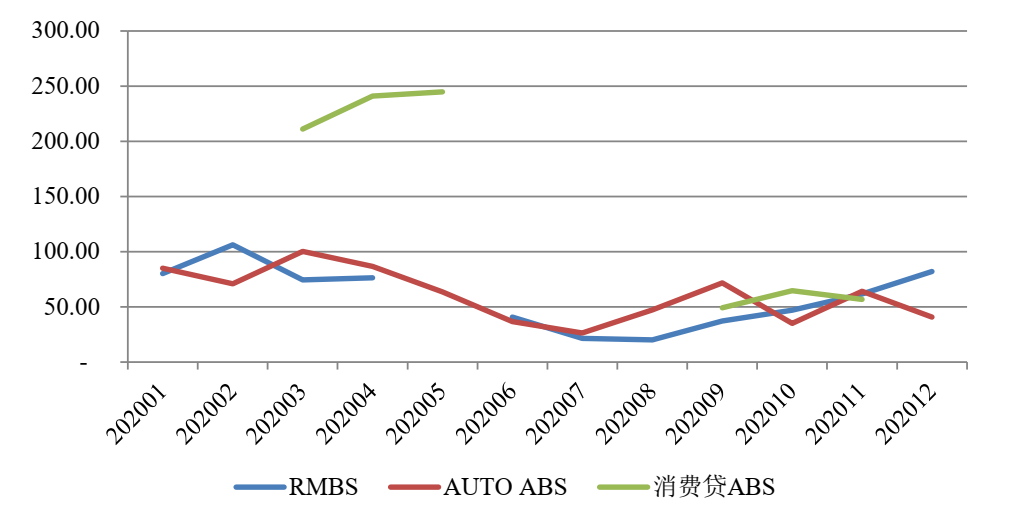

(三)各产品优先档证券发行利率继续下行,AUTO ABS发行利率创历史新低.。

2020年零售类ABS发行利率均呈现先降后升态势,整体较2019年进一步下降。RMBS产品加权平均发行利率为3.25%,整体较去年下降17bp,其中1年以内、1-2年和2年以上AAA级别证券平均发行利率分别为3.30%、3.41%和3.83%;AUTOABS和消费贷ABS产品AAA级、AA+级证券平均发行利率均有所下降,其中5、6月AUTOABS发行的多只AAA级别证券发行利率低于2%,创历史新低。

图3 2020年1年期以内各零售类ABS产品AAA级证券发行利率情况(单位:%)

数据来源:wind,中债资信整理

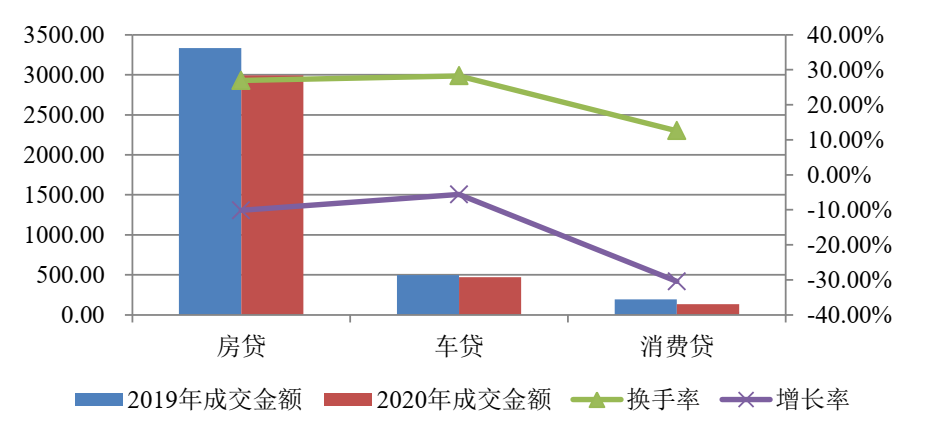

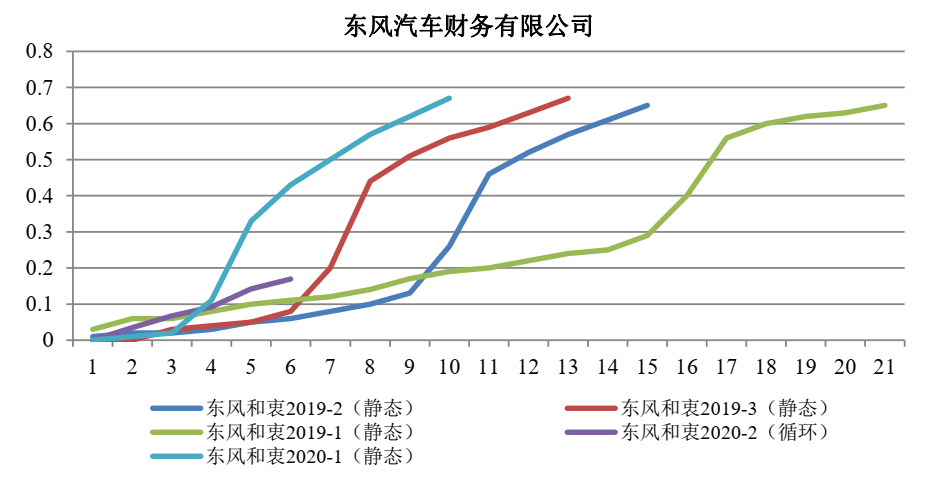

(四)2020年零售类ABS二级市场交易量保持稳定,活跃度仍有较大提升空间。

全年零售类ABS交易量达3,599.50亿元,占信贷ABS交易总量的91.51%,各产品交易规模占比保持稳定,其中RMBS交易量最为活跃,共成交2,994.44亿元,换手率为26.95%,但换手率依旧较低,活跃性有待进一步提升。

图4 2020年各产品二级市场交易情况(单位:亿元)

数据来源:wind,中债资信整理

二、产品特征盘点

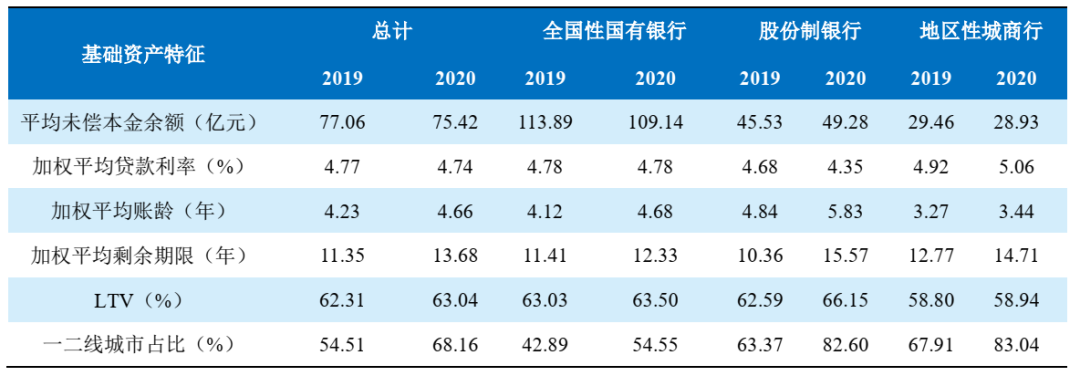

(一)零售类ABS基础资产特征整体保持稳定,产品间特征差异大,风险整体可控。

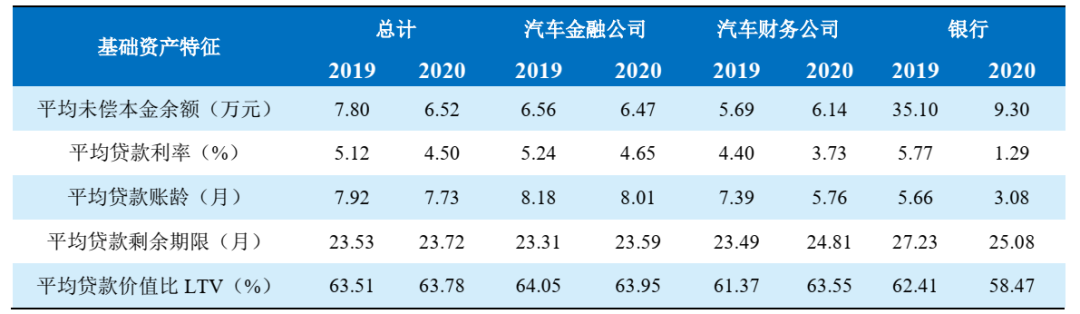

2020年RMBS资产特征变化相对较为明显,项目间特征分化加剧,部分发起机构入池资产在账龄、剩余期限、贷款利率等方面差异度扩大。AUTOABS入池资产加权平均利率进一步下降,账龄略有缩短、剩余期限延长。消费金融公司成为消费贷ABS发行主力,使得加权平均贷款利率偏高(19.85%)。

表3 2019、2020年分机构类型RMBS产品基础资产特征

数据来源:公开数据,中债资信整理

表4 2019、2020年分机构类型AUTO ABS基础资产特征

数据来源:公开数据,中债资信整理

表5 2019、2020年分机构类型消费贷ABS产品基础资产特征

数据来源:公开数据,中债资信整理

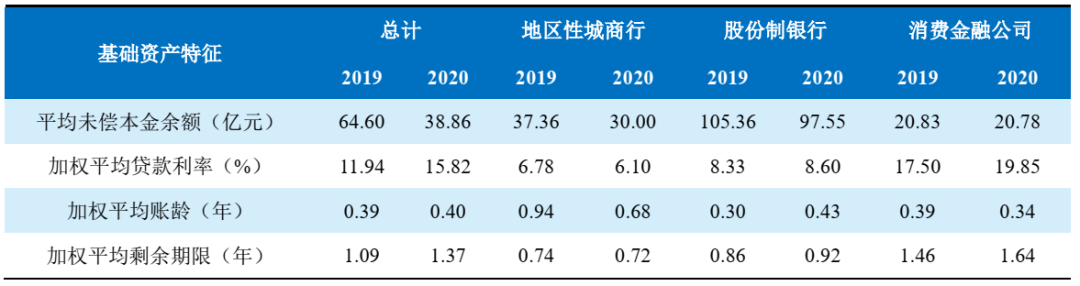

(二)交易结构设计更灵活,采用目标余额型摊还方式、循环交易结构的项目数量进一步增加,循环购买资产质量保持稳定。

2020年发行的129只RMBS优先档证券中,57只采用了目标余额形式,更多发起机构开始尝试改变交易结构设计以灵活调节证券期限,满足不同投资人的需求。AUTOABS和消费贷ABS中循环结构产品数量进一步增加,分别占2020年各自发行项目的近30%和80%,为上年同期的1.12倍和1.05倍,截至目前,循环项目持续购买资产质量较初始资产池无明显变化。

表6 2020年RMBS采用目标余额型摊还方式发起机构情况

数据来源:公开数据,中债资信整理

图5 部分循环项目和同机构静态结构项目累计违约率(单位:%)

数据来源:受托报告数据,中债资信整理

(三)RMBS与国开债收益率利差进一步收窄,市场认可度不断提升。

对比零售类ABS产品,AAA级证券中RMBS发行利率与同期限国开债到期收益率利差最小,平均约59BP,同比下降约12BP,AUTOABS利差与上年基本持平(去年65.60BP、今年59.79BP),消费贷ABS利差水平最高(去年85.85BP、今年121.83BP)。RMBS与同期限国开债到期收益率利差进一步收窄,或主要受益于RMBS产品标准化程度和整体信用质量均较高,市场认可度不断提升。此外临近年底,或受项目发行量较大,市场资金面相对紧张的影响,RMBS发行利率有小幅翘尾,利差有小幅上升。

图6 2020年零售类ABS优先档证券发行利率及发行利差情况

数据来源:wind数据,中债资信整理

三、存续表现总结

(一)2020年零售类ABS优先档证券继续保持零违约,信用风险整体可控

受益于零售类ABS基础资产分散度高、信用质量好,叠加产品交易结构合理、增信措施有效,存续的400余只零售类ABS优先档证券继续保持零违约,未触发风险事件,未发生级别调降,信用风险整体可控。或受疫情等因素影响,5单信贷ABS产品现金流入不及预期,法定到期日内存在本金延期兑付的情况,需持续关注后续兑付情况。

(二)逾期率受疫情短期扰动后逐月回稳向好,目前已恢复疫情前平均水平

疫情影响下,零售类ABS产品2月1-30天逾期率上行明显,其中消费贷ABS涨幅最大,主要是因为疫情影响下企业停工,失业人数攀升,借款人还款能力和还款意愿短期内或有下降,而消费贷对经济周期波动、系统性风险更为敏感。3月以来伴随国内疫情防控形势好转、复产复工加速,各产品逾期率已经逐步回调至疫情前水平并延续平稳,零售类基础资产表现出较好的抗风险能力。

图8 2020年各产品1-30天新增逾期率[4]表现(单位:%)

数据来源:受托报告数据,中债资信整理

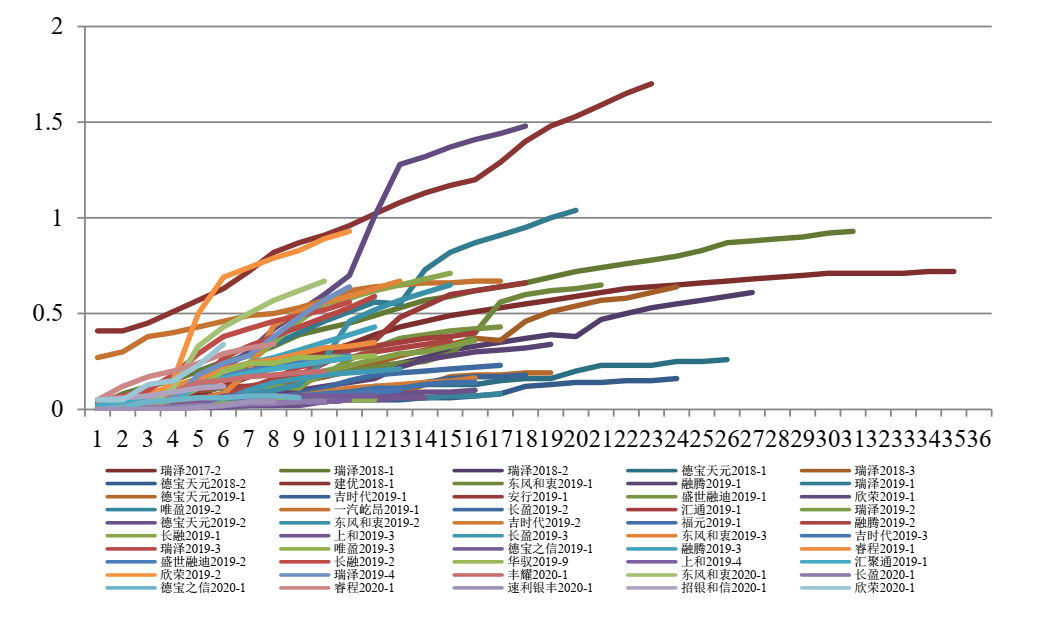

(三)零售类ABS产品累计违约率保持低位水平,机构分化进一步显现

截至年底,存续零售类ABS累计违约率处于0%~6.72%,整体保持低速稳定增长。其中RMBS违约率均值(0.34%)和AUTOABS(0.33%)基本一致,处于较低水平,存续消费贷ABS项目[5]累计违约率在0.21%~6.72%之间,高于2019年末的区间0.15%~4.90%,处于较高水平。整体来看各产品累计违约率低速平稳增长,均未超过初评预期,产品信用质量较高,风险整体可控,但应关注个别违约率增速较快项目未来表现。

图9 存续RMBS项目累计违约率表现(单位:%)

数据来源:受托报告数据,中债资信整理

图10 存续AUTO ABS项目累计违约率表现(单位:%)

数据来源:受托报告数据,中债资信整理

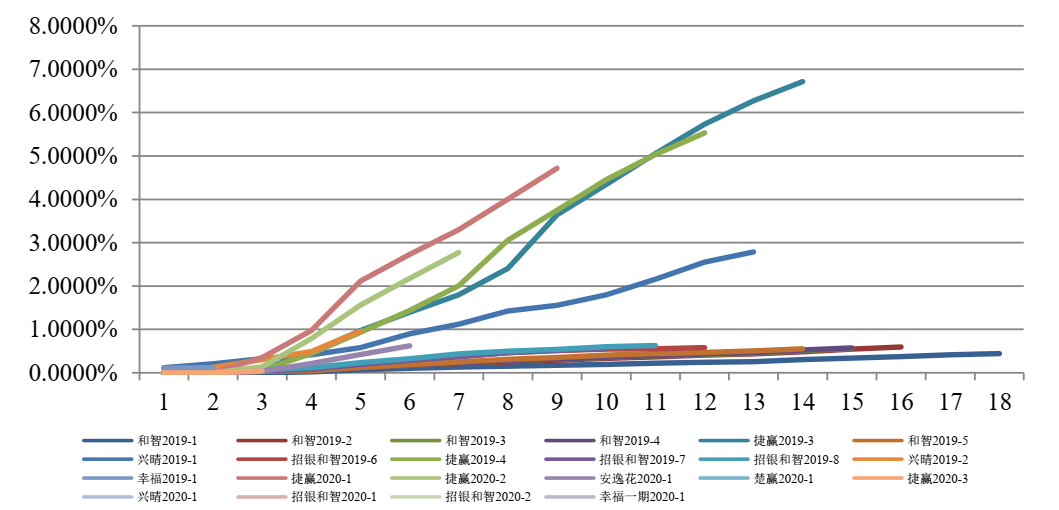

图11 存续消费贷ABS项目累计违约率表现(单位:%)

数据来源:受托报告数据,中债资信整理

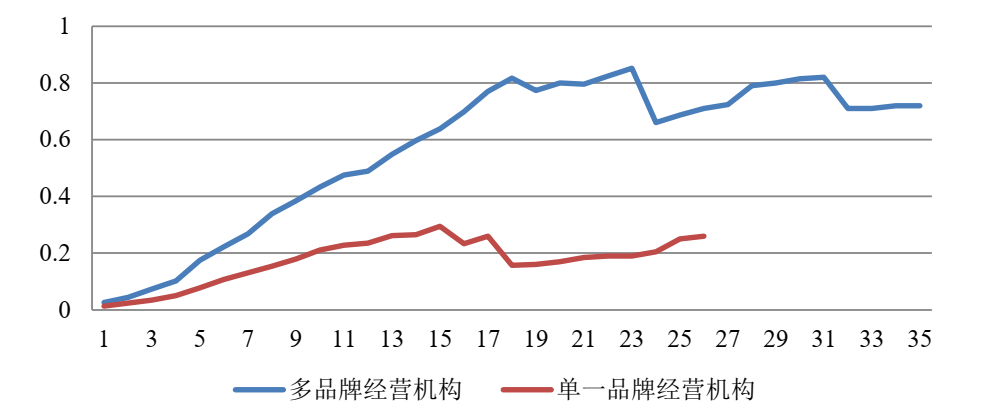

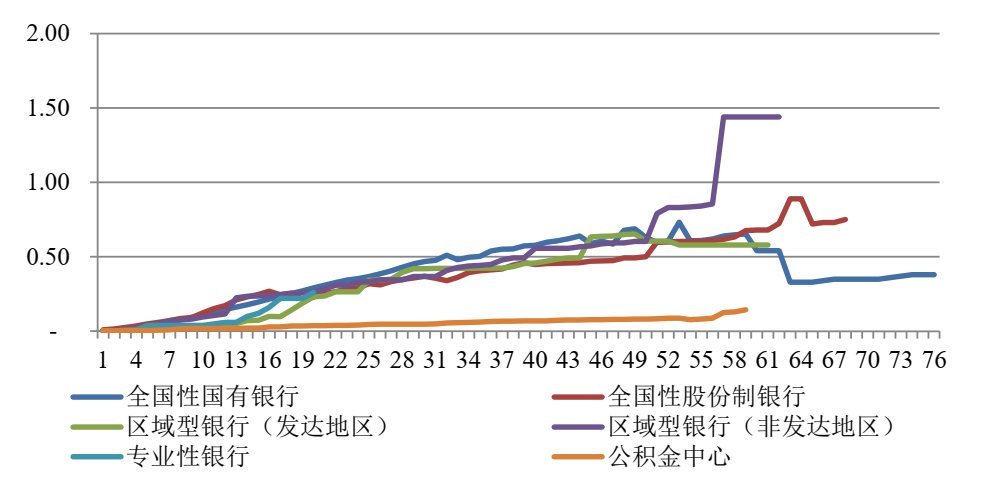

随着证券表现期的增加,各产品机构分化现象也进一步突出。AUTOABS产品发起机构中,经营多品牌汽车贷款业务的发起机构累计违约率(0.55%)普遍高于主要服务于主机厂单一品牌的发起机构(0.21%),主要是因为两类机构公司战略定位不同,风控能力也存在差异,导致其获取优质客户的能力存在差异,表现为资产质量分化。消费贷ABS发起机构分化更加明显,消费金融公司发起的消费贷ABS存续期平均累计违约率(3.79%)明显高于银行发起的消费贷ABS存续期平均累计违约率(0.53%)。RMBS产品发起机构中区域性银行(非发达地区)平均累计违约率偏高(1.44%)。

图12 AUTO ABS不同发起机构类型基础资产平均累计违约率表现(单位:%)[6]

数据来源:受托报告数据,中债资信整理

图13消费贷ABS不同发起机构类型基础资产平均累计违约率表现(单位:%)

数据来源:受托报告数据,中债资信整理

图14 RMBS不同发起机构类型基础资产平均累计违约率表现(单位:%)

数据来源:受托报告数据,中债资信整理

(四)2020年零售类ABS提前还款率整体呈先降后升态势,RMBS反弹明显。

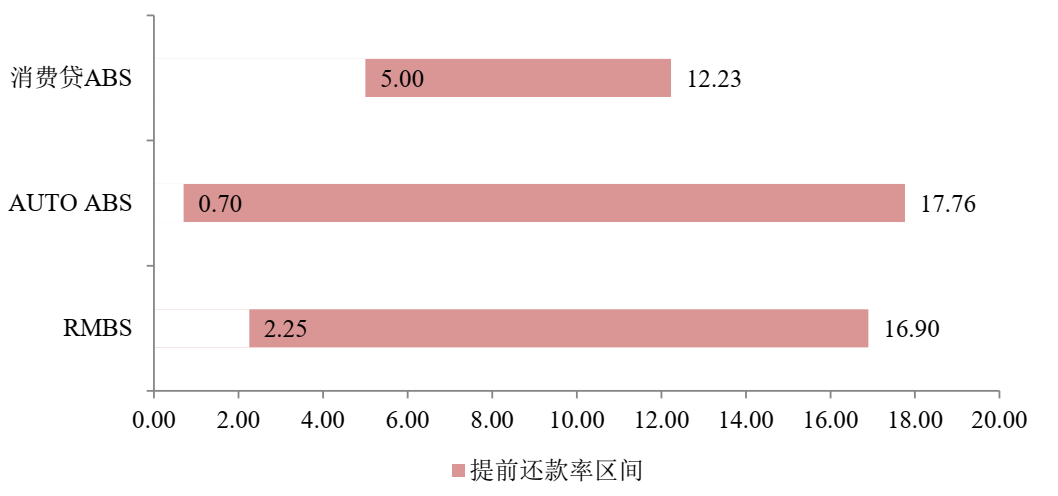

2020年,零售类ABS提前还款率呈先降后升的趋势,目前基本恢复疫情前水平,RMBS、AUTOABS和消费贷ABS产品平均年化提前还款率分别为11.37%、2.50%和7.41%,其中RMBS提前还款率同比上升13.43%,但仍处于8%~12%的历史区间内。分析来看,后疫情时期,在宏观政策大力对冲疫情影响,扎实做好“六保、六稳”的背景下,截至9月,我国全国居民人均可支配收入实际增长率(0.6%)年内首次实现由负转正,失业率有所下降[7],借款人提前还款能力和意愿增加,伴随房地产市场逐步回暖,交易活跃度逐渐提升,RMBS提前还款率逐步回升。

图15 各产品年化提前还款率区间分布(单位:%)

图16 2019、2020年RMBS产品逐月年化提前还款率情况

数据来源:受托报告数据,中债资信整理

(五)零售类ABS回收率与上年整体持平,其中RMBS表现期较短,回收率仍有待观察

截至年底,RMBS、AUTOABS和消费贷ABS产品平均回收率为24.03%[8]、17.74%[9]和7.98%,与去年基本持平,其中RMBS回收率仍为零售类ABS中最高水平,消费贷ABS的基础资产通常为信用类贷款,相比有抵押的RMBS和AUTOABS回收率偏低。考虑房产保值增值能力较强,未来伴随存续期增加,RMBS回收率或将有所提高,对此中债资信将保持密切关注。

四、市场发展展望

2020年零售类ABS产品信用风险整体可控,疫情影响逐步消退,基础资产表现出较强的抗风险能力。预计零售类ABS产品有望保持稳步发展:

(一)房住不炒政策总基调下,住房金融宏观审慎管理制度一以贯之,RMBS基础资产质量有望进一步提升。

2020年12月31日中国人民银行、中国银行保险监督管理委员会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,明确了房地产贷款集中度管理制度的机构覆盖范围、管理要求及调整机制,以增强银行业金融机构抵御房地产市场波动的能力。全年来看,中央政策始终强调坚持房住不炒,保持房地产金融政策的连续性、一致性、稳定性。稳房价稳地价稳预期目标下,房价发生大幅波动可能性较小,或有利于进一步降低房贷资产违约风险,提升RMBS产品信用质量,RMBS在盘活存量资产、优化发起机构资产负债结构、助推实体经济、促进利率市场化、防范金融风险等方面或将发挥更为重要的作用。

(二)汽车行业结束高速增长阶段,未来汽车金融公司客户将向三四线城市转移,AUTO ABS产品表现或进一步分化,但整体风险水平仍较低。

中国汽车市场经历10年高速发展以来,已经趋于结构性饱和,低线城市是未来汽车销售增量的重点市场。汽车金融也从金融产品服务端积极配合主机厂,同时为应对融资租赁、线上零售的市场竞争,不断推出创新的金融方案,如弹性还款、免抵押贷款、二手车贷款等,以满足不同消费者的需求。一方面,创新型产品对发起机构的风险识别和管理能力提出了新的挑战,另一方面,为匹配资产端的现金流入,交易结构设计也逐步多样化,汽车金融公司在拓展市场时业务策略的选择可能导致其发行的AUTOABS产品表现进一步分化,但整体风险水平仍较低。

(三)银行、消费金融公司风控能力加强,未来消费贷信用风险整体可控。

受疫情和宏观经济影响,截至2020年三季度末,国内居民杠杆率攀升至61.40%,较2019年末上升5.60个百分点,杠杆率不断攀升或导致借款人短期还款能力承压、消费贷款信用风险增加。但目前部分银行系发起机构在疫情的影响下,主动提高了发放消费贷款的授信门槛,消费贷的发放增速放缓,基础资产的信用风险得到一定控制;同时部分消费金融公司开始寻求业务转型,一方面从通过第三方平台等对信用风险控制把控力度较差的获客渠道,逐步转向自主获客,另一方面通过降低风险定价以提高客群质量,提高授信指标标准、控制审批通过率等措施下,预计消费贷ABS基础资产信用质量将获得一定保障。

脚注说明:

[1]全文信贷ABS包括零售类ABS、CLO、微小ABS、融资租赁ABS和不良贷款ABS,其中零售类ABS包括RMBS、AUTOABS和消费贷ABS。

[2] 2019-2020年仅有1单专业性银行发行的RMBS,因此未在图中体现。

[3] 此图为堆积图,图中各产品利差降为0月份,系当月无该类型证券发行。

[4] 1-30天新增逾期率=当月1-30新增逾期金额/初始未偿本金余额。

[5] 表现期满6期及以上的消费贷ABS。

[6] 图12、13、14为各类型发起机构存续项目各期累计违约率均值,图中累计违约率出现跃升/下降是由于后期存续样本数量减少、表现期不足所致,其中RMBS发起机构类型中专业性银行仅1家,为中德住房储蓄银行有限责任公司。

[7]《2020年第三季度货币政策执行报告》,9月,全国城镇调查失业率为5.4%,比8月份下降0.2个百分点;其中25-59岁人口调查失业率为4.8%,低于全国城镇调查失业率0.6个百分点,与8月持平。

[8] 表现期超过24期的RMBS项目平均回收率。

[9] 表现期超过6期的AUTOABS项目平均回收率。

【法律声明】本文所载信息来源被认为是可靠的,但不代表REITs行业研究立场,REITs行业研究亦不保证其准确性或完整性。本文仅供参考之用,并不构成投资建议,REITs行业研究对任何人因使用本文内容而造成的任何后果不承担任何法律责任。

扫二维码 领开户福利!