来源:华宝财富魔方

1. 疫情新增病例连续下降,整体形势出现积极变化

截止2月16日,从国家卫健委发布的数据来看,全国新增确证2048人,新增疑似1563人。除湖北外地区,新增115人,新增疑似654人。总体来看,除湖北以外的地区,新增确诊从2月3日开始持下降,由高峰的890人下降到最新的115人;新增疑似也由高峰时2月6日的2211人下降到654人。湖北以外地区疫情新增病例整体下降趋势已明显,整体形势朝好发展。

2. 2月份部分工业企业复工,建筑业预计在3月份进入大规模复工

旅客发送人数环比再次迎来增加。从交通部公布的数据来看,2月15日全国发送旅客人数1227.6万人,同比-81.4%,尽管同比仍然降幅较大;但从环比数据来看,相较前一日增加25万人。这是继2月9日旅客发送人数环比增加以来,再次迎来环比增加。但从各地区对疫情的防控来看,针对外来人员仍然采取严格的防控措施:对人员流动管制、社区封闭、外来人员隔离14天、重点地区劝返。整体来看,短期内返程务工人数不会出现大幅增加。

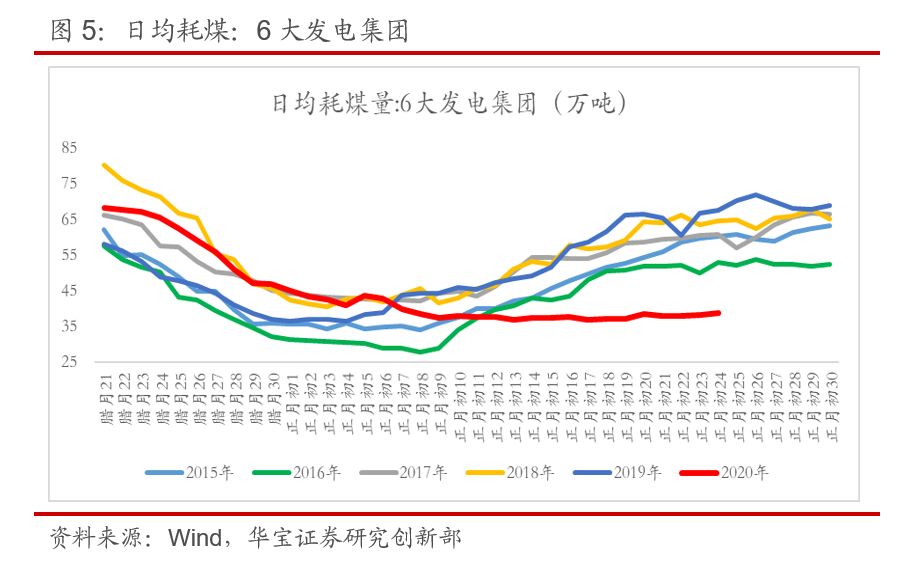

2月10日以后城市经济活动和下游工业状态都出现小幅提升:从我们统计的十三个城市的高德拥堵指数来看,2月10日出现一波小幅上升并企稳,整体来说2月10日的复工以后城市内的汽车开行还是出现了小幅增加,也反映了城市经济活动的小幅复苏。从六大电厂的日均耗煤数据来看,在2月10日创下低点36.92万吨之后,环比整体呈现弱势回升的趋势,截止2月17日耗煤量达到38.8万吨,这也从侧面反映了部分工业企业在慢慢开工,增加了用电量。

2月份部分工业企业复工,建筑业预计在3月份进入大规模复工。从mysteel对部分钢铁下游企业的调研来看,机械、汽车、家电等企业在2月底之前复工比例较高,这些行业中只有小部分会等到3月份、满足地方政府要求后进行复工。但建筑施工、钢结构与建设相关的行业,由于需要大量的务工人员,尽管2月份也会有部分企业复工,但大部分还要到3月份、满足地方政府要求后进行复工。造船属于劳动密集型行业,劳务工人大多数是外地人,复工情况最差,基本都需要等到3月份。

3. 2月份螺纹钢、线材、热轧板、中厚板四大品种消费预计下降30%

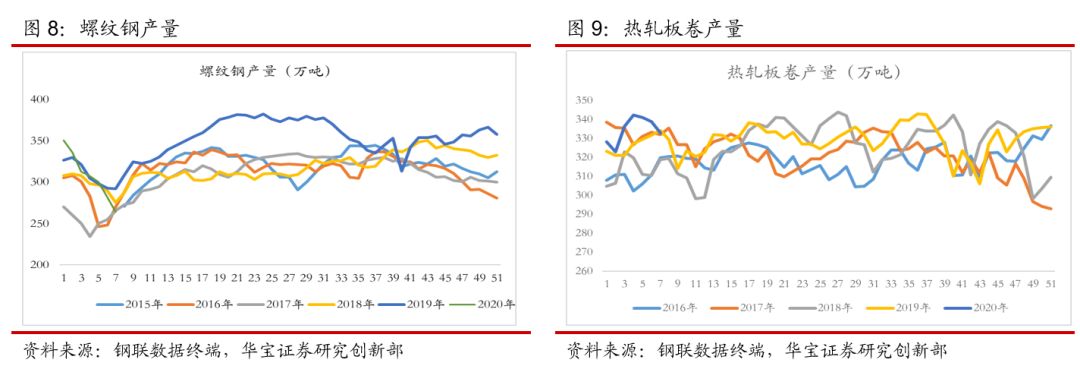

春节三周四大品种合计消费同比下降26%:截止2月14日,从推算数来看今年春节三周螺纹钢、线材、热轧板、中厚板四大品种 累计消费1128万吨,相比去年春节同期下降26%。

预计2月份四大品种消费同比下降30%。考虑到部分热轧板用来生产冷轧,如用热轧和冷轧数据同时一起推算会存在重复计算消费。我们认为取完成热轧工艺的四大品种(螺纹钢、线材、热轧板、中厚板)来推算,对研究钢材消费更有参考意义。截止2月14日,上述四大品种全年消费4216万吨,相比去年同期4925万吨,下降14%。从农历来看,春节三周四大品种钢材消费1128.5万吨,相比去年同期1527.7万吨,下降26.13%,累计同比由进一步扩大的趋势。参考旅客发送人数来看,从2月10日开始出现环比小幅增加,假设这部分人隔离14天后上班,只能到2月第四周才能在开工有实际提升。按照这个逻辑,2月第三周将与前两周的平均值基本持平、维持在低位。2月第四周随着部分人员14天隔离结束,钢材消费出将有环比小幅增加,假设2月第四周消费量达到去年节后第一周水平。以此推算,2月份四周四大品种钢材消费2000万吨,同比下降30%,1-2月累计消费下降18%。

由于还有大量企业还得在3月份复工,我们假设3月第一周与去年节后第二周水平相当,以此推算,3月份四大品种消费量在3500万吨左右,同比下降14%。从四月份中旬开始陆续恢复至正常水平。以四大品种来估算整体钢材消费,测算1-3月份钢材累计消费将减少4000万吨。

4. 钢材库存高峰预计将出现在3月中旬

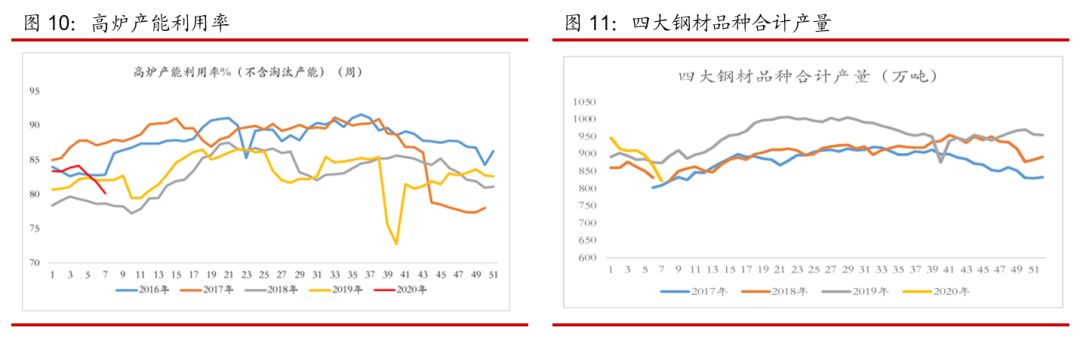

上周钢材供给小幅下降,钢厂总体减产意愿低:上周螺纹钢、线材、热轧板、中厚板四大品种合计产量822万吨,环比减少44.5万吨;上周全国不含淘汰高炉产能利用率80.11%,环比下降1.6个百分点。Mysteel调研全国71家电炉钢厂,开工率为3.79%,环比下降0.76%,周产量2.41万吨,电炉钢厂仍然基本处于停产状态。整体来看,无论是钢材产量,还是高炉开工率上,在现有高库存、低消费的状况下,钢厂总体减产意愿较低。

钢材库存方面创历史新高:上周螺纹钢社会库存1424.75万吨,环比增加184.03万吨;钢厂螺纹钢库存622.9万吨,环比增加110.2万吨。上周热轧板社会库存289.14万吨,环比增加35.11万吨;钢厂热轧板库存179.72万吨,环比增加22.97万吨。上周四大品种合计库存3291万吨,环比增加458万吨,同比增加773万吨;钢材库存已高于2018年节后的2957万吨的历史高峰,创历史新高。

库存高峰预计将出现在3月中旬:假设未来一段时间内钢厂上游端的原材料供给逐步顺畅,开工率维持现有的调整幅度,供给调整主要来自于钢厂的主动减产。结合前面推算的钢材消费变化趋势,我们认为在3月中旬,钢材消费和供给会基本一致,库存高峰也会相应到来,届时四大品种合计库存将达到3900万吨左右。

短期内钢厂唯有主动调整供给,才能缓解供给矛盾。从钢企的销售模式来看,螺纹钢、线材一般按旬定价,热轧板、中厚板、冷轧板的销售周期稍微较长。考虑大部分板材企业年前接单周期在一个月左右,以板材为主的钢厂在2月底之前仍然有可能保持在较高的开工状态。但对于下游整体复工较晚的长材钢厂,需求延迟时间较长,库存累积幅度较高,现阶段长材钢厂供给收缩存在较大的主动调整空间。未来随着库存的持续上升,钢厂唯有主动调整供给才能缓解供需矛盾。

5. 4月之前钢材现货价格面临较大承压

截止2月14日,上海螺纹钢现货价格3440元/吨,热轧板现货价格3570元/吨,相比春节前下跌310元/吨,和350元/吨。考虑到现阶段部分下游行业开始复工,但复工缓慢,尤其是建筑施工行业大部分仍处于停工阶段,钢市基本处于有价无市。后续下游逐步复工,面对较高的库存,唯有通过价格回调来推动去库存。参照2018年节后库存最高达到2958万吨,螺纹钢价格从前期最高的5000元/吨,下跌到近3800元/吨,价格大幅回调才实现去库存。基于前期对3月中旬库存高峰,我们认为4月之前钢材现货价格面临较大承压。

6. 投资建议

铁矿发货下降,疏港环比上升,港口库存再次下降:上周澳洲、巴西合计发货量1568.8万吨,环比减少481.1万吨。港口进口铁矿石总库存12468.96万吨,环比减少88.5万吨;日均疏港量275.9万吨,环比增加11.69万吨;钢厂双周调研库存28天,环比下降4天。

铁矿石中长期进入宽松的局面,价格相比2019年会有小幅下降。。我们在2020年钢铁策略报告中,认为2020年铁矿石供需将重新走向宽松,一方面传统四大矿铁矿产量正逐步恢复供给,另一方面部分发达经济体的对铁矿需求减少。中长期铁矿价格相比2019年会有小幅下降。

焦炭供给下降,各环节库存都减少:截止2月14日,上周独立焦化厂日均产量53.55万吨,环比减少2.65万吨;开工率62.47%,环比下降2.28个百分点;独立焦化厂库存101.23万吨,环比减少2.02万吨;焦炭港口库存285.5万吨,环比减少8.5万吨,钢厂库存454.91万吨,环比减少9.34万吨;国内焦炭总库存合计环比减少19.86万吨。截止2月14日,国内炼焦煤总库存2255.35万吨,环比减少101.27万吨。

焦炭中长期价格跌幅弱于钢材。我们在2020年钢铁策略报告中认为焦炭中长期供给会有一定收缩,但由于焦炭库存现阶段仍整体处于高位,短期焦炭走向供需紧张的可能性不大,但其价格抗跌性好于钢材。

投资建议:2月第四周需求环比小幅改善,预计3月中旬出现钢材库存高峰,4月底钢价面临承压,现阶段部分钢厂已接近盈亏平衡点,但钢厂供给收缩低于预期,未来钢企盈利还将会有一定程度回调;但今年是十三五末年,努力完成社会经济各项目标是政治任务;疫情过后,钢材消费需求有大幅释放。建议关注高分红、低估值、且未来资本性支出较少的长材类上市公司,关注高附加值产品为主或产品附加值逐步提升、且边际贡献高的特钢类上市公司。

7. 风险提示

疫情影响时间较长,宏观经济持续走低,钢材库存处于持续高位,房地产、基建、汽车、家电等下游需求大幅下降。