【福利贴:听白酒专场策略会,抽取茅台酒!】林园+但斌+5基金经理+6分析师(抽奖:茅台酒)

来源:基少成多

近年来,一些重大颠覆性技术创新正在创造新产业,新兴技术不断涌现,全球范围内都在步入一个新兴产业孕育发展的关键时期。以AI和5G产业为例,据专家预测,到2025年,全球AI产业总体规模将增加到1500亿美元,全球5G价值链创造的GDP将达到1.5万亿美元,同时通过乘数效应可以带动全球新增5.3万亿美元的经济产出;到2030年,全球包括AI和5G在内的数字经济总体规模将达到40万亿美元。(数据来源:《社科院专刊》2020年7月10日总第523期 作者:周维富(工业经济研究所))

就我国来看,据工业经济研究所统计,2015—2019年,我国规模以上工业战略性新兴产业增加值年均增长9.7%,规模以上战略性新兴服务业年均增长15.1%,均明显快于整个工业和经济的增长速度。(数据来源:《社科院专刊》2020年7月10日总第523期 作者:周维富(工业经济研究所))

基本面带动资本市场,wind统计,过去三年新兴成指上涨51.31%、新兴综指上涨19.60%,两只代表新兴行业走势的指数均大幅超越上证指数涨幅。

无论是在全球范围还是在国内,我们都能看到一点——新兴产业迎来战略发展机遇,新兴成长是一个长期投资好赛道。市场上以科技、医药等新兴行业为主题的基金琳琅满目,但业绩分化明显,尤其是高波动的科技股领域,更是考验基金经理的选股能力,要在这条赛道上跑得好、跑得远,其实并不容易。

新兴成长赛道的优秀“猎手”

即使在这条“难跑”的跑道上,也有人能够做到游刃有余,华夏基金的张帆就是其中的一位优秀选手,在他的身上有着众多亮眼标签——北大电子学毕业、TMT分析师、深耕成长领域10年+、成长股猎手、年化收益率27%……

不管怎么说,业绩是衡量基金经理投资成果的一个重要尺度。据wind统计,截至12月25日,张帆任职基金经理近四年来所管理的全部基金平均年化收益率达到27.62%。同时,Wind还显示,他管理的三只产品成立以来分别超越业绩基准105.06%、63.57%、69.41%。

精选个股、勇于出击

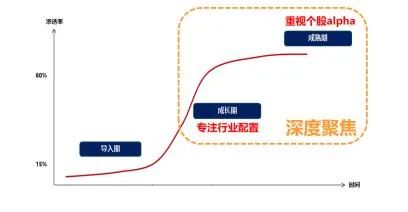

张帆把自己归类为“成长赛道的价值型选手”,他本人也特别喜欢菲利普·费雪写的《怎样选择成长股》,和费雪一样,他不喜欢把时间浪费在赚很多次小钱上,愿意为巨大的回报而等待。由此他总结的策略精髓在于:成长期把握行业beta,在成熟期把握个股Alpha。

通常来说,企业生命周期分为导入期、成长期、成熟期以及衰退期。在具体投资中,张帆直接放弃导入期的投资,在成长期阶段把握行业beta,在成熟期阶段把握个股Alpha。因为在创新领域,导入期蕴含着巨大的不确定性,周期长短也不好预测。例如iPhone早在2007年就推出了初代手机,但一直是年销量几百万的细分市场产品,直到2010年iPhone4发布以后瞬间得到了普及,一年卖出一亿多部,后来把整个全球的智能机产业变成了十几亿部。

“赚公司成长的钱,不赚‘博弈’的钱”,在个股alpha充足的领域,他也敢于重仓,个股配置的仓位要么不买,要买就是4%、6%、8%三个档位,像一位精准的“猎手”,一旦瞄准目标就果断重磅出击。

另外,他在行业分布上会尽可能地分散风险,投资新兴成长领域时,不能太重仓某个行业,对于行业资产配置遵循多元不相关原则,即持仓细分行业在基本面上相互无关。

事实也是如此,根据他任职华夏经济转型期间的归因分析来看,主动超额收益非常突出,贡献来自于选股和行业轮动。

张帆也格外注重回撤的控制,首先“博弈”的钱他不会去碰,他认为博弈带来的所谓“回撤”不是回撤,是永久亏损。而对于公司成长的钱,投资周期要与公司的成长周期大致匹配,这方面的回撤他也控制得很好,截至12月25日,Wind显示华夏经济转型在他任职以来最大回撤为-22.69%,远低于同类基金的-34.70%。

在全球迎来新一轮科技革命和产业变革的背景下,新兴技术不断涌现,战略性新兴产业发展潜力巨大,而张帆这位成长“猎手”显然做好了充分的准备,由他拟任基金经理的华夏新兴成长(A类:010680 C类:010681)即将于1月13日发行,期待新一轮的“猎杀”成果!